Summary:

Angesichts des wirtschaftlichen Schocks durch das Coronavirus sehen sich Unternehmen, Verbraucher und Investoren veranlasst, Bargeld zu horten, wie fast nie zuvor.Und Experten gehen davon aus, wie Bloomberg berichtet, dass der Spardrang auf Dauer bestehen bleibt. Das dürfte erstens zu einer starken Nachfrage nach den sichersten festverzinslichen Produkten führen. Der hauptsächliche Nutzniesser wäre die US-Notenbank, die sich ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Angesichts des wirtschaftlichen Schocks durch das Coronavirus sehen sich Unternehmen, Verbraucher und Investoren veranlasst, Bargeld zu horten, wie fast nie zuvor.Und Experten gehen davon aus, wie Bloomberg berichtet, dass der Spardrang auf Dauer bestehen bleibt. Das dürfte erstens zu einer starken Nachfrage nach den sichersten festverzinslichen Produkten führen. Der hauptsächliche Nutzniesser wäre die US-Notenbank, die sich ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes «KI-Investitionen: Kein alles oder nichts»

investrends.ch writes Starke Zunahme von Selfmade-Milliardären

investrends.ch writes Italien steht bald wieder still

investrends.ch writes Salesforce hebt Prognose für 2026 leicht an

Angesichts des wirtschaftlichen Schocks durch das Coronavirus sehen sich Unternehmen, Verbraucher und Investoren veranlasst, Bargeld zu horten, wie fast nie zuvor.

Und Experten gehen davon aus, wie Bloomberg berichtet, dass der Spardrang auf Dauer bestehen bleibt.

Das dürfte erstens zu einer starken Nachfrage nach den sichersten festverzinslichen Produkten führen. Der hauptsächliche Nutzniesser wäre die US-Notenbank, die sich derzeit tatkräftig bemüht, das Zinsniveau zu drücken.

Eine weitere Begünstigte ist sicherlich die US-Administration, die das Angebot an Staatsanleihen erhöht, um Konjunkturmassnahmen zu finanzieren.

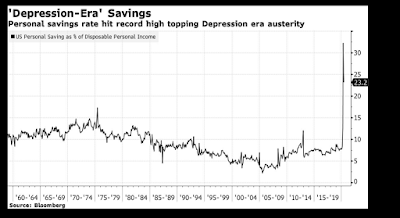

Die Sparquote (23,2%) der privaten Haushalte in den USA in Prozentzahl des verfügbaren persönlichen Einkommens, Graph: Bloomberg, July 23, 2020

Die hohe Sparquote würde zweitens (wahrscheinlich) einen Abwärtsdruck auf die Marktzinsen ausüben.

Im Allgemeinen gilt, dass die Zinsen, die der Investor für Kredite zahlt, durch die Produktion von Waren und Dienstleistungen erwirtschaftet werden, wenn sich die Investition auszahlt.

Wenn es aber keine ausreichende Investitionstätigkeit gibt, dann tendieren die Zinsen gegen Null. Und in einer tief depressiven Wirtschaft wird der Zinssatz sogar negativ.

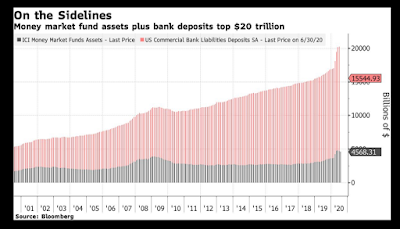

Zuflüsse in die Money Market Funds und steigende Spareinlagen bei Banken, Graph: Bloomberg, July 23, 2020

Der Ansatz der Finanzierungssalden legt uns nahe, dass der Staat die Mittel aufgreifen und investieren muss, wenn der private Sektor sich mit Ausgaben zurückhält.

Ansonsten kann die Wirtschaft einer dauerhaften Stagnation nicht entkommen. Denn es ist aufgrund der wachsenden und für alle Beteiligten schädlichen makroökonomischen Ungleichgewichte nicht angemessen, auschliesslich darauf zu setzen, dass das Ausland sich ständig weiter verschuldet, um unsere Güter zu kaufen.

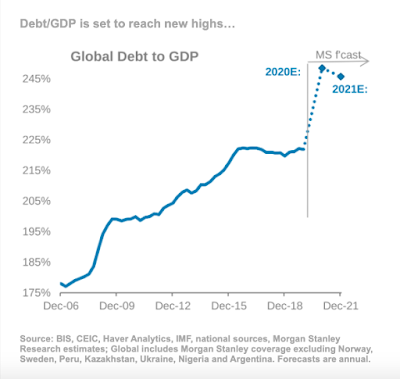

Während fiskalische Falken die Sorge um eine Verschärfung der Schuldenlast zum Ausdruck bringen, ist die Nutzung fiskalischer Anreize zur Bekämpfung von Abschwüngen wirksamer, um eine schnellere Erholung des Wachstums herbeizuführen, was auch dazu beiträgt, die Verschuldung über den Zyklus hinweg in den Griff zu bekommen, notiert Chetan Ahya von Morgan Stanley in einem am Donnerstag vorgelegten Research-Paper.

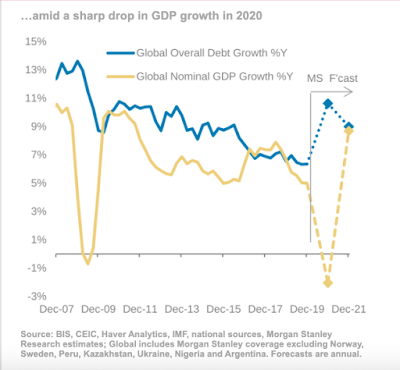

Ein starker Rückgang des BIP-Wachstums, bedingt durch die Corona-Krise, Graph: Chetan Ahya, Morgan Stanley, July 23, 2020

Wie wir aus der Geschichte gelernt haben, ist es wichtig, die Gesamtnachfrage und die Inflationserwartungen in Zeiten des Wirtschaftsabschwungs durch fiskalische Anreize (fiscal stimulus) anzuheben.

Tatsächlich führt dies in der Zwischenphase zu einer höheren Verschuldung, aber es ist ein notwendiger Schritt, da eine fiskalische Lockerung sicherstellt, dass die öffentliche Nachfrage die Lücke in der privaten Nachfrage füllt und den Weg für eine schnellere Erholung des nominalen BIP-Wachstums ebnet, wie Morgan Stanley Chef-Ökonom (Asia) weiter hervorhebt.

Der Rückgang des BIP Wachstums (die gelbe Kurve) versus das Wachstum der Schulden (die blaue Kurve), Graph: Chetan Ahya, Morgan Stanley, July 23, 2020

Die Corona-Krise (GCR: Great Corona Recession) hat verdeutlicht, dass es ohne einen handlungsfähigen Staat nicht geht.

Es besteht kein Mangel an politischen Instrumenten, um die gesamtwirtschaftliche Nachfrage stark zu halten.

Es gilt daher, den Staatshaushalt und die Zentralbank-Politik zum Einsatz zu bringen, um die Nachfrage nach Arbeitskräften in menschenwürdig bezahlten Jobs zu stärken.

PS: Die hohen Aktienbewertungen lassen auch Zweifel an der Fähigkeit des Aktienmarktes aufkommen, mehr Geld von der Seitenlinie zu locken.

Der S&P 500 Index wird nämlich mit der höchsten Kurs-Gewinn-Bewertung seit einem Jahrzehnt gehandelt.

Und die Allokation der Aktien im Verhältnis zur gesamten Geldmenge ist im historischen Vergleich relativ hoch. Das bedeutet, dass das Renditepotenzial gering bleibt, wie Goldman Sachs unterstreicht.