Summary:

Die Kreditaufnahme in Europa ist so günstig, dass US-amerikanische Unternehmen zum ersten Mal seit Jahren oder sogar überhaupt versuchen, dort Anleihen zu verkaufen.Wenn ein Unternehmen, das keine auf EUR lautenden Anleihen im Umlauf hat, diesen Markt erschliesst, sinken die Risikoprämien für seine US-Anleihen.Jeder Dollar an Emissionen, der in einer anderen Währung landet, trägt offensichtlich dazu ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Kreditaufnahme in Europa ist so günstig, dass US-amerikanische Unternehmen zum ersten Mal seit Jahren oder sogar überhaupt versuchen, dort Anleihen zu verkaufen.Wenn ein Unternehmen, das keine auf EUR lautenden Anleihen im Umlauf hat, diesen Markt erschliesst, sinken die Risikoprämien für seine US-Anleihen.Jeder Dollar an Emissionen, der in einer anderen Währung landet, trägt offensichtlich dazu ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Kilian Borter: «Seit ich 14 bin, trage ich keine Uhr mehr»

finews.ch writes Tareno übernimmt von Kieger das Healthcare-Fonds-Erbe

finews.ch writes Start 2026: Der Sprung ins eiskalte Wasser hilft auch Anlegern

finews.ch writes ZKB beruft neuen Leiter Systematic Strategie im Asset Management

Die Kreditaufnahme in Europa ist so günstig, dass US-amerikanische Unternehmen zum ersten Mal seit Jahren oder sogar überhaupt versuchen, dort Anleihen zu verkaufen.

Wenn ein Unternehmen, das keine auf EUR lautenden Anleihen im Umlauf hat, diesen Markt erschliesst, sinken die Risikoprämien für seine US-Anleihen.

Jeder Dollar an Emissionen, der in einer anderen Währung landet, trägt offensichtlich dazu bei, das Angebot in US-Unternehmensanleihen zu reduzieren.

Zum Hintergrund: Die EZB kauft im Rahmen ihrer QE-Politik Unternehmensanleihen auf, um die europäische Wirtschaft anzukurbeln. Der Kauf-Betrag beläuft sich in den vergangenen vier Wochen auf 1 Mrd. EUR, wie Bloomberg berichtet. So fühlen sich US-Unternehmen von Europas Tiefst-Renditen angezogen.

Das Ankaufsprogramm für Unternehmensanleihen der EZB hat tatsächlich dazu beigetragen, dass die Durchschnittsrendite für auf EUR lautenden Unternehmensanleihen mit IG-Rating (laut dem Bloomberg Barclays Index am Mittwoch) auf rund 0,36% gesunken ist.

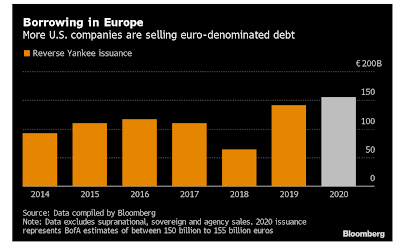

Immer mehr US-Unternehmen geben auf EUR lautende Anleihen („reverse yankees“) aus, Graph: Bloomberg, Febr 14, 2020

In den USA lag diese Zahl am Dienstag bei 2,6%.

US-Unternehmen haben im vergangenen Jahr auf dem EUR-Markt Anleihen im Wert von 131 Mrd. EUR verkauft; die sog. „Reverse Yankees“.

Dies ist laut Bank of America (BoA) der höchste Wert, der je verzeichnet wurde. Diese Zahl könnte heute zwischen 150 und 155 Mrd. EUR liegen.

Der zusätzliche Cash-Flow, den US-Unternehmen aus günstigeren Kreditkosten erhalten, kann laut Händlern, zur Entlastung der Bilanzen verwendet werden.

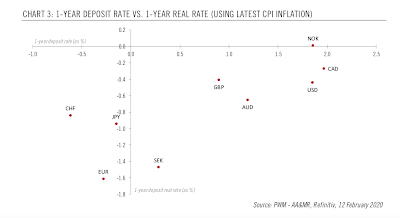

Real-Zinsen in EUR sind negativ wie sonst nirgendwo in den Industrieländern, Graph: Pictet WM, Febr 13, 2020

Das „Deleveraging“ wird daher als sehr konstruktiv für den US-Dollar Markt für Unternehmensanleihen ausgelegt. Und Händler erwarten mehr „reverse yankees“.

Wichtig ist vor diesem Hintergrund, nicht zu vergessen, dass der EUR gegenüber dem US-Dollar kürzlich auf ein 33-Monats-Tief gesunken ist, was die relative nicht-Attraktivität der einheitlichen Währung unterstreicht.

Die Wachstumsdifferenz stützt laut Pictet WM aus Genf weiterhin den US-Dollar: Die Frühindikatoren im Euroraum zeigen einen begrenzten Aufwärtstrend in Bezug auf die Wirtschaftstätigkeit, während sich die US-Wirtschaft als robust erweist.

In einem solchen Umfeld hat der Markt wenig Grund, eine aggressiv zurückhaltende Fed zu erwarten, während die Renditen im Euroraum angesichts der inflationsbasierten Prognosen der EZB auf absehbare Zeit wahrscheinlich negativ bleiben werden.

Zudem bleibt der EUR exogenen Faktoren ausgesetzt. Der Grund ist der wachsende Einsatz des EUR als globale Finanzierungswährung (funding currency) durch internationale Investoren.

In der Tat sind die europäischen Real-Renditen neben niedrigen Nominal-Renditen und hoher Liquidität auch die niedrigsten in den Industrieländern, wie in der Abbildung von Pictet WM deutlich dargestellt wird.

Die herausfordernden Bedingungen für die Hersteller, teilweise verursacht durch Handelsspannungen, sorgten im letzten Quartal des vergangenen Jahres für eine Stagnation in Deutschland.

Während die jüngsten Zahlen darauf hindeuten, dass die Eurozone kurz vor einer Rezession steht, bleibt der EUR aus Sicht der Investoren, die Anleihen ausgeben, attraktiv. Das ist bemerkenswert. Die Möglichkeit einer dritten Rezession in einem Jahrzehnt lässt aufhorchen.

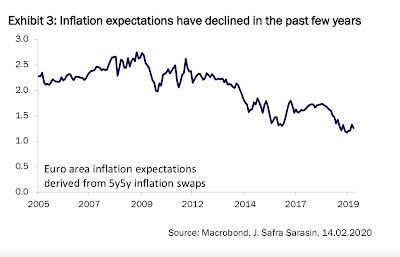

Inflationserwartungen im Euroraum, gemessen an 5y5y Inflation Swaps, sind in den vergangenen Jahren gefallen, Graph: J Safra Sarasin, Febr 14, 2020

Die anhaltende Schwäche der Eurozone ist im Grunde genommen eine Art Test für die Geldpolitik der EZB nach der Krise (GFC: Global Financial Crisis).

Die mittelfristigen Inflationserwartungen sollten dem Inflationsziel einer Zentralbank entsprechen, wenn die Geldpolitik zur Erreichung ihres Ziels als glaubwürdig angesehen wird, bemerkt Safra Sarasin Bank aus Zürich am Freitag in einer Analyse.

Wenn die Inflationserwartungen das Inflationsziel überschreiten, wird davon ausgegangen, dass die Geldpolitik im Allgemeinen „zu locker“ ist. Wenn sie dagegen unter dem Ziel liegen, wird der geldpolitische Stand als „zu straff“ angesehen.

Eine Zinserhöhung durch die EZB wäre vor diesem Hintergrund auf den Sankt-Nimmerleins-Tag verschoben. Was ist also zu tun, wenn die Geldpolitik an Zugkraft verloren hat und private Unternehmen nicht mehr investieren? Wie soll die Nachfrage animiert werden, wenn die Geldpolitik dazu nichts mehr beisteuern kann? Anyone? Anyone? Policy mix?