Summary:

Der erstaunliche Rückgang der Zinssätze hat sich am Montag dramatisch fortgesetzt. Der Grund: Der abrupte Einbruch des Erdölpreises um 30% an einem einzigen Handelstag. Die OPEC konnte sich mit Russland in Bezug auf eine weitere Beschränkung der Fördermenge nicht einigen. Daraufhin hat das Königreich Saudi-Arabien den Fehdehandschuh hingeworfen. Und der Preis für ein Fass der Sorte ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Der erstaunliche Rückgang der Zinssätze hat sich am Montag dramatisch fortgesetzt. Der Grund: Der abrupte Einbruch des Erdölpreises um 30% an einem einzigen Handelstag. Die OPEC konnte sich mit Russland in Bezug auf eine weitere Beschränkung der Fördermenge nicht einigen. Daraufhin hat das Königreich Saudi-Arabien den Fehdehandschuh hingeworfen. Und der Preis für ein Fass der Sorte ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Ein Maserati für 1 Million: Der MCXtrema in Zürich

finews.ch writes Das sind die wirtschaftlichen Folgen des Krieges

finews.ch writes Primärmarkt im Februar: Erneut ein Spitzenwert am Schweizer Kapitalmarkt

finews.ch writes Das Versprechen des neuen CEO der Saxo Bank

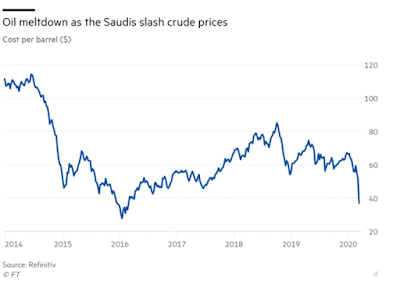

Der erstaunliche Rückgang der Zinssätze hat sich am Montag dramatisch fortgesetzt. Der Grund: Der abrupte Einbruch des Erdölpreises um 30% an einem einzigen Handelstag.

Die OPEC konnte sich mit Russland in Bezug auf eine weitere Beschränkung der Fördermenge nicht einigen. Daraufhin hat das Königreich Saudi-Arabien den Fehdehandschuh hingeworfen. Und der Preis für ein Fass der Sorte WTI ist bis auf $30,25 abgestürzt.

Folglich sind Aktien unter die Räder geraten. Die Stimmung war aber bereits im Vorfeld der Börse wegen der wachsenden Unsicherheit über die möglichen Auswirkungen des Ausbruchs des Coronavirus auf die globale Wirtschaft ohnehin stark angeschlagen.

Vor diesem Hintergrund ist es nicht verwunderlich, dass auch der Anleihemarkt durchschlagend in Mitleidenschaft gezogen wurde. Die Renditen der amerikanischen Staatsanleihen (UST-Bonds) sind mithin über alle Laufzeiten drastisch gesunken.

Die US-Staatsanleihe mit 10 Jahren Laufzeit beispielsweise hat ein neues Rekordtief von 0,54% markiert. Das alles deutet auf anhaltend niedrige Zinsen in Zukunft hin. Der Leitzins der Fed dürfte demnächst nahe null Prozent liegen. Mit anderen Worten scheint der Bond-Markt eine bevorstehende säkulare Stagnation zu signalisieren.

Die gesamte UST-Renditekurve (yield curve) fällt unter 1 Prozent, Graph: FT, March 09, 2020

Das bedeutet wiederum, dass die Wirtschaft sich, wie Paul Krugman es in seiner Kolumne bei NYTimes beschreibt, in einer Liquiditätsfalle befindet.

Das ist eine Situation, in der die Geldpolitik zum grössten Teil an Zugkraft verliert, die Fiskalpolitik aber sehr effektiv ist.

Das Problem ist, dass die Art von Fiskalpolitik, öffentliche Investitionen, die ja von sehr niedrigen Zinssätzen profitieren würden, und mit langfristigen Vorteilen für die gesamte Wirtschaft, politisch schwer in Gang zu bringen ist.

Die Frage, die sich vor diesem Hintergrund stellt, ist daher, ob dies die neue Normalität ist: eine langanhaltende Stagnation. Denn die Geldpolitik taugt nicht mehr viel. Und die Fiskalpolitik kommt nicht zum Einsatz. Wie soll die Wirtschaft sich sonst erholen? Dazu kommt auch die akute Gefahr von Hysterese-Effekt: eine dauerhafte Unterdrückung zukünftiger Produktion.

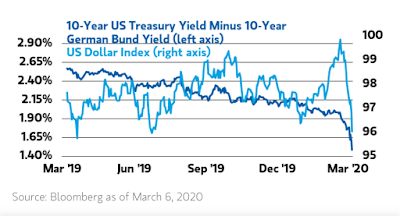

Der Rendite-Spread zwischen den 10-jährigen Staatsanleihen: GER Bunds vs. UST Bonds und der USD-Index, Graph: Morgan Stanley, March 09, 2020

Zusammenfassend hat die Flucht in die Sicherheit eine Implosion am Markt für Staatsanleihen ausgelöst. Während die Fed am 3. März die Zinsen gesenkt hat, rechnen die Terminmärkte mit weiteren Zinssenkungen, um 50 bis 100 Basispunkten bis Dezember 2020.

Die Fed hat es zwar geschafft, die Form der Zinsstruktur-Kurve (yield curve) steiler zu gestalten. Aber die Botschaft ist nicht reflationary, wie Morgan Stanley unterstreicht. Die gesamte Renditekurve ist, um die Inflation bereinigt, von negativen Werten geprägt, bis auf die Laufzeit von 30 Jahren. Das legt nahe, zu erwarten, dass die Bond-Märkte ein negatives reales Wachstum diskontieren.

Ölschmelze, Graph: FT, March 11, 2020

Fazit: Wir bewegen uns auf einem unbekannten Gebiet. Es lässt sich unschwer festhalten, dass die Abhängigkeit von niedrigen Zinsen eine Belastung darstellt. Und zwar in dem Sinne, dass damit die Wahrscheinlichkeit von wirtschaftspolitischen Fehlschlägen steigt.

Die USD-Schwäche scheint hingegen ein Hoffnungsschimmer zu sein, die sich als Schlüssel zu einer notwendigen globalen Neuausrichtung erweisen könnte.