Summary:

Wenn wir die verschiedenen Risiko- und Rendite-Kombinationen (nach der „efficient frontier“-Theorie) veranschaulichen, stellen wir fest, dass die Renditen der letzten 10 Jahren aussergewöhnlich waren.Die Gesamtrendite war bei jedem Risiko höher als in den letzten 30 Jahren, wie Morgan Stanley Analysten in einer Studie festhalten.Da die Bewertungen und Renditen an den Aktienmärkten letztendlich wieder auf den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Wenn wir die verschiedenen Risiko- und Rendite-Kombinationen (nach der „efficient frontier“-Theorie) veranschaulichen, stellen wir fest, dass die Renditen der letzten 10 Jahren aussergewöhnlich waren.Die Gesamtrendite war bei jedem Risiko höher als in den letzten 30 Jahren, wie Morgan Stanley Analysten in einer Studie festhalten.Da die Bewertungen und Renditen an den Aktienmärkten letztendlich wieder auf den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Führungswechsel bei der Global Lending Unit der UBS

finews.ch writes Carsten K. Rath: «Dieses Hotel ist ein Herzensprojekt am Ende der Welt»

finews.ch writes Julien Tornare: «Ohne Zweifel ist Hublot meine Lieblingsuhrenmarke»

finews.ch writes BPS (Suisse) überrascht mit gutem Zinsgeschäft

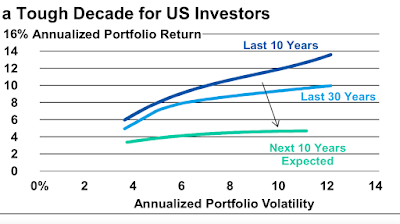

Wenn wir die verschiedenen Risiko- und Rendite-Kombinationen (nach der „efficient frontier“-Theorie) veranschaulichen, stellen wir fest, dass die Renditen der letzten 10 Jahren aussergewöhnlich waren.

Die Gesamtrendite war bei jedem Risiko höher als in den letzten 30 Jahren, wie Morgan Stanley Analysten in einer Studie festhalten.

Da die Bewertungen und Renditen an den Aktienmärkten letztendlich wieder auf den Mittelwert fallen, erwartet Morgan Stanley in den nächsten 10 Jahren unterdurchschnittliche Renditen.

Und es sei unwahrscheinlich, dass das Eingehen eines zusätzlichen Risikos zu hohen Renditen führt, unterstreichen die Verfasser der Analyse weiter.

Risiko-, Rendite-Kombinationen nach der „efficient frontier“ Theorie, Graph: Morgan Stanley, Nov 18, 2019

Morgan Stanley schätzt, dass das durchschnittliche Aktien-, Renten-Portfolio von 60%/40% nur eine Rendite von 4% bis 5% erzielen werde, was ungefähr der Hälfte des letzten Jahrzehnts entspricht.

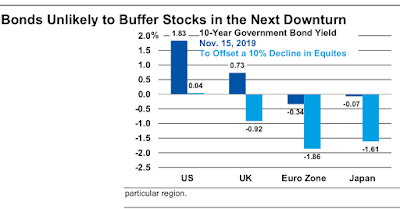

Die Abbildung zeigt, um wieviel die Rendite von Staatsanleihen jeweils fallen müsste, um einen Rückgang der Aktien um 10% auszugleichen, Graph: Morgan Stanley, Nov 18, 2019

Es ist unumstritten, dass niedrige Renditen die Fähigkeit der Anleihen, starke Rückgänge bei Aktien auszugleichen, global dämpfen.

Um einem Aktien-Rückgang von 10% in einem Aktien-/Renten Portfolio von 60%/40% entgegenzuwirken, müssen die Anleiherenditen in den meisten Regionen (tiefer) in den negativen Bereich fallen.

Zum Beispiel müsste die Rendite der deutschen Bundesanleihen mit 10 Jahren Laufzeit nach Berechnungen von Morgan Stanley auf fast minus 2% sinken, um einen Rückgang der Aktien um 10% zu kompensieren.

Interessant ist, dass ein Teil des Rückgangs durch carry-trades mit immer noch positiv verzinslichen US-Treasury Bonds ausgeglichen werden kann, was auf der anderen Seite die Nachfrage nach US-Staatsanleihen stützt.

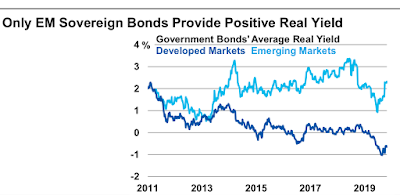

Nur die Staatsanleihen von Entwicklungsländern (EM: emerging markets) bieten heute positive Erträge an, Graph: Morgan Stanley, Nov 25, 2015

Es war sicherlich ein echter Schock für viele Investoren, zu beobachten, wie der Wert der Staatsanleihen, die mit Negativ-Renditen gehandelt werden, in den vergangenen Monaten auf 15‘000 Mrd. anstieg:

Heute haben fast alle Staatsanleihen der Industrieländer (einschliesslich der US-Treasury Bonds) negative Real-Renditen inne.

Während dies für kurzfristige Händler kein Problem sein mag, ist es für langfristige Anleger ein schwieriges Unterfangen.