Summary:

Die US-Notenbank hat am Mittwoch wie erwartet den Leitzins (Fed Funds Rate) um 25 Basispunkte (0.25%) erhöht. Das Zielband lautet nun 1,75% bis 2%.Das ist die zweite Zinserhöhung im laufenden Jahr und die siebte im fortbestehenden Zyklus (seit Dezember 2015). Die FOMC-Mitglieder (Offenmarktausschuss) haben zugleich insgesamt vier Zinsschritte für das Jahr 2018 angedeutet. Für das Jahr ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die US-Notenbank hat am Mittwoch wie erwartet den Leitzins (Fed Funds Rate) um 25 Basispunkte (0.25%) erhöht. Das Zielband lautet nun 1,75% bis 2%.Das ist die zweite Zinserhöhung im laufenden Jahr und die siebte im fortbestehenden Zyklus (seit Dezember 2015). Die FOMC-Mitglieder (Offenmarktausschuss) haben zugleich insgesamt vier Zinsschritte für das Jahr 2018 angedeutet. Für das Jahr ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Kilian Borter: «Seit ich 14 bin, trage ich keine Uhr mehr»

finews.ch writes Tareno übernimmt von Kieger das Healthcare-Fonds-Erbe

finews.ch writes Start 2026: Der Sprung ins eiskalte Wasser hilft auch Anlegern

finews.ch writes ZKB beruft neuen Leiter Systematic Strategie im Asset Management

Die US-Notenbank hat am Mittwoch wie erwartet den Leitzins (Fed Funds Rate) um 25 Basispunkte (0.25%) erhöht. Das Zielband lautet nun 1,75% bis 2%.

Das ist die zweite Zinserhöhung im laufenden Jahr und die siebte im fortbestehenden Zyklus (seit Dezember 2015).

Die FOMC-Mitglieder (Offenmarktausschuss) haben zugleich insgesamt vier Zinsschritte für das Jahr 2018 angedeutet. Für das Jahr 2019 werden 3 weitere Zinserhöhungen prognostiziert.

Laut Jerome Powell, Fed-Präsident (*) befindet sich die US-Wirtschaft in grossartiger Form.

Was das Ziel der Preisstabilität betrifft, orientiert sich die Fed an der Kernrate der Preise für persönliche Ausgaben (core PCE), ohne Mitberücksichtigung der Preise für Energie und Nahrungsmittel.

Auch in dieser Hinsicht gibt sich Powell locker und unbesorgt.

Wie war aber die Reaktion der Marktteilnehmer?

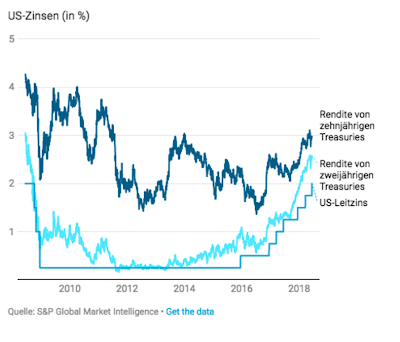

Fed Funds Rate und UST Renditen für die Laufzeiten von 10 und 2 Jahren, Graph: FuW, June 14, 2018

Die UST-Ertragskurve (yield curve) gemessen an 10y2y wurde flacher und der Spread fiel zum ersten Mal seit einem Jahrzehnt unter 40 Basispunkten (39.319bp).

Was heisst das?

Das heisst, dass die Marktteilnehmer das Vorgehen der US-Notenbank als „hawkish“ betrachten.

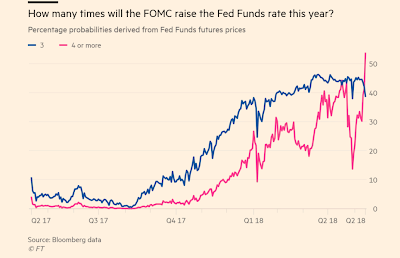

Was die Fed Funds Future-Märkte nahelegen: 4 Zinserhöhungen im Jahr 2018, Graph: John Authers, FT, June 14, 2018

Zudem hat auch die Ertragskurve gemessen an 5y2y die flachste Form seit 2007 angenommen, was wiederum nichts Gutes verheisst (Abschwung 2019, 2020?), wenn man die Renditestrukturkurve historisch auslegt.

Der Fed Funds Futures-Markt signalisiert vor diesem Hintergrund erstmal in diesem Jahr vier Zinserhöhungen als wahrscheinlich als drei.

Die Rendite-Strukturkurve: 30y5y: weisse Kurve und 10y2y: blaue Kurve, Graph: BloombergTV, June 14, 2018

Die „Normalisierung“ der Geldpolitik liegt offensichtlich noch in ferner Zukunft, wie die Betonung der Formulierung „accommodative“ in Sachen Geldpolitik im Fed-Statement nahelegt.

Das bedeutet m.a.W., dass die Zinssätze noch immer niedrig genug sind, um das Wirtschaftswachstum zu stützen.

Bemerkenswert ist, dass die Bankaktien nach der Ankündigung des Fed-Beschlusses auf Tiefststände gesunken sind. Das ist seltsam, da höhere Zinsen im Allgemeinen eine gute Nachricht für Bankgeschäfte sind.

Die Renditestrukturkurve: 30y10y, Graph: Tom Keene, BloombergTV

Der offensichtlichste Grund für den Ausverkauf der Bank-Titel war wahrscheinlich, wie John Authers in seiner Kolumne bei FT unterstreicht, die weitere Abflachung der Renditestrukturkurve. Der Abstand zwischen den Renditen am kurzen und am langen Ende der Kurve ist weiter geschrumpft. So flach war die Zinsertragskurve (yield curve) zuletzt vor dem Ausbruch der Global Financial Crisis (GFC).

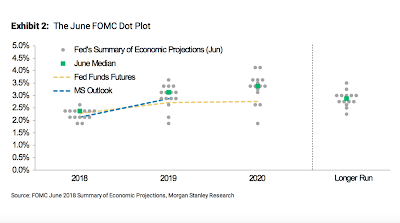

Fed „dot plot“ im Juni 2018 (Zinsprognose der Mitglieder des geldpolitischen Ausschusses der US-Notenbank), Graph: Morgan Stanley

Ein weiter Grund ist wahrscheinlich die Spannungen im globalen Handel im Zusammenhang mit den jüngsten Aussagen des US-Präsidenten Trump, wonach er China in den kommenden Wochen mit Sanktionen verärgern könnte.

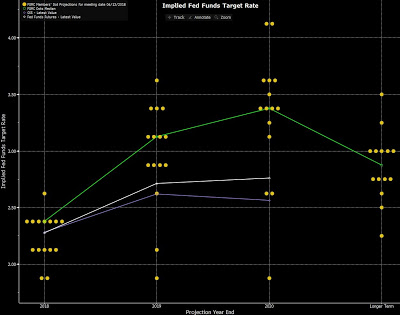

Fed „dot-plot“, Graph: Joe Weisenthal, Bloomberg TV, June 14, 2018

Die gelben Kreise: Die Projektionen der FOMC-Mitglieder vom 13. Juni 2018

Die grünen Kreise: Die Median-Werte, die lila Kurve: OIS, die aktuellen Werte und die weisse Kurve: Fed Funds Futures: die aktuellen Werte

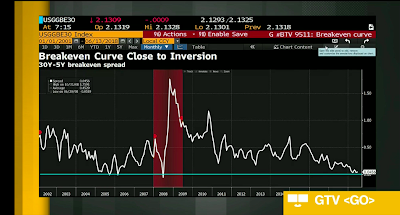

Inzwischen ist die amerikanische break-even-Kurve nahe an der Inversion: Der Satz für die 10 Jahre Laufzeit liegt höher als der Satz für die 30 Jahre Laufzeit.

US breakeven-Kurve , Graph: BloombergTV , June 13, 2018

Fazit: Eine „hawkish“ Fed, ein steiler Zinspfad, aber eine flacher werdende Zins-Strukturkurve. Hier beisst sich der Hund in den Schwarz oder „another one bites the dust“.

(*) Powell will ab Januar 2019 nach jeder Fed-Sitzung eine Medienkonferenz durchführen. Das bedeutet eine Änderung in Sachen Kommunikation. Der neue Fed-Chef will allem Anschein nach von jetzt an statt „Forward-Guidance“ hauptsächlich via Pressekonferenz über den Zinspfad informieren. Die Prognosen der Fed werden aber wie bisher vier Mal im Jahr aktualisiert.