Die Unabhängigkeit der Zentralbanken scheint in ernster Gefahr. Vor diesem Hintergrund erläutert Nick Maroutsos, Co-Head of Global Bonds bei Janus Henderson Investors, dass es keine klare Trennung zwischen Zentralbanken und Politik gibt.Kurzer historischer Überblick über die UnabhängigkeitGreifen Politiker in die Hoheit der Zentralbanken ein? In Wirklichkeit sind die meisten Zentralbanken seit Langem nicht unabhängig. In manchen Fällen, so etwa bei der Europäischen Zentralbank (EZB), liegt dies daran, dass sie erst mit der von ihnen unterstützten Währung entstanden sind. In anderen Fällen haben Regierungen die Kontrolle über Privatbanken übernommen, die ihnen einst zur Seite standen.Die Unabhängigkeit besteht unter anderem in Nordamerika am Längsten. So ist die Bank of Canada seit 1935

Topics:

investrends.ch considers the following as important: Advertorials, Janus Henderson Investors

This could be interesting, too:

investrends.ch writes Was wirtschaftliche Konvergenz für Anleiheninvestoren bedeuten kann

investrends.ch writes «Das sind die wichtigsten Treiber»

investrends.ch writes US-Stromversorger: Stabilität in unsicheren Zeiten

investrends.ch writes Fünf Thesen zum Schweizer Geschäftsimmobilienmarkt

Die Unabhängigkeit der Zentralbanken scheint in ernster Gefahr. Vor diesem Hintergrund erläutert Nick Maroutsos, Co-Head of Global Bonds bei Janus Henderson Investors, dass es keine klare Trennung zwischen Zentralbanken und Politik gibt.

Kurzer historischer Überblick über die Unabhängigkeit

Greifen Politiker in die Hoheit der Zentralbanken ein? In Wirklichkeit sind die meisten Zentralbanken seit Langem nicht unabhängig. In manchen Fällen, so etwa bei der Europäischen Zentralbank (EZB), liegt dies daran, dass sie erst mit der von ihnen unterstützten Währung entstanden sind. In anderen Fällen haben Regierungen die Kontrolle über Privatbanken übernommen, die ihnen einst zur Seite standen.

Die Unabhängigkeit besteht unter anderem in Nordamerika am Längsten. So ist die Bank of Canada seit 1935 unabhängig, während in den USA die Unabhängigkeit der US Federal Reserve (Fed) in Sachen Geldpolitik durch das Übereinkommen von 1951 besiegelt wurde, nachdem während der Weltkriege die Unterstützung der Notenbank nötig war, um die Staatsverschuldung im Zaum zu halten. Die erfolgreiche Unabhängigkeit der US-Notenbank (vor allem unter ihrem Präsidenten Paul Volker in den 1980er Jahren, der es schaffte, die US-Inflation unter Kontrolle zu bringen) veranlasste einige andere Länder dazu, ihre Zentralbanken in die Unabhängigkeit zu entlassen: die Bank of England wurde im Mai 1997 und die Bank of Japan (BoJ) kurze Zeit später unabhängig. Letztere stimmt ihre Politik jedoch seit 2013 mit der Regierung ab.

Überschneidungen

Die Währungshüter setzen verstärkt unkonventionelle Instrumente zur Unterstützung ihrer Geldpolitik ein, sodass kaum noch zu unterscheiden ist, ob es sich um geldpolitische oder fiskalische Maßnahmen handelt. Dass sie Geld schaffen (ihre Bilanzen aufblähen), um Staatsanleihen in der Annahme zu kaufen, dass die Renditen von Staatsanleihen und die Finanzierungskosten dadurch niedrig bleiben, könnte als stillschweigende Unterstützung der Staatsausgaben gedeutet werden.

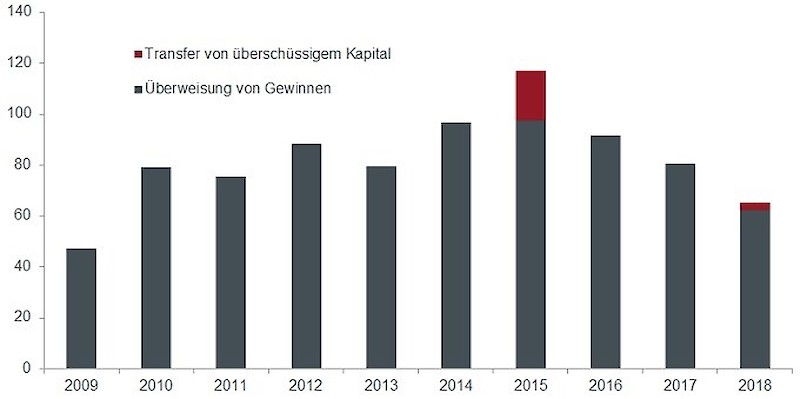

Noch merkwürdiger wird es, wenn die Zinserträge aus Anleihen, die die Zentralbank mit dem frischen Geld gekauft hat, samt etwaiger Kapitalüberschüsse anschließend als Gewinn ans Schatzamt überwiesen werden. Bei der US-Notenbank Federal Reserve belief sich dieser Betrag 2018 auf 65,4 Mrd. USD. Die meisten Compliance-Abteilungen würden sich schwer damit tun, dies als Akt unabhängiger Parteien zu verbuchen.

Überweisungen der US-Notenbank Federal Reserve an das US-Schatzamt (Mrd. USD)

Macht und Macher

Wie steht es also um die Politiker und ihre Versuche, in die Hoheit der Zentralbanken eingreifen? In den USA lässt Präsident Trump keine Gelegenheit (oder keinen Tweet) aus, um der Notenbank Federal Reserve zu sagen, was sie tun soll, während er gleichzeitig ihre Unabhängigkeit beteuert. Wir werden vielleicht nie erfahren, ob die Fed ausschließlich wegen der Wirtschaftsdaten von den für dieses Jahr geplanten Zinserhöhungen zurückgerudert ist oder ob die lautstarke Kritik aus dem Weißen Haus ebenfalls eine Rolle gespielt hat. In Indien nahm der bis Dezember 2018 amtierende Gouverneur der Reserve Bank of India, Urjit Patel, aufgrund der Spannungen zwischen der Zentralbank und der Regierung seinen Hut. Letztere hatte anhaltend auf Zinssenkungen und eine großzügigere Kreditvergabe an angeschlagene Institute gedrängt.

In Großbritannien kommt der Druck aus der anderen Richtung. So wird der Gouverneur der Bank of England Mark Carney beschuldigt, sich offen für einen Verbleib ausgesprochen zu haben, nachdem er in seinen Reden ein düsteres Bild vom Austritt Großbritanniens aus der EU gezeichnet hatte.

Der türkische Präsident Erdogan hat seinerseits eine unorthodoxe Haltung zur Geldpolitik und behauptet, dass hohe Zinsen die Inflation antreiben. Dementsprechend kritisiert er die Zentralbank regelmäßig für ihr Festhalten am hohen Zinsniveau. Er scheint sich auf die Theorie der Neo-Fisherianer zu berufen, die besagt, dass der Realzins einer Wirtschaft dem Nominalzins minus Inflationsrate entspricht. Wenn die Nominalzinsen fallen, muss die Inflationsrate langfristig auf ein Niveau sinken, das dem realen Gleichgewichtssatz entspricht und umgekehrt. Vor Kurzem hat Präsident Erdogan seinen Schwiegersohn zum Finanzminister ernannt. Eine solche Vetternwirtschaft scheint weit hergeholt, bis man sich vergegenwärtigt, dass US-Präsident seine Tochter Ivanka als Kandidatin für den Job als Präsidentin der Weltbank ins Spiel gebracht hat.

Reflexivität

Es wäre jedoch nicht klug, die Zentralbanken isoliert zu betrachten, da sie nicht in einem Vakuum operieren, sondern in einer stark politisierten Welt. Zentralbanken funktionieren nach dem Prinzip der Reflexivität, d. h. einer Rückkopplung, bei der die Wahrnehmung der Anleger und das Wirtschaftsklima die zentrale Grundlage für die Entscheidungen der Zentralbank bilden. Als EZB-Chef Mario Draghi 2012 mit seiner Ankündigung „Alles Erforderliche zu tun“ dem Euro zur Hilfe eilte, monierte kaum jemand, dass die Maßnahmen der EZB dem politischen Projekt der Europäischen Union ebenso zugutekamen wie der Währung.

Die Amtszeit von Mario Draghi endet dieses Jahr im Oktober und in den europäischen Hauptstädten hat das Geschacher um seinen Nachfolger bereits begonnen. Die zum neuen EZB-Chef gekürte Person wird wichtige Hinweise auf den künftigen politischen und wirtschaftlichen Kurs in der Eurozone liefern. Zu den potenziellen Kandidaten gehören der Franzose Benoît Coeuré, Wirtschaftswissenschaftler und Mitglied des EZB-Direktoriums, der allgemein als Garant für die Fortsetzung der lockeren Geldpolitik von Mario Draghi angesehen wird. Der ebenfalls als Nachfolger gehandelte Bundesbankpräsident Jens Weidman hat dagegen die akkommodierende Politik der EZB deutlich kritisiert. Genau wie bei den meisten Zentralbanken entscheiden führende Politiker über die Ernennung, frei nach dem Motto des deutschen Schriftstellers Thomas Mann: Alles ist Politik.

Weitere Informationen zu festverzinslichen Wertpapieren finden Sie hier.

Nur für professionelle Anleger. Zu Werbezwecken.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Capital International Limited (Registrierungsnummer 3594615), Henderson Global Investors Limited (Registrierungsnummer 906355), Henderson Investment Funds Limited (Registrierungsnummer 2678531), AlphaGen Capital Limited (Registrierungsnummer 962757), Henderson Equity Partners Limited (Registrierungsnummer 2606646) (jeweils in England und Wales mit Sitz in 201 Bishopsgate, London EC2M 3AE eingetragen und durch die Financial Conduct Authority reguliert) und Henderson Management S.A. (Registrierungsnummer B22848 mit Sitz in 2 Rue de Bitbourg, L-1273, Luxemburg, und durch die Commission de Surveillance du Secteur Financier reguliert) zur Verfügung gestellt werden.

Janus Henderson, Janus, Henderson, Perkins, Intech, Alphagen, VelocityShares, Knowledge. Shared und Knowledge Labs sind Marken von Janus Henderson Group plc oder einer ihrer Tochtergesellschaften. © Janus Henderson Group plc.