Nick Maroutsos, Co-Head of Global Bonds, erläutert, warum es in Zeiten potenzieller Volatilität an den Anleihemärkten wichtig ist, sich auf bonitätsstarke Papiere zu konzentrieren.Seit letztem Herbst haben sich die Rahmenbedingungen an den globalen Zinsmärkten spürbar verändert, was aber nicht heisst, dass die Risiken für Bond-Anleger gesunken sind. Von der Zinsseite mag das Risiko zwar nachgelassen haben. Ein längerer Kreditzyklus, die schwächere Profitabilität der Unternehmen und eine Fülle geopolitischer Risiken könnten jedoch für Turbulenzen an den Anleihemärkten sorgen. Erschwerend kommt hinzu, dass sich die Realrenditen auf höherem Niveau eingependelt haben, was – wie 2018 gesehen – verstärkten Marktschwankungen Vorschub leisten kann.Da die Realrenditen in den USA seit Ende März

Topics:

investrends.ch considers the following as important: Advertorials, Janus Henderson Investors

This could be interesting, too:

investrends.ch writes Was wirtschaftliche Konvergenz für Anleiheninvestoren bedeuten kann

investrends.ch writes «Das sind die wichtigsten Treiber»

investrends.ch writes US-Stromversorger: Stabilität in unsicheren Zeiten

investrends.ch writes Fünf Thesen zum Schweizer Geschäftsimmobilienmarkt

Nick Maroutsos, Co-Head of Global Bonds, erläutert, warum es in Zeiten potenzieller Volatilität an den Anleihemärkten wichtig ist, sich auf bonitätsstarke Papiere zu konzentrieren.

Seit letztem Herbst haben sich die Rahmenbedingungen an den globalen Zinsmärkten spürbar verändert, was aber nicht heisst, dass die Risiken für Bond-Anleger gesunken sind. Von der Zinsseite mag das Risiko zwar nachgelassen haben. Ein längerer Kreditzyklus, die schwächere Profitabilität der Unternehmen und eine Fülle geopolitischer Risiken könnten jedoch für Turbulenzen an den Anleihemärkten sorgen. Erschwerend kommt hinzu, dass sich die Realrenditen auf höherem Niveau eingependelt haben, was – wie 2018 gesehen – verstärkten Marktschwankungen Vorschub leisten kann.

Da die Realrenditen in den USA seit Ende März jedoch wieder unter 1 Prozent liegen und in weiten Teilen der Industrieländer sogar negativ sind, fällt es Bond-Anlegern nach wie vor schwer, auskömmliche Erträge zu erwirtschaften. Folglich haben wir es erneut mit Rahmenbedingungen zu tun, in denen Manager von Anleihestrategien härter arbeiten müssen, um risikobereinigte Renditen zu finden. Besonders gross ist diese Herausforderung für unsere Core-Bond-Strategien, zumal in Regionen, wo die Leitzinsen nahe null liegen. Eine Taktik, die Anleger unter solchen Bedingungen unseres Erachtens in Betracht ziehen sollten, besteht darin, die Allokation in Strategien mit kurzer Duration, die nicht an traditionelle Anleihe-Benchmarks gebunden sind, zu verstärken. Die grössere Flexibilität bei der Feinjustierung von Duration und Kreditrisiko sowie die Möglichkeiten der geografischen Diversifizierung können helfen, ein Portfolio gegen ein Wiederaufflammen der Marktvolatilität zu schützen. Angesichts der oben beschriebenen Risikofaktoren würde uns eine solche Entwicklung nicht wirklich überraschen.

Keine Vorteile durch Durationsverlängerung

Fast vergessen ist die Angst vom letzten Herbst vor einer von den Löhnen angefachten Inflation. Inzwischen rentieren zehnjährige US-Staatsanleihen wieder bei unter 2,5 Prozent. Da mag man versucht sein, die Duration zu verlängern. Hierfür könnte auch das Vorgehen der US-Notenbank Fed sprechen, die mit ihrer Politik die Zinserwartungen für 2019 deutlich gedämpft und ein Ende ihrer Bilanzreduktion angedeutet hat. Wir sind nicht die einzigen, die davon ausgehen, dass der nächste Schritt der Fed eine Zinssenkung sein wird. Die neue gemässigte Haltung der globalen Zentralbanken findet ihren Niederschlag auch in der jüngsten Entscheidung der Europäischen Zentralbank (EZB), ihre längerfristigen Refinanzierungsgeschäfte für Geschäftsbanken zu reaktivieren.

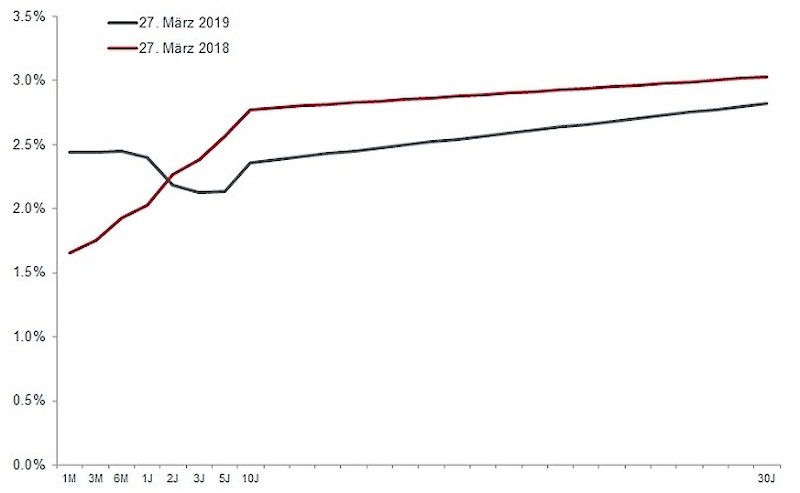

So verlockend es auf den ersten Blick erscheinen mag: Aus unserer Sicht hat es kaum Vorteile, sich stärker bei länger laufenden Anleihen zu engagieren. Zur Vorsicht mahnt uns die aktuelle Form der US-Treasury-Kurve. Sie ist so flach wie seit der globalen Finanzkrise nicht mehr gemessen am Renditeunterschied zwischen zwei- und zehnjährigen Staatsanleihen. In Anbetracht dieser Laufzeitenstruktur sehen wir zum jetzigen Zeitpunkt kaum zusätzliche Vorteile pro Risikoeinheit durch die Umschichtung in längere Laufzeiten.

Grafik 1: Abflachung der Renditekurve bei US-Treasuries

Nach der jüngsten Umkehrung der Renditekurve werfen US-Schatzwechsel mit Laufzeiten von bis zu einem Jahr inzwischen höhere Renditen ab als viele Papiere mit längerer Laufzeit. Und das bei geringerem Durationsrisiko.

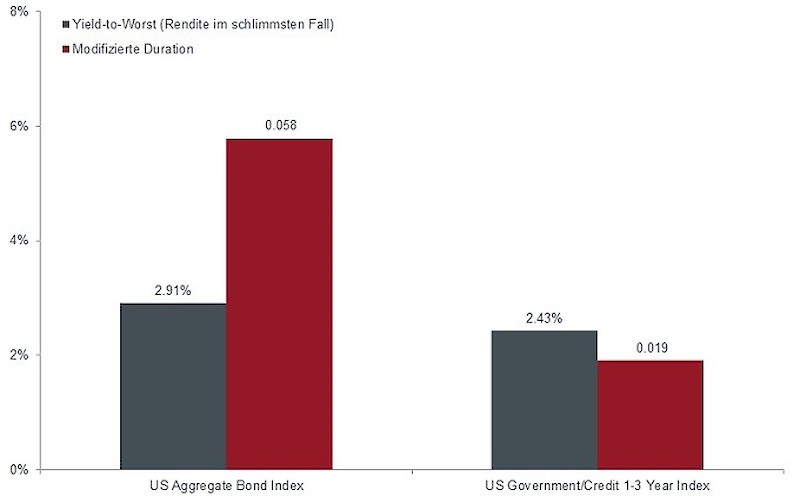

Vergleicht man den Bloomberg Barclays U.S. Aggregate Bond Index mit dem Bloomberg Barclays 1 to 3 Year Government/Credit Index, bietet die Yield-to-Worst des Letzteren mit 2,43 Prozent 84 Prozent der Rendite des breiteren Index bei lediglich 33 Prozent seines Zinsrisikos gemessen an der modifizierten Duration. Kurz, Anleger werden für das zusätzliche Risiko nicht angemessen entschädigt.

Grafik 2: Yield-to-Worst und Duration von Kernsegmenten der Anleihemärkte

Zum jetzigen Zeitpunkt sehen wir kaum zusätzliche Vorteile pro Risikoeinheit durch die Umschichtung in längere Laufzeiten.

Anmerkung: Die Duration ist eine Kennzahl für die Sensitivität einer Anleihe gegenüber Zinsänderungen. Yield-to-Worst (YTW) bezeichnet die niedrigste mögliche Rendite einer Anleihe, ohne dass es zum Ausfall des Emittenten kommt.

Da zudem der nächste Zinsschritt der Fed nach unten gehen dürfte, sehen wir am kurzen Kurvenende mehr Spielraum für eine Rally als am längeren. Angesichts der niedrigen Renditen für längerfristige Staatsanleihen, insbesondere in der Eurozone, in Großbritannien und Japan, fehlen aus unserer Sicht Auslöser für einen Anstieg der Kurse in diesen Laufzeitsegmenten. Es sei denn, man glaubt, dass wir an der Schwelle zu einer globalen Rezession stehen. Ein solches Szenario ist jedoch nach dem jüngsten dovishen Schwenk der Fed und der EZB unwahrscheinlicher geworden.

Noch lange nicht über den Berg

Auf den ersten Blick mag ein Umfeld mit schwachem Wachstum und niedriger Inflation für Anleihen günstig erscheinen. Nur leider fällt es in einen verlängerten Kreditzyklus, in dem riskantere Anlagen hoch bewertet erscheinen: Nach dem Hochschnellen im letzten Herbst sind die Spreads von Investment-Grade- und High-Yield-Unternehmensanleihen gegenüber ihren risikofreien Benchmarks auf ein Niveau unter den Nachkrisendurchschnitt zurückgefallen. Sollte das von der Zentralbank und vom Markt prognostizierte langsamere Wachstum eintreten, könnten die Unternehmen aufgrund ihrer hohen Verschuldung unter Druck geraten, wenn sich das Ertragswachstum abschwächt. Ein Warnsignal könnte sein, dass für die Umsätze der im S&P 500 Index enthaltenen Unternehmen lediglich ein Anstieg von 6 Prozent im vierten Quartal 2019 gegenüber dem Vorjahr prognostiziert wird.

Vorteile eines globalen Chancenuniversums

Angesichts niedriger Zinsen werden Unternehmensanleihen immer wichtiger, wenn es darum geht, ausreichend hohe Renditen zu erzielen. Auch hier kann eine stärkere Allokation in eine uneingeschränkte Strategie Anlegern helfen, ihre Ziele zu erreichen. Zwar ist die Verschuldung der Unternehmen in den USA recht hoch und Europa steht am Rande einer Rezession. Aber in anderen Regionen bieten sich durchaus attraktive Chancen, wenn man an keine regionale Benchmark gebunden ist. Häufig eröffnen sie Zugang zu robusten Langfristthemen wie die zunehmende Verbreitung von Bankdienstleistungen in den asiatischen Schwellenländern oder Infrastrukturausgaben – häufig staatlich unterstützt – in diversen Regionen. Mit einem flexiblen Ansatz können Anleger einzelne Segmente einer Benchmark – einen Sektor oder eine Region, die sich strukturellen Herausforderungen gegenüber sehen – nicht nur untergewichten, sondern gänzlich meiden.

Im vergangenen Herbst betonten wir die Notwendigkeit, sich auf Regionen zu konzentrieren, in denen die Währungshüter vermutlich eine Straffungspause einlegen oder die Zinsen sogar senken könnten. Auf die USA trifft das inzwischen zu. Aber eine flache Treasury-Kurve hindert uns daran, in den USA Papiere mit längerer Duration zu halten. Weitere Gründe sind der Handelsstreit mit China und die von Washington ausgehenden politischen Risiken. Andere Länder bieten aus unserer Sicht ähnliche Zinsprofile mit deutlich weniger Risiko im Gepäck.

Ein Auge auf die Volatilität

Die Volatilität im letzten Herbst – nach einer längeren Phase der Ruhe – erinnerte Bond-Anleger daran, dass der Kapitalerhalt keine ausgemachte Sache ist. Unsere grösste Sorge gilt weiter der Marktliquidität. Während das Ende des letzten Jahres vermutlich im Fokus der Anleger stand, steht ein Test für die neue Infrastruktur zur Marktbereinigung nach der Krise noch aus. Wegen der vielen Risiken am Markt können zahlreiche Szenarien ein Liquiditätsereignis mit ausgeprägten Preisverzerrungen auslösen. Anleger müssen daher weiterhin sehr aufmerksam auf Anzeichen von potenziellem Marktstress achten. Zusätzlich zur Liquiditätsüberwachung müssen unseres Erachtens traditionelle Volatilitätskennzahlen wie Zinsvolatilität, Credit-Default-Swap-Preisgestaltung und Wechselkursschwankungen hinreichend berücksichtigt werden. Letztere gewinnen mit zunehmendem Engagement bei auf Fremdwährung lautenden Wertpapieren an Bedeutung.

Die Wachsamkeit in Bezug auf diese Kennzahlen kann Anlegern die notwendige Vorlaufzeit geben, um die Volatilität ihres Portfolios zu dämpfen. Aber auch die Portfoliokonstruktion kann in dieser Hinsicht hilfreich sein. In einem von niedrigem Wachstum und hoher Verschuldung geprägten Umfeld und angesichts von Zentralbanken, die das Zünglein an der Waage bleiben, kann ein global diversifiziertes Portfolio helfen, die Volatilität zu verringern. Und zwar indem es Laufzeiten, Regionen und Emittenten mit den attraktivsten risikobereinigten Renditeprofilen ins Visier nimmt und gleichzeitig solche mit zu grosser Risikoasymmetrie meidet.

Weitere Informationen zu festverzinslichen Wertpapieren finden Sie hier.

Nur für professionelle Anleger. Zu Werbezwecken.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Capital International Limited (Registrierungsnummer 3594615), Henderson Global Investors Limited (Registrierungsnummer 906355), Henderson Investment Funds Limited (Registrierungsnummer 2678531), AlphaGen Capital Limited (Registrierungsnummer 962757), Henderson Equity Partners Limited (Registrierungsnummer 2606646) (jeweils in England und Wales mit Sitz in 201 Bishopsgate, London EC2M 3AE eingetragen und durch die Financial Conduct Authority reguliert) und Henderson Management S.A. (Registrierungsnummer B22848 mit Sitz in 2 Rue de Bitbourg, L-1273, Luxemburg, und durch die Commission de Surveillance du Secteur Financier reguliert) zur Verfügung gestellt werden.

Janus Henderson, Janus, Henderson, Perkins, Intech, Alphagen, VelocityShares, Knowledge. Shared und Knowledge Labs sind Marken von Janus Henderson Group plc oder einer ihrer Tochtergesellschaften. © Janus Henderson Group plc.