Zentralbanken haben im Sog des schweren Nachfrage-Schocks, der durch die Pandemie ausgelöst wurde, explizit versprochen, an der lockeren Geldpolitik bis weit in einen Aufschwung nach der COVID19 Krise festzuhalten.Die Strategie ist klar und durchdacht: Die Volatilität des Anleihemarktes auszublenden und die Kreditaufnahme so billig wie noch nie zu machen, um das Sparen zu verhindern und ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes «KI-Investitionen: Kein alles oder nichts»

investrends.ch writes Starke Zunahme von Selfmade-Milliardären

investrends.ch writes Italien steht bald wieder still

investrends.ch writes Salesforce hebt Prognose für 2026 leicht an

Zentralbanken haben im Sog des schweren Nachfrage-Schocks, der durch die Pandemie ausgelöst wurde, explizit versprochen, an der lockeren Geldpolitik bis weit in einen Aufschwung nach der COVID19 Krise festzuhalten.

Die Strategie ist klar und durchdacht: Die Volatilität des Anleihemarktes auszublenden und die Kreditaufnahme so billig wie noch nie zu machen, um das Sparen zu verhindern und Investitionen zu fördern.

Die Hoffnung: Billiges Geld veranlasst Unternehmen zu Investitionen und Einstellungen, da steigende Vermögenspreise die Menschen zuversichtlicher und ausgabefreudiger machen.

Der zyklische Schaden durch die Pandemie (Umsatzverluste) betrifft einige, aber nicht alle Unternehmen. Da dies einem traditionellen Wirtschaftszyklus ähnelt, haben die Zentralbanker mit der Geldpolitik ohne Zweifel einen gewissen Einfluss.

Die strukturellen Veränderungen in der Weltwirtschaft hingegen sind eher eine Sache der Fiskalpolitik, wie Paul Donovan von der UBS darlegt.

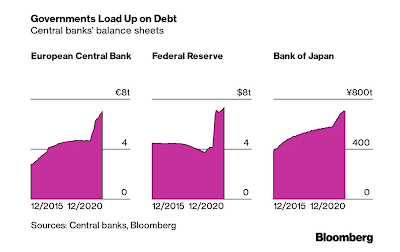

Die Bilanzsumme der Zentralbanken, der EZB, Fed und der BoJ, Graph: Bloomberg Quint, Jan 25, 2021

Das bedeutet, dass am Einsatz der (expansiven) Fiskalpolitik kein Weg vorbeiführt. Allerdings handelt es sich diesmal - im Vergleich zu GFC (global financial crisis) von 2008-2009 - nicht um einen «fiscal stimulus» per se, sondern um eine Art Katastrophenhilfe, da die Wirtschaft von den Behörden gestoppt wurde, um die Ausweitung des Corona-Virus zu unterbinden.

Und wenn die Rendite der Staatsanleihen – wie heute - unter der nominalen Wirtschaftswachstumsrate liegt, können Staaten locker aus der Verschuldung herauswachsen.

Von einer «unfairen Belastung für die künftige Generationen» kann keine daher Rede sein, da zusätzlichen Verbindungen hohe Sachwerte gegenüberstehen, wenn wir dabei an beispielsweise produktive kreditfinanzierte Investitionen in die Infrastruktur denken.

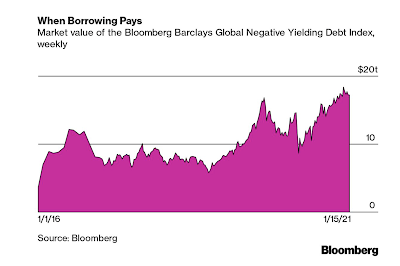

Staatsanleihen, die derzeit mit einer Negativrendite gehandelt werden, Graph: Bloomberg Quint, Jan 25, 2021

Per 31. Dezember 2020 wurden $17,8 Billionen an Staatsanleihen mit einer negativen Rendite gehandelt. Regierungen von Australien bis Spanien werden heute effektiv für die Kreditaufnahme bezahlt.

Bei den heute vorherrschenden Negativzinssätzen lohnt sich der Aufbau des Kapitalstocks mit öffentlichen Ausgaben, weil das damit geschaffene Anlagevermögen mehr wert ist als die damit aufgenommenen Kredite.

Eine rasche Rückkehr zur Schuldenbremse nach dem Ende der Corona-Krise hätte deshalb fatale Folgen, zumal die Stimulierung der Binnennachfrage über Wirtschaftswachstum vereitelt würde.

Vor diesem Hintergrund wäre es nicht unangemessen, die Abschaffung des Europäischen Stabilitäts- und Wachstumspaktes mit willkürlich gesetzten Verschuldungsquoten in Erwägung zu ziehen.

Dies schliesst auch die sog. Schuldenbremse ein, die in den europäischen Fiskalpakt aufgrund des politischen Drucks von Berlin aufgenommen wurde, im Gegenzug für die mögliche Bereitstellung von Mitteln durch den Europäischen Stabilitätsmechanismus.