Es leuchtet mittlerweile der Mehrzahl der Marktbeobachter ein, dass die Märkte sich nicht um die Inflation sorgen, sondern um das Wachstum. Eine sich abflachende Rendite-Kurve ist ein Zeichen der Sorge um das Wirtschaftswachstum.Auch der Kurseinbruch an amerikanischen Aktienmärkten am Montag deutet darauf hin, dass die bockigen Warnungen (manch prominenter Ökonomen) vor einer Überhitzung der Wirtschaft ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes SIX liefert den Direktzugang nach Griechenland

investrends.ch writes Rekordströme in europäische Aktien – SMI und Dax auf Rekordjagd

investrends.ch writes Allreal: Ex-Helvetia-Chef Philipp Gmür soll neuer VRP werden

investrends.ch writes LLB hält Gewinn 2025 trotz Übernahmekosten stabil

Es leuchtet mittlerweile der Mehrzahl der Marktbeobachter ein, dass die Märkte sich nicht um die Inflation sorgen, sondern um das Wachstum. Eine sich abflachende Rendite-Kurve ist ein Zeichen der Sorge um das Wirtschaftswachstum.

Auch der Kurseinbruch an amerikanischen Aktienmärkten am Montag deutet darauf hin, dass die bockigen Warnungen (manch prominenter Ökonomen) vor einer Überhitzung der Wirtschaft angesichts der expansiven Fiskalpolitik zur Bekämpfung der Stagnation (bedingt durch die COVID-19 Krise) missraten sind.

Die Abflachung der US-Renditekurve (yield curve) deutet darauf hin, dass die Marktteilnehmer sich nicht um die Inflation, sondern um das Wirtschaftswachstum Sorgen machen, Graph: John Authers, July 20, 2021, Bloomberg.

Sicherlich würde die Angst vor einer Stagflation die Aktienkurse sinken lassen. Aber sie würde zugleich auch die langfristigen Zinsen nach oben treiben. Was geschehen ist jedoch genau das Gegenteil. Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist auf den niedrigsten Stand seit fünf Monaten gefallen.

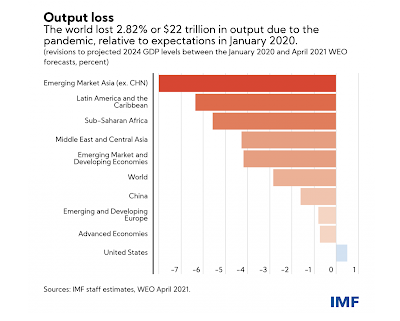

Zum Hintergrund: Der globale Verlust an Produktion (output) durch COVID-19 beläuft sich nach Angaben von IWF auf 22‘000 Mrd. USD.

Der globale Verlust an Produktion (output), Graph: IMF, July 20, 2021.

Seit März 2020 haben die Regierungen 16‘000 Mrd. USD für fiskalische Unterstützung inmitten der Pandemie ausgegeben, und die globalen Zentralbanken haben ihre Bilanzen um insgesamt 7‘500 Mrd. USD erhöht.

Ohne die erhöhten Staatsausgaben hätte die Krise, die ja wie eine Naturkatastrophe anzugehen ist, eine unermessliche menschliche Tragödie ausgelöst.

Die real-Rendite der 10-jährigen US-Staatsanleihen: -1.12%, Graph: FT, July 20, 2021.

Der langen Rede kurzer Sinn: Wir dürfen den Verlauf der langfristigen Zinsen nicht aus den Augen verlieren. Der Anleihemarkt ist zwar nicht sexy wie der Aktienmarkt. Aber der Handel mit Anleihen ist sicherlich weniger durch Emotionen gesteuert.

Plötzlich sieht 1 % nicht mehr unerreichbar aus: Die UST-Renditen sind eingebrochen. Die 10-jährige UST-Rendite wurde am Dienstag mit 1,14% gehandelt und hat ihren Rückgang auf 63 Basispunkte gegenüber dem 14-Monats-Hoch vom März ausgeweitet, Graph: Bloomberg, July 21, 2021.

Die Auswirkungen der Wirtschaft auf Anleihen sind deutlicher als die Auswirkungen auf die Aktien. Die Aktien können in beide Richtungen gehen. Aber die Zinssätze für langfristige Anleihen, die ja hauptsächlich die erwarteten künftigen kurzfristigen Zinssätze widerspiegeln, geben einen klaren Hinweis darauf, was die Anleger denken, in welche Richtung die Wirtschaft sich bewegt.

Investoren wetten darauf, dass die neue Strategie der EZB bedeutet, dass sie Anleihe-Käufe fortsetzen wird, was die Renditen in der Eurozone nach unten treibt, Graph: FT, July 21, 2021.