Anleger sehen Licht am Ende des Tunnels und reagieren mit Aktien- und Anleihe-Verkäufen. Der Auslöser ist das von Joe Biden vorgestellte und vom Senat am Samstag verabschiedete Corona-Hilfspaket (American Rescue Plan) im Umfang von 1,9 Billionen USD.Der Rückgang der Aktienpreise in der dritten Woche in Folge belastet auch die Kursentwicklung auf den Anleihemärkten.Die Rendite der ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Die UBS verliert ihren Technologiechef

finews.ch writes Visa Schweiz bietet neu Beratung zu Stablecoins an

finews.ch writes Bank CIC Schweiz bekommt neuen CEO

finews.ch writes IWF: Jordaniens Wirtschaft wächst schneller

Anleger sehen Licht am Ende des Tunnels und reagieren mit Aktien- und Anleihe-Verkäufen. Der Auslöser ist das von Joe Biden vorgestellte und vom Senat am Samstag verabschiedete Corona-Hilfspaket (American Rescue Plan) im Umfang von 1,9 Billionen USD.

Der Rückgang der Aktienpreise in der dritten Woche in Folge belastet auch die Kursentwicklung auf den Anleihemärkten.

Die Rendite der US-Treasury Bonds mit 10 Jahren Laufzeit ist mittlerweile auf mehr als 1,60% gestiegen. Der Anstieg der Renditen von Staatsanleihen sorgt aber für Aufregung. Es geht um Inflationsangst.

Der Fed-Vorsitzende Jay Powell hat gesagt, dass er zwar einen Anstieg der Inflation erwarte, wenn die Wirtschaft wieder anspringt. Aber er hat zugleich betont, dass die Fed nicht die Absicht hätte, ihren Kurs zu ändern, da niedrige Zinsen und Anleihekäufe weiterhin notwendig sein werden, um die laufende Erholung der Wirtschaft zu unterstützen.

Auch die Finanzministerin Janet Yellen spielte jegliche Bedenken herunter, dass der jüngste Anstieg der Renditen der Staatsanleihen die Erwartungen für einen übermäßigen Ausbruch der Inflation widerspiegelt.

"Ich sehe nicht, dass die Märkte erwarten, dass die Inflation über das 2%-Ziel der Federal Reserve steigen wird", sagte Yellen am Freitag in einem Interview mit PBS NewsHour. "Die langfristigen Zinssätze sind etwas gestiegen - aber hauptsächlich, denke ich, weil die Marktteilnehmer eine stärkere Erholung sehen."

Die Rendite 10-jähriger amerikanischer Staatsanleihen, Graph: Bloomberg, 06 März 2021

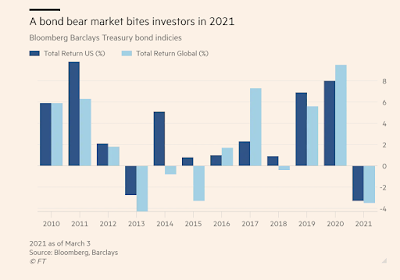

Bereits jetzt haben breite Körbe von US- und globalen Staatsanleihen seit Anfang Januar mehr als 3 Prozent an Wert verloren. Das mag sich nicht nach einem großen Rückgang anhören.

Allerdings hat der Hauptindex für US-Staatsanleihen seit 2013 kein negatives Jahr mehr verzeichnet, als das berühmte "Taper Tantrum" einen Anstieg der 10-jährigen Zinssätze auslöste, der zu einer Gesamtrendite von minus 2,75 Prozent führte, wie FT aus London berichtet.

Die Entwicklung der Anleihepreise seit Januar 2021, Graph: FT, 06 März 2021

Der börsengehandelte iShares-Fonds für US-Staatsanleihen mit einer Laufzeit von mehr als 20 Jahren hat in diesem Jahr bisher einen Verlust von mehr als 11,4 Prozent verzeichnet und damit einen Teil seines Gewinns von 18 Prozent im Jahr 2020 wieder aufgezehrt.

Powell hat am Donnerstag ausserdem gesagt, dass die Fed trotz des sich abzeichnenden Aufschwungs an ihrer lockeren Geldpolitik festhalten werde. Er erwarte keine Rückkehr zur Vollbeschäftigung in diesem Jahr.

Die Rendite zehnjähriger US-Staatsanleihen (weisse Kurve) vs. PCE Inflation (blaue Kurve), Graph: Bloomberg TV, 05 März 2021

Es ist wahr, dass die US-Inflation und die Renditen steigen, aber sie sind noch nicht wieder auf dem Niveau von vor dem Ausbruch der Pandemie.

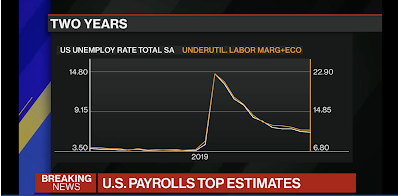

Das amerikanische Statistikamt BLS hat am Freitag berichtet, dass die amerikanische Arbeitslosigkeit auf 6,2% gesunken ist. Im Februar wurden in den USA ausserhalb der Landwirtschaft 379,000 Stellen geschaffen, fast doppelt so gross wie erwartet. Aber die Unterbeschäftigung beläuft sich sage und schreibe auf 11,6%. Zur Erinnerung: Unterbeschäftigung ist die neue Arbeitslosigkeit.

US Unterbeschäftigung, Graph: Bloomberg TV 05 März 2021

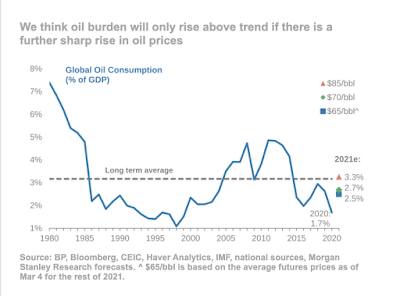

Der Ölpreis ist unterdessen von durchschnittlich 42 USD im Jahr 2020 auf 67 USD gestiegen. Wenn der Ölpreis in kurzer Zeit rapide ansteigt, ist die erste und unmittelbarste Reaktion, daraus zu schließen, dass dies negativ für das globale Wachstum ist, da höhere Ölpreise höhere Kosten bedeuten und wie eine implizite Steuer für den globalen Verbraucher wirken.

Es kommt jedoch vor allem auf die Ursache für den Preisanstieg an, wie Chetan Ahya von Morgan Stanley dazu schreibt.

Wenn die Ölpreise hauptsächlich aufgrund exogener Faktoren wie Angebotsschocks oder geopolitischer Spannungen steigen, wird sich dies negativ auf das Wachstum auswirken.

Wenn der Preisanstieg jedoch in erster Linie auf endogene Faktoren (d.h. eine stärkere Nachfrage) zurückzuführen ist, werden die Auswirkungen viel überschaubarer sein.

Die Futures preisen derzeit einen durchschnittlichen Ölpreis von 65 USD per Barrel für das Jahr 2021 ein, gegenüber nur 50 USD per Barrel zu Beginn des Jahres, Graph: Chetan Ahya, Morgan Stanley, 06 März 2021

Zum gegenwärtigen Zeitpunkt spiegelt der Anstieg der Ölpreise die tatsächliche und erwartete Verbesserung der Nachfrage wider, da sich das globale Wachstum im Zuge der Wiederbelebung der Volkswirtschaften weltweit erholt, hält Ahya als Fazit fest.

Mit anderen Worten: Der Anstieg der Ölpreise ist gegenwärtig als endogen bedingt anzusehen.

Fazit: Die Zinsen werden nur steigen, wenn das Wirtschaftswachstum zurückkehrt. Wenn dies der Fall ist, bedeutet dies höhere Einnahmen in den Staatskassen und, bei höherer Beschäftigung, weniger Staatsausgaben für automatische Stabilisatoren.

Aber damit das Wirtschaftswachstum wieder einsetzt, müssen die öffentlichen Investitionen viel höher und besser geplant sein als das, was die Politiker im Allgemeinen planen. Darum heisst es: „go big“; m.a.W. ist Biden’s „relief bill“ nicht zu gross.

Die Pandemie-geprägte Rezession von 2020 war ein Produktionsschock, und sobald die Ursache beseitigt ist, sollten die Volkswirtschaften recht schnell zum Ausgangspunkt zurückkehren.

Nicht zu vergessen: Es dauerte 10 Jahre, bis die US-Wirtschaft die durch die Finanzkrise (GFC) entstandene Produktionslücke (output gap) geschlossen hatte. Dieses Mal könnte es nur 1,5-2 Jahre dauern. Der beste Weg, die Steuereinnahmen zu erhöhen, ist, in die Beschäftigung zu investieren.