Summary:

Die Fed hat angesichts der akut drohenden Coronavirus-Pandemie den US-Leitzins im vergangenen Monat zweimal gesenkt: am 3. März um 0,50% und am 15. März um 1,0%, insgesamt auf eine Spanne von 0 bis 0,25%.Gleichzeitig hat die US-Notenbank ein umfassendes Wertpapier-Kaufprogramm angekündigt. Fed-Präsident Jerome Powell hat das gigantische Anleihe-Kaufprogram mit „höchst ungewöhnlichen Störungen auf den Finanzmärkten“ ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Fed hat angesichts der akut drohenden Coronavirus-Pandemie den US-Leitzins im vergangenen Monat zweimal gesenkt: am 3. März um 0,50% und am 15. März um 1,0%, insgesamt auf eine Spanne von 0 bis 0,25%.Gleichzeitig hat die US-Notenbank ein umfassendes Wertpapier-Kaufprogramm angekündigt. Fed-Präsident Jerome Powell hat das gigantische Anleihe-Kaufprogram mit „höchst ungewöhnlichen Störungen auf den Finanzmärkten“ ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Zinsgeschäft trübt das Ergebnis der Freiburger Kantonalbank

finews.ch writes Sonderfall Hyundai: Wachstum gegen den Trend

finews.ch writes Bank Frick erweitert Verwaltungsrat

finews.ch writes «Wir werden schon bald wieder einige wegziehen sehen»

Die Fed hat angesichts der akut drohenden Coronavirus-Pandemie den US-Leitzins im vergangenen Monat zweimal gesenkt: am 3. März um 0,50% und am 15. März um 1,0%, insgesamt auf eine Spanne von 0 bis 0,25%.

Gleichzeitig hat die US-Notenbank ein umfassendes Wertpapier-Kaufprogramm angekündigt. Fed-Präsident Jerome Powell hat das gigantische Anleihe-Kaufprogram mit „höchst ungewöhnlichen Störungen auf den Finanzmärkten“ begründet.

Während die Bilanz der Fed aufbläht, wird auch die Verschuldungsregel für die Banken gelockert: US-Staatsanleihen müssen nicht mehr mit Kapital unterlegt werden.

Die Buchstabensuppe neuer Programme verdienen vor diesem Hintergrund eine besondere Beachtung, weil sie langfristige Konsequenzen entfalten könnten.

CPFF (commercial paper funding facility): Der Kauf von Commercial Papers von Emittenten.

PMCCF (primary market corporate credit facility): Der Kauf von Unternehmensanleihen von Emittenten.

TALF (term asset-backed securities loan facility): Die Verstärkung von Finanzierung von forderungsbesicherten Wertpapieren (ABS).

SMCCF (secondary market corporate credit facility): Der Kauf von Unternehmensanleihen und Bond ETFs im sekundären Markt.

MSBLP (main street business lending program): Die Einzelheiten werden demnächst bekannt gegeben.

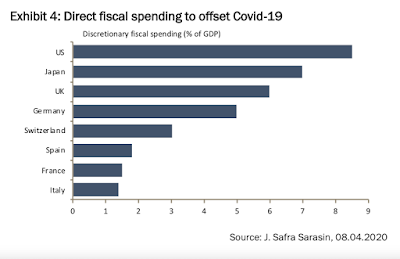

Ein Ländervergleich: expansive Fiskalpolitik als Antwort auf die COVID19 Krise, Graph: J. Safra Sarasin Bank, Apr 11, 2020

Was auffällt, ist, dass die Fed im Grunde genommen nur Wertpapiere mit staatlicher Garantie kaufen oder verleihen darf.

Dazu zählen UST Bonds, Hypotheken-besicherter Wertpapiere von Agenturen und die von Fannie Mae und Freddie Mac ausgegebenen Schuldtitel, wie Jim Bianco in einem Beitrag bei Bloomberg erläutert.

Wie läuft es aber nun ab?

Die Fed finanziert für jedes (oben aufgezählte) Akronym eine Zweckgesellschaft, genannt SPV, special purpose vehicle. Und das US-Schatzamt übernimmt das SPV. Das heisst, dass es das US-Schatzamt ist, das die Wertpapiere kauft und verliehene Kredite auffangen muss, nicht die Fed.

Die Fed fungiert als Banker und stellt die Finanzierung bereit. Und das geschieht so, dass die Fed die amerikanische Investmentgesellschaft, die weltweit tätig ist, beauftragt, die Trades abzuwickeln. BlackRock verwaltet damit die SPVs im Auftrag des US-Schatzamtes.

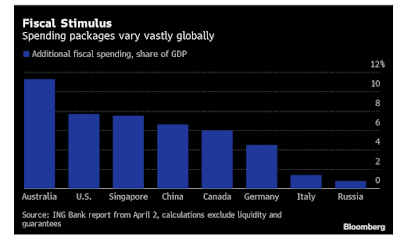

COVID19 Krise und Haushaltsausgaben als Prozentsatz des BIP, Graph: Bloomberg Quint, Apr 11, 2020

Bianco bezeichnet den Mechanismus als die „Verstaatlichung grosser Teile der Finanzmärkte“. Denn die Fed stellt das Geld zur Verfügung. Und BlackRock macht die Trades. Dies bedeutet in der Praxis, dass die Fed und das US-Treasury (US-Schatzamt) zu einer Organisation „verschmelzen“.

M.a.W. gewährt die Fed dem US-Finanzministerium Zugang zu ihrer Notenpresse.

Das ist weitestgehend eine identische Vorgehensweise, was die BoE, die britische Zentralbank vergangene Woche mitgeteilt hat, wie sie die britische Regierung mit einem direkten Kredit vorübergehend ausstattet: monetäre Staatsfinanzierung.

Die "schwarze Null" war gestern.

Marcel Fratzscher sagt in einem Gespräch mit Bloomberg, dass er der These nicht zustimme, dass Deutschland jetzt so viel Geld ausgeben kann, weil es in der Vergangenheit immer an einem ausgeglichenen Budget festgehalten hat.

„Hätte Deutschland mehr investiert, hätte es auf die Coronavirus Krise genauso gut reagieren können wie heute“, so der DIW-Präsident in Berlin.