Summary:

Die geldpolitischen Entscheidungsträger achten heute besonders umsichtig auf die Neigung der Renditekurve (yield curve), die flacher wird.Gemeint ist die Rendite-Differenz zwischen den langfristigen und kurzfristigen Staatsanleihen, gemessen an US-Treasury Bonds (UST), jeweils mit Laufzeiten von 10 und 2 Jahren.In den letzten 50 Jahren war eine invertierte Renditekurve (invers yield curve), wo die kurzfristigen Zinsen höher ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die geldpolitischen Entscheidungsträger achten heute besonders umsichtig auf die Neigung der Renditekurve (yield curve), die flacher wird.Gemeint ist die Rendite-Differenz zwischen den langfristigen und kurzfristigen Staatsanleihen, gemessen an US-Treasury Bonds (UST), jeweils mit Laufzeiten von 10 und 2 Jahren.In den letzten 50 Jahren war eine invertierte Renditekurve (invers yield curve), wo die kurzfristigen Zinsen höher ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Die UBS verliert ihren Technologiechef

finews.ch writes Visa Schweiz bietet neu Beratung zu Stablecoins an

finews.ch writes Bank CIC Schweiz bekommt neuen CEO

finews.ch writes IWF: Jordaniens Wirtschaft wächst schneller

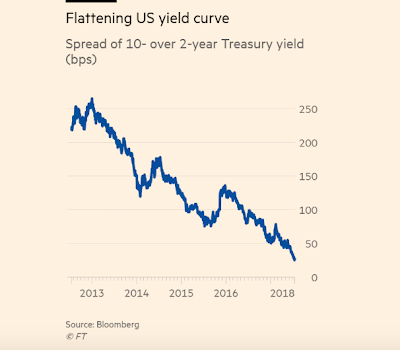

Die geldpolitischen Entscheidungsträger achten heute besonders umsichtig auf die Neigung der Renditekurve (yield curve), die flacher wird.

Gemeint ist die Rendite-Differenz zwischen den langfristigen und kurzfristigen Staatsanleihen, gemessen an US-Treasury Bonds (UST), jeweils mit Laufzeiten von 10 und 2 Jahren.

In den letzten 50 Jahren war eine invertierte Renditekurve (invers yield curve), wo die kurzfristigen Zinsen höher notieren als die langfristigen Zinsen, stets ein ausgezeichneter Prädiktor für eine bevorstehende Rezession in den USA.

In der Tat hat sich in diesem halben Jahrhundert jedes Mal, wenn sich die Renditekurve umgekehrt (inverted) hat, eine Rezession vollzogen, wie Neel Kashkari in seinem Blog unterstreicht.

Seit zwei Jahren verflacht sich die Zins-Strukturkurve, seit die Fed begonnen hat, die kurzfristigen Zinsen anzuheben, dramatisch. Die Rendite-Differenz zwischen den UST mit 10 Jahren Laufzeit und den UST mit 2 Jahren Laufzeit ist von 134 Basispunkten im Jahr 2016 auf heute 25 Basispunkte zurückgefallen. Das markiert ein 10-Jahres-Tief.

Sagt die abflachende Rendite-Kurve uns jetzt, dass eine Rezession bevorsteht?

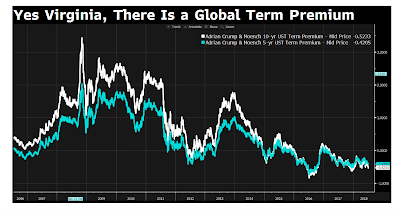

US-Treasury Bonds Term Premium für die Laufzeiten von 10 und 5 Jahren, Graph: Tracy Alloway, Bloomberg, July 17, 2018

Manche Markt-Beobachter sagen: “nein, es ist heute anders” (“this time is different”). Und eine flacher werdende Kurve stelle kein Problem dar.

Die Wahrheit ist, dass wir es nicht genau wissen, betont Kashkari, Minneapolis Fed-Präsident.

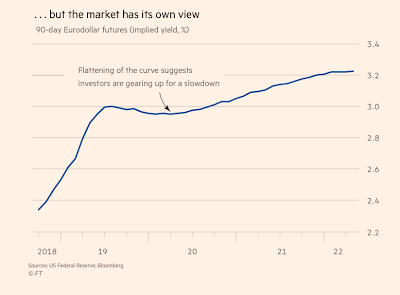

Aber wir wissen, was der Rentenmarkt uns sagt: die Inflationserwartungen sind gut verankert, die Wirtschaft zeigt keine Anzeichen einer Überhitzung und die Zinsen liegen bereits nahe am neutralen Wert.

Dies deutet darauf hin, dass es wenig Grund gibt, die Zinsen weiter zu erhöhen, und damit dazu beizutragen, dass die Rendite-Kurve invers wird, was das Wirtschaftswachstum bremsen und tatsächlich eine Rezession auslösen würde, kommentiert Kashkari mit Nachdruck.

Und wenn die Inflationserwartungen oder die realen Wachstumsaussichten steigen sollten, dann könnte die Fed die Zinsen wieder anheben.

Die flacher werdende UST-Renditekurve, Graph: BloombergTV, July 17, 2018

Der Hauptgrund, warum einige Entscheidungsträger mit „this time is different“ argumentieren ist, dass die Laufzeitprämie (term premium) heute niedrig ist und daher Vergleiche mit früheren Zinskurveninversionen fehl am Platz sei.

Zur Erinnerung: Dasselbe Argument wurde auch Ende 2006 vorgetragen, zur Erklärung, warum wir uns um die damals inverse Renditekurve nicht kümmern sollten. Doch wir wissen heute, dass der Umkehrung der Kurve die Great Recession folgte.

Die UST-Renditekurve, die flacher wird, gemessen an der Rendite-Differenz von UST Bonds mit 10 und 2 Jahren Laufzeit, Graph: John Authers, FT, July 17, 2018

Was ist aber die Laufzeitprämie?

Die Laufzeitprämie ist die zusätzliche Vergütung (Rendite), die die Anleger fordern, um längerfristige Verbindlichkeiten (Anleihen) gegenüber kurzfristigen Wertpapieren zu kaufen bzw. zu halten.

Vielleicht sind die Laufzeitprämien wegen der ausgedehnten Fed-Bilanz niedrig bzw. negativ. Vielleicht sind die Investoren angesichts der Spannungen im internationalen Handel nervös und kaufen vermehrt US-Treasury Bonds, um die Risiken abzusichern. Vielleicht gibt es ein Überangebot an Ersparnissen auf der ganzen Welt. Wir wissen es nicht, sagt Kashkari weiter.

Bemerkenswert ist, dass der US-Kongress im vergangenen Jahr eine Erhöhung der Ausgaben beschlossen und eine Steuersenkung in Kraft gesetzt hat. Und die Fed hat gleichzeitig begonnen, ihre Bilanz zu kürzen. All diese Faktoren führen zu einem Anstieg des Angebots an Staatsanleihen.

Der Bestand des Privatsektors an UST mit einer Laufzeit von mindestens 10 Jahren ist laut Kashkari im bisherigen Verlauf des Jahres um 14,2 Mrd. USD pro Monat angestiegen, gegenüber dem Durchschnittswert von 7,5 Mrd. USD pro Monat im Jahr 2014.

Das zusätzliche Angebot müsste die UST-Preise unter Druck setzen und damit die Renditen steigen lassen. Doch die Rendite der UST mit 10 Jahren Laufzeit bleibt mit 2,8674% bemerkenswert niedrig.

Wenn die Marktteilnehmer eine höhere Inflation oder ein stärkeres reales Wirtschaftswachstum erwarten würden, müsste sich dies in höheren langfristigen Anleiherenditen niederschlagen. Das ist aber nicht der Fall.