Summary:

Austerität oder Haushaltskonsolidierung, wie sie in Europa genannt wird, hat sich als die falsche Strategie erwiesen, die Folgen der globalen Finanzkrise von 2008 zu bekämpfen, wie an einer Vielzahl von wesentlichen Eckdaten der Wirtschaft heute abgelesen werden kann: Wirtschaftswachstum kommt seit mehr als sieben Jahren kaum vom Fleck, die Inflation ist zu niedrig, die Arbeitslosigkeit ist zu hoch usw.Trotzdem bleibt das Thema „balanced budget“ auf der Tagesordnung. Da die Staatsverschuldung im Verhältnis zum BIP in manchen Ländern (z.B. Griechenland 177%, Italien 133%, Portugal 129%) inzwischen über 100% gestiegen ist, suchen Politiker und Ökonomen tatkräftig nach Möglichkeiten, die Schuldenlast zu erleichtern.Ein prominenter Vorschlag ist, Staatsanleihen auszugeben, die am BIP gekoppelt sind (die sog. GDP-linked Bonds). Das ist dann der Fall, wenn die Höhe der Schuldenbegleichung am Wohlergehen der Wirtschaft verknüpft wird.Cecchetti und Schoenholtz erklären in ihrem gemeinsam verwalteten Blog, worum es geht. Die Anhänger des Konzeptes sehen v.a. zwei wesentlich Vorteile.Der erste ist, dass solche Bonds die Wahrscheinlichkeit verringern, dass die Staatsverschuldung durch die Decke schiesst. Das heisst, dass das Zahlungsausfallrisiko (default) geringer wird.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Austerität oder Haushaltskonsolidierung, wie sie in Europa genannt wird, hat sich als die falsche Strategie erwiesen, die Folgen der globalen Finanzkrise von 2008 zu bekämpfen, wie an einer Vielzahl von wesentlichen Eckdaten der Wirtschaft heute abgelesen werden kann: Wirtschaftswachstum kommt seit mehr als sieben Jahren kaum vom Fleck, die Inflation ist zu niedrig, die Arbeitslosigkeit ist zu hoch usw.Trotzdem bleibt das Thema „balanced budget“ auf der Tagesordnung. Da die Staatsverschuldung im Verhältnis zum BIP in manchen Ländern (z.B. Griechenland 177%, Italien 133%, Portugal 129%) inzwischen über 100% gestiegen ist, suchen Politiker und Ökonomen tatkräftig nach Möglichkeiten, die Schuldenlast zu erleichtern.Ein prominenter Vorschlag ist, Staatsanleihen auszugeben, die am BIP gekoppelt sind (die sog. GDP-linked Bonds). Das ist dann der Fall, wenn die Höhe der Schuldenbegleichung am Wohlergehen der Wirtschaft verknüpft wird.Cecchetti und Schoenholtz erklären in ihrem gemeinsam verwalteten Blog, worum es geht. Die Anhänger des Konzeptes sehen v.a. zwei wesentlich Vorteile.Der erste ist, dass solche Bonds die Wahrscheinlichkeit verringern, dass die Staatsverschuldung durch die Decke schiesst. Das heisst, dass das Zahlungsausfallrisiko (default) geringer wird.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes SIX liefert den Direktzugang nach Griechenland

investrends.ch writes Rekordströme in europäische Aktien – SMI und Dax auf Rekordjagd

investrends.ch writes Allreal: Ex-Helvetia-Chef Philipp Gmür soll neuer VRP werden

investrends.ch writes LLB hält Gewinn 2025 trotz Übernahmekosten stabil

Austerität oder Haushaltskonsolidierung, wie sie in Europa genannt wird, hat sich als die falsche Strategie erwiesen, die Folgen der globalen Finanzkrise von 2008 zu bekämpfen, wie an einer Vielzahl von wesentlichen Eckdaten der Wirtschaft heute abgelesen werden kann: Wirtschaftswachstum kommt seit mehr als sieben Jahren kaum vom Fleck, die Inflation ist zu niedrig, die Arbeitslosigkeit ist zu hoch usw.

Trotzdem bleibt das Thema „balanced budget“ auf der Tagesordnung. Da die Staatsverschuldung im Verhältnis zum BIP in manchen Ländern (z.B. Griechenland 177%, Italien 133%, Portugal 129%) inzwischen über 100% gestiegen ist, suchen Politiker und Ökonomen tatkräftig nach Möglichkeiten, die Schuldenlast zu erleichtern.

Ein prominenter Vorschlag ist, Staatsanleihen auszugeben, die am BIP gekoppelt sind (die sog. GDP-linked Bonds). Das ist dann der Fall, wenn die Höhe der Schuldenbegleichung am Wohlergehen der Wirtschaft verknüpft wird.

Cecchetti und Schoenholtz erklären in ihrem gemeinsam verwalteten Blog, worum es geht. Die Anhänger des Konzeptes sehen v.a. zwei wesentlich Vorteile.

Der erste ist, dass solche Bonds die Wahrscheinlichkeit verringern, dass die Staatsverschuldung durch die Decke schiesst. Das heisst, dass das Zahlungsausfallrisiko (default) geringer wird. So wird möglich, die maximale Höhe der nachhaltigen Schulden zu erhöhen und eine grössere Kapazität für antizyklische Fiskalpolitik bereitzustellen.

Der zweite ist, dass am Wirtschaftswachstum gekoppelte Staatsanleihen Investoren eine kostengünstige Möglichkeit zur Diversifizierung bieten.

Cecchetti und Schoenholtz finden die Idee grundsätzlich gut und nützlich. Aber sie denken, dass es in der Praxis erhebliche Hindernisse geben würde, wenn man z.B. die Revision der BIP-Daten mit berücksichtigt.

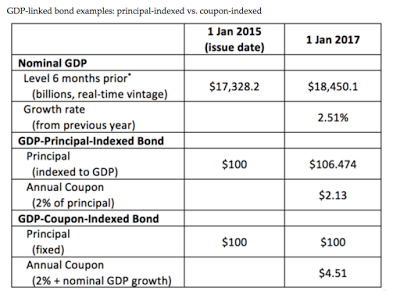

Zwei Varianten von BIP-gekoppelten Staatsanleihen, Graph: Cecchetti und Schoenholtz

Für alle, die sich für die technischen Aspekten von GDP-linked Bonds interessieren, ist Robert Shillers im Jahr 1998 erschienenes Buch empfehlenswert.

Die Idee ist, dass die Regierungen langfristige Staatsanleihen mit einem Coupon gleich einem konstanten Bruchteil des nominellen BIP verkaufen. Shiller nennt sie trills, was darauf hindeutet, dass die jährliche Zahlung einem Trillionth des jährlichen nominalen BIP entspricht.

Für die USA würde das gegenwärtig eine Auszahlung von rund 18,75 USD bedeuten. Trills könnten entweder eine Hauptzahlung, die am BIP indexiert ist, innehaben oder eine ewige Rente bieten.

Shiller hat zwei Vorschläge, was die konkrete Form der Wertpapiere betrifft:

Der erste ist von der Struktur her ähnlich wie die inflationsindexierten Staatsanleihen (inflation-indexed bonds). Cecchetti und Schoenholtz nennen sie „GDP-principal-indexed bonds“, welche eine bestimmte Laufzeit haben und einen Coupon zahlen, der einem konstanten Bruchteil der Kapitalsumme, die am BIP gekoppelt ist, entspricht.

Ein konkretes Beispiel (1):

Wir nehmen an, dass die USA am 1. Januar 2015 eine Staatsanleihe mit einem Nominalwert von 100 USD ausgibt, mit einer Laufzeit von 30 Jahren und einem Coupon von 2%.

Zum Zeitpunkt der Emission hat die Anleihe einen Referenzwert für das nominale BIP. Der Vorschlag ist, dass das BIP-Niveau mit einer Verzögerung (time lag) von 6 Monaten gemessen wird. Das Referenzniveau ist der Ende-2014-Jahrgang im zweiten Quartal 2014, nämlich 17,328 Mrd. USD.

Zu Beginn des Jahres 2017 beläuft sich der Wert der Kapitalsumme der Anleihe auf 106,747 USD für jede 100 USD des Nominalwertes, basierend auf dem Wert des Ende-2016-Jahrgangs im zweiten Quartal 2016 (18,450 Mrd. USD), während die Couponauszahlung 2,13 USD betragen würde.

Der zweite Vorschlag von Shiller hat eine alternative Struktur für die GDP-linked Bonds: Der Coupon ist gleich der nominalen Wachstumsrate des BIP plus einer festen Prämie, während die Kapitalsumme (Nominalwert) nicht variiert.

Cecchetti und Schoenholtz nennen sie „GDP-coupon-indexed Bonds“.

Ein konkretes Beispiel (2):

Wir nehmen an, dass die USA zu Beginn des Jahres 2015 eine Anleihe mit einem Nominalwert (face value) von 100 UST ausgibt. Aber die Kapitalsumme (principal) ist fest und der Coupon entspricht der Summe von 2% plus der jährlichen Wachstumsrate des nominellen BIP (gemessen mit einer Verzögerung von 6 Monaten).

Da das nominale BIP über das Jahr bis zum zweiten Quartal 2016 (basierend auf End-2015-Jahrgang) um 2,51% gewachsen ist, wäre die Couponzahlung zum Beginn des Jahres 2017 4,51 USD.

Ein Unterschied zwischen den beiden Strukturen ist der Zeitpunkt der Zahlungen. Im ersten Fall tritt der Grossteil der Entschädigung für das Nominalwachstum bei Fälligkeit. In zweiten Fall erfolgt ein grosser Teil der Entschädigung mit den periodischen Coupon-Zahlungen.

Das heisst, dass die „GDP-principal-indexed Bonds“ eine längere Duration aufweisen, weil ihre Zinszahlungen im Vergleich zu „GDP-coupon-indexed Bonds“ back-loaded sind. PS: Der Unterschied beeinträchtigt das Primärsaldo des Staates für ein gegebenes Schulden-BIP-Verhältnis (debt-to-GDP ratio) nicht.

Zur Erinnerung: Ein wichtiger Zweck der Ausgabe von BIP-gekoppelten Anleihen ist, dem Staat ein zyklisches Polster bereitzustellen, mit der Möglichkeit, den Schuldendienst zu reduzieren, wenn die Einnahmen niedrig anfallen.

Aus der Cash-Flow-Perspektive sind die beiden Strukturen ganz anders. Wenn wir annehmen, dass der Staat während einer Rezession eine Verschuldung von 100% des BIP hat, wenn das nominale BIP um 2% schrumpft.

Mit „GDP-principal-index Bonds“, der einen Coupon von 2% zahlt, würde der Staat an die Anleihegläubiger 2% des BIP ausschütten.

Mit „GDP-coupon-indexed Bonds“ würde der Staat eine Prämie von 2% über dem nominalen BIP-Wachstum zahlen und der Schuldendienst wäre gleich Null.

Im ersten Fall verlieren die Anleihegläubiger 2% ihrer Kapitalsumme, was 2% des BIP entspricht. Für „GDP-principal-indexed Bonds“ gilt es daher, dass die Coupon-Zahlung den Verlust in der Kapitalsumme ausgleicht. Die Schuldenquote (debt-to-GDP ratio) des Staates bleibt unverändert.

Im zweiten Fall, da die Kapitalsumme variiert, steigt die Schuldenquote angesichts der 2%-igen Schrumpfung des BIP um 2%.

Fazit:

Die grössten Hürden sind mit der Berechnung des BIP-Index verbunden.

Erstens dürfte die Regierung einen Anreiz haben, die nationalen Statistikämter unter Druck zu setzen, das berichtete Niveau des nominellen BIP niedrig zu zeigen. Falls die betroffenen Institutionen nicht stark genug sind, könnten die Investoren den GDP-gekoppelten Anleihen aus dem Weg gehen.

Zweitens gibt es Datenrevisionen, die unvermeidbar sind.

Es bedarf angesichts der Hürden, die auf Datenrevisionen und Änderungen der Methodik zurückgehen, eines besseren Ansatzes, um das Vertrauen der Anleger in diese Instrumente zu gewinnen. Und das sieht im Allgemeinen wie eine echte Herausforderung für die Ökonomen.