Summary:

Die Risikoprämie im Zusammenhang mit der politischen Unsicherheit in den USA scheint unterdessen weiter anzusteigen.Warum politisches Chaos schädlich für den US-Dollar ist, lässt sich am besten am Verlauf des USD-Indexes, genannt DXY erkennen.Der DXY, der das Greenback gegen einen Korb von anderen Währungen bewertet, fiel am Mittwoch auf 97,49 Punkte zurück, was dem niedrigsten Stand seit November entspricht.Das bedeutet zugleich einen Rückgang von 6% seit dem Höhepunkt des Indexes.Die Sorgen betreffen insbesondere die Kontroversen um die Pläne des US-Präsidenten Trump, das Wirtschaftswachstum via Steuersenkungen, Erhöhung der Infrastrukturausgaben und Deregulierung anzukurbeln.Am härtesten sind die Finanz- und Energie-Aktien betroffen, weil Investoren hierbei Hoffnungen daran knüpfen, dass die beiden Sektoren von der versprochenen Deregulierung am meisten profitieren würden.US-Dollar, Graph: FTDas heisst im Grunde genommen, dass der sog. Trump-Trade nach und nach erblasst. Es waren nämlich die „Trumpflation“-Erwartungen, die die Aktien bislang in die Höhe getrieben hatten.Doch auch die langfristigen Inflationserwartungen, gemessen an sog. Breakeven-Sätzen (10 Jahre) sind inzwischen unter das Niveau vor der US-Präsidentschaftswahl gefallen.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Risikoprämie im Zusammenhang mit der politischen Unsicherheit in den USA scheint unterdessen weiter anzusteigen.Warum politisches Chaos schädlich für den US-Dollar ist, lässt sich am besten am Verlauf des USD-Indexes, genannt DXY erkennen.Der DXY, der das Greenback gegen einen Korb von anderen Währungen bewertet, fiel am Mittwoch auf 97,49 Punkte zurück, was dem niedrigsten Stand seit November entspricht.Das bedeutet zugleich einen Rückgang von 6% seit dem Höhepunkt des Indexes.Die Sorgen betreffen insbesondere die Kontroversen um die Pläne des US-Präsidenten Trump, das Wirtschaftswachstum via Steuersenkungen, Erhöhung der Infrastrukturausgaben und Deregulierung anzukurbeln.Am härtesten sind die Finanz- und Energie-Aktien betroffen, weil Investoren hierbei Hoffnungen daran knüpfen, dass die beiden Sektoren von der versprochenen Deregulierung am meisten profitieren würden.US-Dollar, Graph: FTDas heisst im Grunde genommen, dass der sog. Trump-Trade nach und nach erblasst. Es waren nämlich die „Trumpflation“-Erwartungen, die die Aktien bislang in die Höhe getrieben hatten.Doch auch die langfristigen Inflationserwartungen, gemessen an sog. Breakeven-Sätzen (10 Jahre) sind inzwischen unter das Niveau vor der US-Präsidentschaftswahl gefallen.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Zinsgeschäft trübt das Ergebnis der Freiburger Kantonalbank

finews.ch writes Sonderfall Hyundai: Wachstum gegen den Trend

finews.ch writes Bank Frick erweitert Verwaltungsrat

finews.ch writes «Wir werden schon bald wieder einige wegziehen sehen»

Die Risikoprämie im Zusammenhang mit der politischen Unsicherheit in den USA scheint unterdessen weiter anzusteigen.

Warum politisches Chaos schädlich für den US-Dollar ist, lässt sich am besten am Verlauf des USD-Indexes, genannt DXY erkennen.

Der DXY, der das Greenback gegen einen Korb von anderen Währungen bewertet, fiel am Mittwoch auf 97,49 Punkte zurück, was dem niedrigsten Stand seit November entspricht.

Das bedeutet zugleich einen Rückgang von 6% seit dem Höhepunkt des Indexes.

Die Sorgen betreffen insbesondere die Kontroversen um die Pläne des US-Präsidenten Trump, das Wirtschaftswachstum via Steuersenkungen, Erhöhung der Infrastrukturausgaben und Deregulierung anzukurbeln.

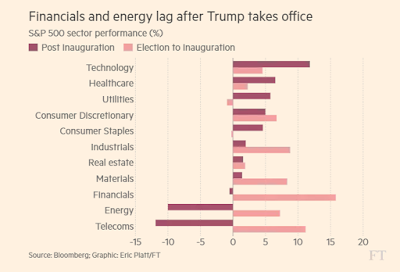

Am härtesten sind die Finanz- und Energie-Aktien betroffen, weil Investoren hierbei Hoffnungen daran knüpfen, dass die beiden Sektoren von der versprochenen Deregulierung am meisten profitieren würden.

US-Dollar, Graph: FT

Das heisst im Grunde genommen, dass der sog. Trump-Trade nach und nach erblasst. Es waren nämlich die „Trumpflation“-Erwartungen, die die Aktien bislang in die Höhe getrieben hatten.

Doch auch die langfristigen Inflationserwartungen, gemessen an sog. Breakeven-Sätzen (10 Jahre) sind inzwischen unter das Niveau vor der US-Präsidentschaftswahl gefallen.

Finanz- und Energie-Aktien hinken nach, Graph: FT

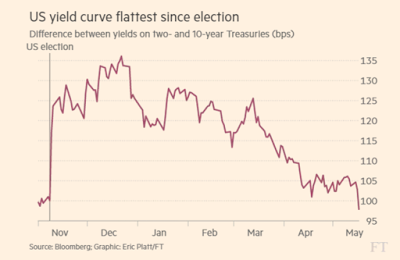

Die Investoren suchen nun mehr Sicherheit und steigern die Nachfrage nach US-Staatsanleihen. Während die Renditen fallen, verflacht sich die Ertragskurve.

Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit, Graph: FTvideo

Die Differenz zwischen der Rendite der 2- und 10-jährigen US-Staatspapieren ist inzwischen auf den niedrigsten Wert seit Dezember geschrumpft.

Die Verschlechterung der Fristentransformation ist wahrscheinlich auch ein Grund dafür, warum die Aktien aus dem Finanzsektor nun von Investoren gemieden werden.

US-Zinsstrukturkurve, 2s10s spread, Graph: FT

Der von der CBOE geschaffene VIX-Index, der die implizite Aktien-Volatilität misst, hat am Mittwoch den grössten Tagessprung seit dem September 2016 verzeichnet.

CBOE VIX Index, Graph: FT

Es ist offensichtlich, dass der Anleihemarkt das gegenwärtige Geschehen in Washington als Chaos interpretiert.

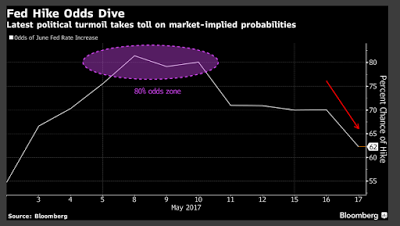

Die Fed Funds Future Märkte stufen vor diesem Hintergrund die Wahrscheinlichkeit einer Zinserhöhung durch die Fed im nächsten Monat von 80% (vor einer Woche) auf 60% herab.

Fed Funds Future Märkte, Graph: Bloomberg