Summary:

Während die Renditen der US-Staatsanleihen im Sog des britischen EU-Referendums weiter gefallen sind, weisen die Inflationserwartungen (gemessen an 5y5y break-even Zinssätzen) den niedrigsten Wert seit 1999 aus: 1,31%.Es wundert sich vor diesem Hintergrund, was die inflationsgeschützten Staatsanleihen (sog. TIPS) inzwischen tun? Die TIPS erbringen seit Jahresbeginn einen Ertrag von 6,6% und übertreffen damit die Rendite der nominalen Staatsanleihen im selben Zeitraum: 5,7%.Die Entwicklung legt nahe, zu verstehen, warum Janet Yellen, die Fed-Präsidentin derzeit Mühe hat, die nächste Zinserhöhung seit Dezember 2015 anzukündigen. Stattdessen betont sie immer wieder, sich für die Zukunft alle Möglichkeiten offenzuhalten.Bleibt das Wirtschaftswachstum für eine längere Zeit besonders niedrig, bleibt auch der neutrale Zins, wo die Wirtschaft in Vollbeschäftigung ist und die Preisstabilität als gewährleistet gilt, niedrig. US TIPS mit einer Performance von 6,6% in der ersten Jahreshälfte von 2016, Graph: BloombergDer nächste Zinsschritt lässt sich damit auf die lange Bank schieben. Weil erstens die Wirtschaft derzeit ihr Potential nicht ausschöpfen kann und zweitens die Inflation keine Gefahr darstellt. US TIPS Rendite für 10 Jahre (Realrenditen in USD, gemessen an amerikanischen inflationsindexierten Staatspapieren), Graph: Morgan StanleyEuropa geht es nicht besser.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Während die Renditen der US-Staatsanleihen im Sog des britischen EU-Referendums weiter gefallen sind, weisen die Inflationserwartungen (gemessen an 5y5y break-even Zinssätzen) den niedrigsten Wert seit 1999 aus: 1,31%.Es wundert sich vor diesem Hintergrund, was die inflationsgeschützten Staatsanleihen (sog. TIPS) inzwischen tun? Die TIPS erbringen seit Jahresbeginn einen Ertrag von 6,6% und übertreffen damit die Rendite der nominalen Staatsanleihen im selben Zeitraum: 5,7%.Die Entwicklung legt nahe, zu verstehen, warum Janet Yellen, die Fed-Präsidentin derzeit Mühe hat, die nächste Zinserhöhung seit Dezember 2015 anzukündigen. Stattdessen betont sie immer wieder, sich für die Zukunft alle Möglichkeiten offenzuhalten.Bleibt das Wirtschaftswachstum für eine längere Zeit besonders niedrig, bleibt auch der neutrale Zins, wo die Wirtschaft in Vollbeschäftigung ist und die Preisstabilität als gewährleistet gilt, niedrig. US TIPS mit einer Performance von 6,6% in der ersten Jahreshälfte von 2016, Graph: BloombergDer nächste Zinsschritt lässt sich damit auf die lange Bank schieben. Weil erstens die Wirtschaft derzeit ihr Potential nicht ausschöpfen kann und zweitens die Inflation keine Gefahr darstellt. US TIPS Rendite für 10 Jahre (Realrenditen in USD, gemessen an amerikanischen inflationsindexierten Staatspapieren), Graph: Morgan StanleyEuropa geht es nicht besser.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Führungswechsel bei der Global Lending Unit der UBS

finews.ch writes Carsten K. Rath: «Dieses Hotel ist ein Herzensprojekt am Ende der Welt»

finews.ch writes Julien Tornare: «Ohne Zweifel ist Hublot meine Lieblingsuhrenmarke»

finews.ch writes BPS (Suisse) überrascht mit gutem Zinsgeschäft

Während die Renditen der US-Staatsanleihen im Sog des britischen EU-Referendums weiter gefallen sind, weisen die Inflationserwartungen (gemessen an 5y5y break-even Zinssätzen) den niedrigsten Wert seit 1999 aus: 1,31%.

Es wundert sich vor diesem Hintergrund, was die inflationsgeschützten Staatsanleihen (sog. TIPS) inzwischen tun?

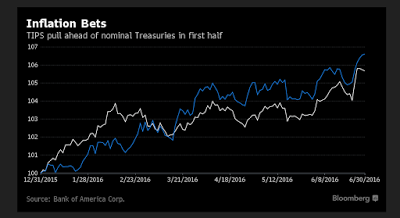

Die TIPS erbringen seit Jahresbeginn einen Ertrag von 6,6% und übertreffen damit die Rendite der nominalen Staatsanleihen im selben Zeitraum: 5,7%.

Die Entwicklung legt nahe, zu verstehen, warum Janet Yellen, die Fed-Präsidentin derzeit Mühe hat, die nächste Zinserhöhung seit Dezember 2015 anzukündigen. Stattdessen betont sie immer wieder, sich für die Zukunft alle Möglichkeiten offenzuhalten.

Bleibt das Wirtschaftswachstum für eine längere Zeit besonders niedrig, bleibt auch der neutrale Zins, wo die Wirtschaft in Vollbeschäftigung ist und die Preisstabilität als gewährleistet gilt, niedrig.

US TIPS mit einer Performance von 6,6% in der ersten Jahreshälfte von 2016, Graph: Bloomberg

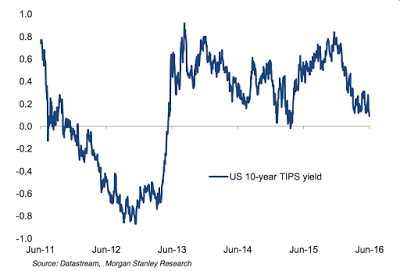

Der nächste Zinsschritt lässt sich damit auf die lange Bank schieben. Weil erstens die Wirtschaft derzeit ihr Potential nicht ausschöpfen kann und zweitens die Inflation keine Gefahr darstellt.

US TIPS Rendite für 10 Jahre (Realrenditen in USD, gemessen an amerikanischen inflationsindexierten Staatspapieren), Graph: Morgan Stanley

Europa geht es nicht besser. Ja, es sieht auf dieser Seite des Atlantiks sogar schlechter aus. Denn die EZB verfehlt das eigene Inflationsziel seit mehr als drei Jahren. Und die Future-Märkte preisen unterdessen eine Wahrscheinlichkeit von 50% für eine Zinssenkung im Euro-Raum in den nächsten Monaten ein.

Die nächste Zinserhöhung im Euro-Raum ist nicht vor 50+ Monaten zu erwarten, Graph: Morgan Stanley

Nach Schätzungen von Morgan Stanley ist mit der nächsten Zinserhöhung durch die EZB nicht vor 50+ Monaten zu rechnen.

Und die Nachfrage nach deutschen Bundesanleihen reisst nicht ab. Die im Wesentlichen disinflationäre Wirtschaftspolitik der EU-Behörden lässt sich schön an den Renditen der deutschen inflationsindexierten Bundeswertpapieren ablesen:

5 Jahre: -1,01%

10 Jahre: -0,97%

15 Jahre: -0,93%.

30 Jahre: -0,83%.

Man denke daran, wie die deutschen Mainstream-Medien noch vor einem Jahr vor Wut heulten, dass die unkonventionelle Geldpolitik der EZB den Reformdruck auf die EU-Peripherie schwächen würde, die Gürtel enger zu schnallen (Struktur-Reformen).

Heute befinden sich die Renditen der Staatsanleihen von beispielsweise Portugal und Spanien auf einem rekordtiefen Niveau. Investoren scheinen also um die Höhe der Staatsverschuldung in Südeuropa nicht besonders besorgt zu sein. Dieselbe Aussage gilt auch für Frankreich, wenn man kurz innehält und sich das anhaltende French-Bashing vergegenwärtigt.

Die tief negativen Renditen der deutschen Bundesanleihen reflektieren die Erwartung im Markt, dass Europa eine lange Zeit Stagnation droht und die EZB das Inflationsziel noch lange nicht erfüllen kann. Das heisst, dass die Preisstabilität im Euro-Raum nicht gewährleistet ist.

Fazit: Der Verlauf der Rendite der Staatspapiere im Euro-Raum besagt heute, dass es (angesichts der fehlenden Nachfrage) nur wenige Investitionsmöglichkeiten im Markt gibt und Investoren das Geld bereitwillig zum Schutz dem Staat anvertrauen und dafür sogar eine Art Gebühr (Negativ-Rendite) zahlen.

Die Zinsen werden nicht künstlich niedrig gehalten, wie in manchen Kreisen öfter behauptet wird. Die Niedrig-Zinsen durch die Notenbanken mögen zwar nachteilige Effekte entfalten (z.B. Druck auf die Zinsmargen der Banken).

Aber sie sind notwendig, die Symptome einer chronisch niedrigen Nachfrage als Ergebnis einer ständig beschworenen Haushaltskonsolidierung (Kürzung der Ausgaben der öffentlichen Hand) zu heilen. Auch wenn die Niedrigzinsen keine Abhilfe schaffen, so versuchen sie doch die bestehende wirtschaftliche Schwäche zu bekämpfen.

Die ganze Entwicklung besiegelt das komplette Versagen der neoliberalen Wirtschaftskonzeption (Lohnmoderation, Sozialabbau und Arbeitslosigkeit) via EU-Behörden.