Summary:

Die Erkenntnis, dass die Transparenz die Wirksamkeit der Geldpolitik verbessert, ist in demokratischen Gesellschaften im Allgemeinen unbestritten. Die Kommunikationsstrategie dient schliesslich dazu, die Erreichung der Ziele der Zentralbank zu erleichtern. Jede Zentralbank ist natürlich selbst verantwortlich dafür, wie eine wirkungsvolle Kommunikationspolitik in der Praxis ausgestaltet wird.Die langfristigen Zinsen verharren heute auf einem niedrigen Niveau und die Inflationserwartungen bleiben unter Druck. Während die EZB und die BoJ vor diesem Hintergrund negative Zinsen erforschen, schickt sich die Fed an, die Zinsen allmählich anzuheben.Was mögen aber die Märkte? Niedrige oder hohe Zinsen? Ein wichtiger Faktor ist dabei die sog. Money Illusion: Die Unterscheidung zwischen nominalen und realen Zinsen. Die Verwirrung ist zum Teil durch die Kommunikationsstrategie der Zentralbanken motiviert, die von der asymmetrischen Art ihrer Inflationsziele irgendwie besessen zu sein scheinen, schreibt Antonio Fatas in seinem Blog.Wenn die Zentralbank eine aggressive Geldpolitik an den Tag legt, ist zu erwarten, dass die Zinsen fallen, wenn man in puncto real denkt. Was damit angestrebt wird, ist, dass die Zinsen unter das Inflationsniveau fallen.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Erkenntnis, dass die Transparenz die Wirksamkeit der Geldpolitik verbessert, ist in demokratischen Gesellschaften im Allgemeinen unbestritten. Die Kommunikationsstrategie dient schliesslich dazu, die Erreichung der Ziele der Zentralbank zu erleichtern. Jede Zentralbank ist natürlich selbst verantwortlich dafür, wie eine wirkungsvolle Kommunikationspolitik in der Praxis ausgestaltet wird.Die langfristigen Zinsen verharren heute auf einem niedrigen Niveau und die Inflationserwartungen bleiben unter Druck. Während die EZB und die BoJ vor diesem Hintergrund negative Zinsen erforschen, schickt sich die Fed an, die Zinsen allmählich anzuheben.Was mögen aber die Märkte? Niedrige oder hohe Zinsen? Ein wichtiger Faktor ist dabei die sog. Money Illusion: Die Unterscheidung zwischen nominalen und realen Zinsen. Die Verwirrung ist zum Teil durch die Kommunikationsstrategie der Zentralbanken motiviert, die von der asymmetrischen Art ihrer Inflationsziele irgendwie besessen zu sein scheinen, schreibt Antonio Fatas in seinem Blog.Wenn die Zentralbank eine aggressive Geldpolitik an den Tag legt, ist zu erwarten, dass die Zinsen fallen, wenn man in puncto real denkt. Was damit angestrebt wird, ist, dass die Zinsen unter das Inflationsniveau fallen.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Zinsgeschäft trübt das Ergebnis der Freiburger Kantonalbank

finews.ch writes Sonderfall Hyundai: Wachstum gegen den Trend

finews.ch writes Bank Frick erweitert Verwaltungsrat

finews.ch writes «Wir werden schon bald wieder einige wegziehen sehen»

Die Erkenntnis, dass die Transparenz die Wirksamkeit der Geldpolitik verbessert, ist in demokratischen Gesellschaften im Allgemeinen unbestritten. Die Kommunikationsstrategie dient schliesslich dazu, die Erreichung der Ziele der Zentralbank zu erleichtern. Jede Zentralbank ist natürlich selbst verantwortlich dafür, wie eine wirkungsvolle Kommunikationspolitik in der Praxis ausgestaltet wird.

Die langfristigen Zinsen verharren heute auf einem niedrigen Niveau und die Inflationserwartungen bleiben unter Druck. Während die EZB und die BoJ vor diesem Hintergrund negative Zinsen erforschen, schickt sich die Fed an, die Zinsen allmählich anzuheben.

Was mögen aber die Märkte? Niedrige oder hohe Zinsen?

Ein wichtiger Faktor ist dabei die sog. Money Illusion: Die Unterscheidung zwischen nominalen und realen Zinsen. Die Verwirrung ist zum Teil durch die Kommunikationsstrategie der Zentralbanken motiviert, die von der asymmetrischen Art ihrer Inflationsziele irgendwie besessen zu sein scheinen, schreibt Antonio Fatas in seinem Blog.

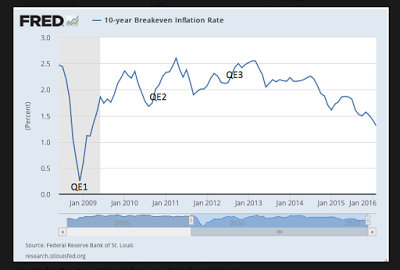

Wenn die Zentralbank eine aggressive Geldpolitik an den Tag legt, ist zu erwarten, dass die Zinsen fallen, wenn man in puncto real denkt. Was damit angestrebt wird, ist, dass die Zinsen unter das Inflationsniveau fallen. Wenn Inflationserwartungen aber niedriger sind als von der Zentralbank gewünscht, strebt die Zentralbank mit der aggressiven Geldpolitik erhöhte Inflationserwartungen an, was am Schluss zu höheren nominalen Zinsen führen würde, wie Fatas erklärt.

QE-Politik und Inflationserwartungen (gemessen an Breakeven-Sätzen), Graph: Antonio Fatas

Zentralbanken machen aber heute zwei Fehler, was die Kommunikationsstrategie betrifft, betont der an der INSEAD lehrende Wirtschaftsprofessor.

In ihren Mitteilungen unterscheiden die Zentralbanken nicht eindeutig zwischen nominalen und realen Zinssätzen. Was die Zentralbanken mitteilen wollen, ist, dass die Realzinsen für einen längeren Zeitraum niedrig bleiben, um sicherzustellen, dass eine höhere Inflation bevorsteht, sodass wir der Untergrenze von Null (zero lower bound) entkommen können. Solange die Zentralbanken über Nominal-Zinsen reden, bleibt die Wirtschaft an der Nullzins-Grenze stecken, so Fatas weiter.

Ein zweiter Fehler geschieht laut Fatas durch die asymmetrische Sicht des Inflationsziels der Zentralbanken. In den USA steigt die Inflation (auch die Kerninflation) langsam an, in Richtung des Zielwertes von 2%. Das wird zwar öfters als Beweis für die Bewältigung der Nullzins-Grenze (und der Deflationsgefahr) betrachtet. Aber es ist falsch. Denn die Tatsache ist, dass die Leitzinsen (fed funds rate) nach wie vor nahe null liegen.

Von einem Erfolg kann erst dann geredet werden, wenn die Leitzinsen wieder auf 3% oder höher kommen, hält Fatas als Fazit fest.