Die Ankündigung einer Übernahme ist oft eine gute Nachricht für Aktionäre: Der Käufer ist meistens bereit, eine Prämie auf den aktuellen Kurs zu bezahlen. Bei Fusionen hingegen kann es vorkommen, dass man Aktionär einer Firma wird, die einem missfällt. Überhaupt ist eine "Fusion unter Gleichen" wohl eher eine Fiktion: Einer der beiden Partner ist immer stärker. Und wie es nach einer Fusion – oder eben besser, Übernahme - mit einem Unternehmen weitergeht, ist wiederum eine ganz andere Geschichte. In der Finanzbranche gibt nichtsdestotrotz es eine Reihe von Unternehmen, die im Zusammenhang mit "M&A" (Mergers and Acqusistions, also Fusionen und Übernahmen) ein Thema sind. Ein einfacher Schritt ist ein Banken-Zusammenschluss freilich nicht. Der Teufel liegt im Detail. Bei einer Übernahme von

Topics:

Von Marc Forster considers the following as important:

This could be interesting, too:

finews.ch writes Geplante Regulierung für Zürcher Bankenverband unverhältnismässig

finews.ch writes Der meist unterschätzte Erfolgsfaktor

finews.ch writes Ras Al Khaimah: Hotel-Boom dank Spiellizenz

finews.ch writes US-Banklizenz: UBS nimmt erste Hürde

Die Ankündigung einer Übernahme ist oft eine gute Nachricht für Aktionäre: Der Käufer ist meistens bereit, eine Prämie auf den aktuellen Kurs zu bezahlen. Bei Fusionen hingegen kann es vorkommen, dass man Aktionär einer Firma wird, die einem missfällt. Überhaupt ist eine "Fusion unter Gleichen" wohl eher eine Fiktion: Einer der beiden Partner ist immer stärker.

Und wie es nach einer Fusion – oder eben besser, Übernahme - mit einem Unternehmen weitergeht, ist wiederum eine ganz andere Geschichte. In der Finanzbranche gibt nichtsdestotrotz es eine Reihe von Unternehmen, die im Zusammenhang mit "M&A" (Mergers and Acqusistions, also Fusionen und Übernahmen) ein Thema sind. Ein einfacher Schritt ist ein Banken-Zusammenschluss freilich nicht. Der Teufel liegt im Detail.

Bei einer Übernahme von Banken entsteht ein grosser administrativer Aufwand, wie Daniel Regli in Erinnerung ruft, Analyst beim Zürcher Broker Octavian. "Zusätzlich übernimmt man die Rechtsrisiken einer Firma, weswegen die Bücher ausführlich geprüft werden müssen. Daher macht für eine grössere Bank eine Übernahme nur Sinn, wenn dadurch das Geschäft signifikant genug wächst", sagt Regli.

Die immer noch zahlreichen kleinen Privatbanken vor allem in Zürich und Genf sind daher für grosse Player nur bedingt, oder gar nicht, interessant. In der vorderen Reihe der Übernahmekandidaten sitzt dafür GAM. Die Fondsgesellschaft verwaltet rund 120 Milliarden Franken Vermögen. Interessant ist GAM für Käufer, die im Asset Management wachsen sollen. Dafür in Frage kommen beispielsweise grosse amerikanische oder britische Banken.

Für die UBS und die Credit Suisse (und deren Aktionäre) macht ein etwaiger GAM-Kauf nur Sinn, wenn diese ihre Vermögensverwaltung für institutionelle Kunden ausbauen wollen. Beide Grossbanken sind aber auf das Privatkundengeschäft ausgerichtet und sind im Asset Management nicht bei den Grossen der Welt. Auch ein GAM-Kauf würde sie dabei nicht entscheidend nach vorne bringen.

Der Kurs der Aktie wiederum ist sehr tief: GAM kosten am Markt mit 1,18 Franken so wenig wie nie zuvor seit dem Börsengang 2010. Denkbar ist aber auch, dass Käufer spezifisch an den Produkten oder dem Vertrieb von GAM interessiert wären. Das Unternehmen als Ganzes ist immer noch ein Sanierungsfall.

«Julius Bär ist vom Preis her attraktiv»

Der grösste reine Vermögensverwalter der Schweiz, Julius Bär, ist grundsätzlich selbst gross genug, um seinerseits andere Banken aufzukaufen. Aber das Institut wird auch immer wieder als Ziel von Übernahmen für globale Grossbanken gehandelt.

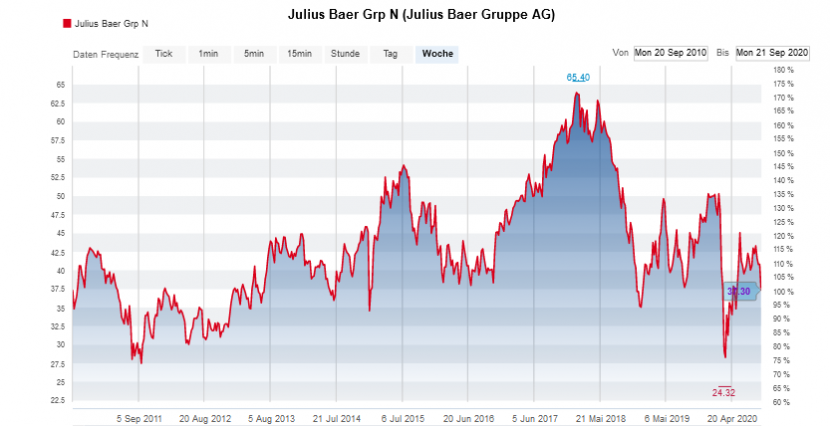

Einfach macht es sich ein potentieller Käufer nicht. Julius Bär hat einen hohen Kostenblock und steht beim Ertrag und beim Anziehen von Vermögenswerten eher mittelmässig da. Dies zeigt sich unter anderem daran, dass der Aktienkurs nicht höher ist als vor zehn Jahren, auch wenn es Anfang 2019 einmal einen deutlichen Kurshöhenflug gegeben hat.

Die Julius-Bär-Aktie hat sich in den vergangenen zehn Jahren unter dem Strich nicht nach oben bewegt (Grafik: cash.ch).

Julius Bär hat aber zweifellos Potential, schon wegen des ausgebauten Asiengeschäfts mit dem Stützpunkt Singapur. Spekuliert wird, dass eine grosse amerikanische oder asiatische Bank interessiert sein könnte. Auch bei der UBS oder der Credit Suisse wäre wohl ganz gern Herr über die mehr als 400 Milliarden Franken Kundengelder von Julius Bär. Statt miteinander zu gehen, wie spekuliert und dann (vorerst) in Abrede gestellt worden ist, könnten UBS oder CS auch eine grosse Übernahme in der Schweiz tätigen.

Wegen verwalteten Vermögen ist Julius Bär sicherlich als Übernahmekandidat interessant, auch für die Grossbanken. Zudem sei der Aktienkurs von Julius Bär derzeit attraktiv, sagt Aktienanalyst Regli. Er sagt aber auch: "Allerdings ist Julius Bär in den vergangenen Jahren in das eine oder andere Fettnäpfchen getreten, was gewisse zukünftigen Reputationsrisiken birgt."

Familienaktionäre verhindern Übernahmen

Für UBS oder CS wäre die Bank Vontobel mit rund 60 Milliarden verwalteten Privatkunden-Vermögen schon relativ klein, wenn man das mögliche Wachstum verwalteter Vermögen betrachtet. Von der Grösse her theoretisch interessant wäre ein Zusammengehen von Julius Bär und Vontobel.

Bei Vontobel wie auch einem anderen öfters genannten Übernahmeziel, EFG International, spielt allerdings die Aktionärsstruktur dazwischen. Bei Vontobel fällt mehr als die Hälfte des Aktienkapitals in einen Aktionärsbindungsvertrag um die Familie Vontobel. EFG gehört der griechischen Milliardärsdynastie Latsis.

Doch: Wie das Beispiel Julius Bär zeigte, können Familienaktionäre Knall auf Fall ihre Interessen aufgeben. Die Familie Bär löste 2005 einen Aktonärsvertrag auf und machte die Privatbank damit akquirierbar. Bis kurz davor hatten die Erben der Firmengründer stets betont, ein solcher Schritt sei nicht geplant.

Swiss Life hat Image als Übernahmeziel abgelegt

In der Versicherungsindustrie gibt es seit Jahren Planspiele, die etwas an das UBS-CS-Fusionsgeplänkel erinnern: Eine grosse Schweizer Versicherung aus den drei mittelgrossen Branchenvertretern Swiss Life, Bâloise und Helvetia. Wie Analysten aber betonen, können diese drei Unternehmen auch für sich alleine gut existieren. Die Träume von einer Schweizer Grossversicherung sind offenbar weder bei Topmanagern noch Aktionären so heftig, wie sie bei einer "UB(C)S" offenbar sind.

Der Swiss Life spezifisch haftete auch lange das Etikett einer Übernahmekandidatin an, aber dies scheint vorbei zu sein. Der Lebensversicherer und Vorsorgedienstleiter ist in den vergangenen zehn Jahren deutlich effizienter und profitabler geworden. Mit dem Kauf des deutschen Finanzprodukteverkäufers AWD handelte sich die Swiss Life 2008 zunächst ein Debakel ein. Mit dem Kauf des Kollektivlebensgeschäfts der Nationale Suisse 2011 machte sie es besser.

Wer auch immer die Swiss Life heute kaufen wollte, er müsste sich vielleicht gar eher beeilen. Vom Rekordhoch bei 522 Franken, im vergangenen Februar erreicht, ist die Aktie der Swiss Life bei heute 344 Franken weit weg. Aber Swiss Life gehört zu den Aktien, denen Marktexperten derzeit grössere Kurschancen einräumen. Swiss Life ist vermutlich bald wieder einiges teurer.

Auch eine Fusion von Swiss Life, Bâloise oder Helvetia mit einem anderen europäischen Versicherer wäre nur bedingt sinnvoll: Versicherungen sind in den wichtigen Märkten immer noch ein stark national geprägtes Business. Was in der Schweiz ein gutes Geschäft ist, ist es nicht ungedingt in Deutschland oder Frankreich und noch weniger in Grossbritannien.