Dies ist der zweite Beitrag in einer dreiteiligen Serie zum Handelsstreit zwischen den USA und dem Rest der Welt, der die Ataraxie zum Handlungsprinzip erklärt. Den ersten Teil finden Sie hier. Währungskrieg mit den USA? Traditionell sollen flexible Wechselkurse im Wesentlichen dazu beitragen, dass sich keine nachhaltigen strukturellen Handels- bzw. auch Leistungsbilanzungleichgewichte in den Handelsbeziehungen herausbilden. Diese Vorstellung hat sich jedoch als Illusion erwiesen. Es kam in der Vegangenheit zu langanhaltenden strukturellen Ungleichgewichten im Welthandel, die auch nicht durch Anpassung der Wechselkurse abgebaut werden konnten. Jetzt ist guter Rat teuer. China hat als Kompensation für die Verteuerung seiner Exporte in die USA durch Strafzölle der USA mit einer

Topics:

Georg Erber considers the following as important:

This could be interesting, too:

investrends.ch writes Anleihenmarkt 2026: Zwischen Zinswende und Selektivität

Acemaxx-Analytics writes Shared Prosperity in a Fractured World

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

Dies ist der zweite Beitrag in einer dreiteiligen Serie zum Handelsstreit zwischen den USA und dem Rest der Welt, der die Ataraxie zum Handlungsprinzip erklärt. Den ersten Teil finden Sie hier.

Währungskrieg mit den USA?

Traditionell sollen flexible Wechselkurse im Wesentlichen dazu beitragen, dass sich keine nachhaltigen strukturellen Handels- bzw. auch Leistungsbilanzungleichgewichte in den Handelsbeziehungen herausbilden. Diese Vorstellung hat sich jedoch als Illusion erwiesen. Es kam in der Vegangenheit zu langanhaltenden strukturellen Ungleichgewichten im Welthandel, die auch nicht durch Anpassung der Wechselkurse abgebaut werden konnten.

Jetzt ist guter Rat teuer. China hat als Kompensation für die Verteuerung seiner Exporte in die USA durch Strafzölle der USA mit einer deutlichen Abwertung des Renminbi gegenüber dem US-Dollar reagiert. Aber dies löst weitere Konflikte aus, denn letztendlich leiden darunter ja nicht nur die USA, sondern alle anderen Handelspartner Chinas. Diese könnten entsprechend mit einer Anpassung ihrer eigenen Währungen reagieren. Es besteht mithin eine Ansteckungsgefahr für das gesamte Weltwährungssystem, wenn eine wachsende Zahl von Regierungen bzw. deren Zentralbanken versuchen den Wechselkurs ihrer Währung ihren spezifischen Bedürfnissen anzupassen. Es käme so zu Ansteckungseffekten auf das globale Wechselkursgefüge.

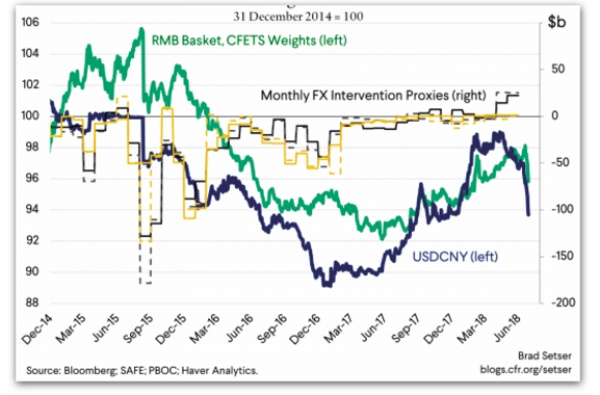

Damit werden diese Aktionen als Wechselkursmanipulationen Konfliktstoff mit den anderen Handelspartnern bringen. Die USA brandmarken aktuell China und die EZB als currency manipulator[ 1 ] und können dies zum Anlass für weitere Strafmaßnahmen nehmen.[ 2 ] Daneben gibt es noch einen breiten Ermessenspielraum der US-Regierung, ob und wann mit welchen Gegenmaßnahmen reagiert werden kann. Unter der vorangegangenen US-Regierung von Barack Obama wurde die offizielle Deklaration Chinas als Währungsmanipulator trotz massiven politischen Drucks insbesondere der Republikaner im US-Kongress vermieden. Ob das jetzt weiterhin unter der Administration von Donald Trump so bleiben wird, ist derzeit völlig offen (siehe Abbildung 1).

Auch die Verweigerungshaltung der chinesischen Regierung sich keinem Druck der US-Regierung beugen zu wollen, trägt nicht dazu bei einen konstruktiven Dialog mit den USA in Gang zu setzen.[ 3 ] Versuche über Verhandlungen zu einer Lösung der derzeitigen Handelskonflikte sind bisher gescheitert.

Ob der Verweis seitens der EZB ausreichen wird, dass man kein explizites Wechselkursziel verfolgt, d.h. keine institutionelle Grundlage der Wechselkursmanipulation existiert, um Trump davon zu überzeugen, dass die EZB keine Wechselkurspolitik betreibt, kann bezweifelt werden. Auch die Replique, dass die Fed ihrerseits den US-Dollarkurs manipuliere, ist letztendlich nicht hilfreich.[ 4 ] Es wird anderer Kriterien bedürfen, um hier den Vorwurf der USA zu entkräften.

Aus der Perspektive von Donald Trump zählt der persistente hohe Handelsbilanzüberschuss mit den USA als Leitindikator seiner Überlegungen. Die Verlagerungen von Produktionen in andere Länder – ein hollowing out – der US-Wirtschaft ist ein weiterer wichtiger Faktor, der bereits vor Donald Trump eine Debatte einer Reindustrialisierung der US-Wirtschaft angestoßen hat.

Die USA waren noch nie zimperlich, wenn sie ihre Interessen aufgrund solcher strukturellen Ungleichgewichte zu Gunsten der USA korrigieren wollten. Aufgrund des Zusammenbruchs des Bretton-Woods-System im Jahr 1973 und der Einführung kurzfristiger Strafzölle auf Importe in die USA im Jahr 1974 auf Basis des Super 301 des US Trade ACT von 1974 kann Trump sogar eine zeitliche Frist von 90 Tagen setzen, um China zu einer Öffnung seines Binnenmarktes zu zwingen, bevor er dann weitere Strafmaßnahmen gegen China in Kraft setzt. Ähnliches könnte auch bei der EU Anwendung finden.

Chinas Versuch auf Zeit zu spielen, könnte daher, analog den Brexit Verhandlungen zwischen der EU und Großbritannien, konterkariert werden. China hat keine Zeit zu einer gütlichen Einigung mit den USA. Egal, wie im November 2018 die midterm elections in den USA ausgehen, kann Trump via executive order den Handelskrieg mit China jetzt oder auch erst im kommenden Jahr rasch fortsetzen.

Abbildung 1: Wechselkursentwicklung des Renminbi (Yuan) gegenüber dem US-Dollar und einem mit Handelsgewichten Chinas gebildeten Wechselkursindex (CFETS-Index) sowie der Interventionsvolumina der chinesischen Zentralbank am Devisenmarkt, 2014 - 2018.

Das Problem ist, dass der US-Dollar mit einem derzeitigen Anteil von 62,48 Prozent an den globalen Weltwährungsreserven im ersten Quartal 2018 weiterhin die globale dominante Weltreservewährung ist.[ 5 ] Auch wenn er etwas rückläufig ist, gibt es derzeit keine andere Währung, die dem US-Dollar diese Rolle streitig machen könnte. Im Zuge des ungelösten Handelskonflikts und einer Debatte über einen Währungskrieg wird eigentlich die Rolle des US-Dollar als globale Fluchtwährung sogar gestärkt. Dies führt letztendlich zu einem Anstieg des Wechselkurses des US-Dollars gegenüber den anderen Währungen. Gleichzeitig steigt der Zinsspread zwischen dem Zinssatz der Federal Funds Rate in den USA, die ja bereits ihr QE-Programm beendet haben, und seit einiger Zeit den Zins in Tippelschritten auf ein eher wieder historisch normales Zinsniveau zurückführen[ 6 ] , und den Leitzinsen Chinas und der EZB, die weiterhin ihre Zinsen niedrig halten.

Das in den letzten Monaten sogar weiter auf einem neuen Rekordniveau steigende Handelsbilanzdefizit der USA gegenüber China trägt auch nicht zur Stabilisierung der Lage auf den globalen Währungsmärkten bei. Im Mai 2018 sprangen die Exporte aus China in die USA von rund 38 Mrd. US-Dollar im Mai 2018 auf rund 44 Mrd. US-Dollar.[ 7 ] Der Handelsbilanzüberschuss erreichte im August sogar 31,05 Mrd. US-Dollar. Dies ist ein erneuter Anstieg um rund 10% gegenüber dem Vormonat.[ 8 ] Zwar mögen hier Vorzieheffekte eine Rolle spielen, da ja mit weiteren Strafzöllen der USA gegen China gerechnet werden kann, aber es wird Donald Trump trotz alledem Argumente liefern, dass China seine Botschaft zum nachhaltigen Abbau seines Handelsbilanzüberschusses gegenüber den USA nicht verstanden hat.[ 9 ]

Es existiert bereits eine lange Liste von chinesischen Produkten, die insgesamt ein Volumen von 200 Mrd. US-Dollar umfasst, die vom Handelsbeauftragten Lighthizer der USA im Internet veröffentlicht worden ist.[ 10 ] Sie könnte auf Basis der Section 301 des Trade Acts von 1974[ 11 ] noch in diesem Monat, d.h. September 2018, mit einem Strafzoll von 25% in Kraft gesetzt werden. Vor Kurzem kündete Donald Trump an, die gesamten Ausfuhren Chinas in die USA danach mit Strafzöllen von 25% belegen zu wollen.[ 12 ]

Letztendlich liegt dem Konflikt zwischen den USA und China nicht nur ein Handelsstreit zugrunde, sondern es geht um die globale hegemoniale Stellung der USA auch gegenüber China in der Welt, die Xi Jinping systematisch mit seiner Politik herausgefordert hat. Dieser Politikwechsel gegenüber seinen Vorgängern ist erst langsam deutlich geworden, da er zunächst seine innere Machtposition in China festigen wollte und daher nur schrittweise seine strategische Neuausrichtung Chinas offengelegt hat. Diese Phase des wechselseitigen Abtastens ist wohl nun vorbei.[ 13 ] Xi Jinping hat sich damit auch innenpolitisch unter einen massiven Erfolgszwang gesetzt. Er muss jetzt liefern, wenn er seine jetzige Machtposition in China halten will.

©KOF ETH Zürich, 17. Sep. 2018