Negativzinsen sind kein Weihnachtsgeschenk Die Debatte zu Negativzinsen und ihren Auswirkungen ist an ihrem fünfjährigen «Jubiläum» in vollem Gange. Angesichts der wirtschaftlichen Bedeutung dieses geldpolitischen Not-Instruments ist dies begrüssenswert. Denn Fakt ist: Die aktuelle Geldpolitik ist eine Herausforderung für die Schweizer Volkswirtschaft und führt zu strukturellen Veränderungen. https://www.swissbanking.org/de/services/blog/negativzinsen-sind-kein-weihnachtsgeschenk https://www.swissbanking.org/de/services/blog/negativzinsen-sind-kein-weihnachtsgeschenk/@@download/image/Negativzinsen1.jpg 19. Dezember 2019 Die Debatte zu Negativzinsen und ihren Auswirkungen ist an ihrem fünfjährigen

Topics:

SwissBanking considers the following as important: Finanzplatz, Negativzinsen, Schweiz

This could be interesting, too:

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

finews.ch writes VAE: Deshalb strotzt Schweizer Community vor Optimismus

finews.ch writes Aevis Victoria nimmt Umschuldung vor

finews.ch writes Klarna kooperiert mit Reise- und Lifestyle-Anbieter

Seit der Veröffentlichung der Negativzinsstudie der Bankiervereinigung verging kaum ein Tag ohne Beitrag zum Thema. Anscheinend besteht in der Tat Diskussionsbedarf. Es ist wichtig, dass sich die Bevölkerung und die Wirtschaftsakteure nach fünf Jahren ein möglichst genaues Bild über die Ursachen und Folgen der Negativzinsen machen können.

Zahlreiche Nebeneffekte

Negativzinsen haben zahlreiche nachteilige Folgen für die Wirtschaft. Dazu zählen Asset Inflation, Anlagenotstand in den Vorsorgewerken, Verschuldungsanreize, übermässiges Sparen trotz negativer Realzinsen, Umverteilungseffekte von Sparern zu Schuldnern und vom Finanzsektor zum Exportsektor. Diese Nachteile verstärken sich über die Zeit, während der Nutzen kontinuierlich abnimmt.

Im Blätterwald waren viele Thesen und Fakten zu lesen. Nicht alle Argumente sind nachvollziehbar. So berichtet die jüngste Sonntagszeitung basierend auf inoffiziellen Quellen, «..dass die Banken ihre Kreditmarge in den letzten Jahren eben doch kräftig ausgeweitet haben.» Diese Aussage verkennt, dass sich die Banken in einem hart umkämpften Wettbewerb befinden. Eine Verschlechterung der Kreditkonditionen für Kunden würde eine Bank rasch aus dem Markt drängen. Beispielsweise lassen sich die Angebote der Banken vor dem Abschluss einer Hypothek heute mit einem Mausklick vergleichen.

Beunruhigender Rückgang der Zinsmarge

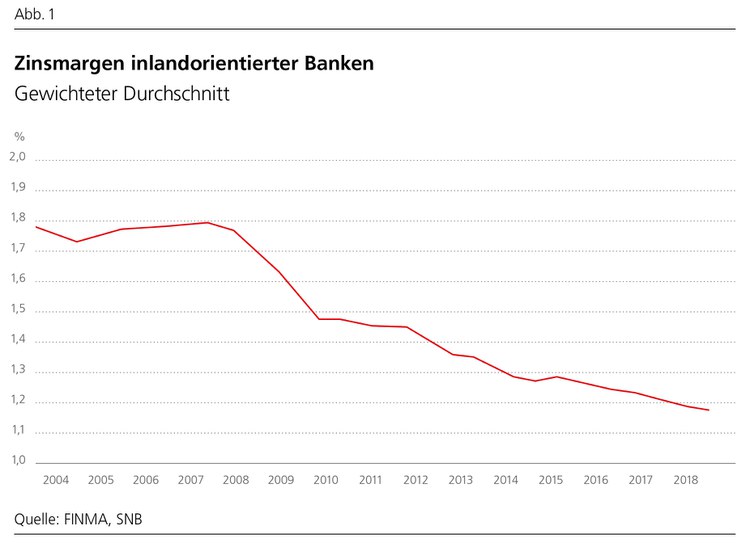

Der Zinserfolg der Banken nimmt trotz steigenden Hypothekarvolumen seit Einführung der Negativzinsen ab. Zudem erhöhten sich aufgrund der tieferen Zinsen auch die Zinsänderungsrisiken. Negativzinsen sind somit kein Weihnachtsgeschenk für Banken, sondern stellen eine grosse Last im Zinsgeschäft dar.

Auch weist die SNB in ihrem aktuellen Finanzstabilitätsbericht einen seit Jahren ungebrochenen Rückgang der Zinsmarge aus. Seit dem Höhepunkt der Finanzkrise im Jahr 2007 fiel sie um fast 40 Prozent, Tendenz weiter sinkend.

Mit zunehmender Dauer der Negativzinsen sinken auch die durchschnittlichen Zinserträge auf den Kreditportfolios der Banken, weil die neu abgeschlossenen Geschäfte auf tieferen Zinsen basieren als die ausgelaufenen. Dies führt dazu, dass Banken die Negativzinsen zunehmend auf Kunden überwälzen müssen. Dieser Schritt stösst weder bei den Banken noch bei ihren Kundinnen und Kunden auf Gegenliebe, ist jedoch eine direkte Folge des makroökonomischen Umfelds.

Die Zinsmarge deckt nicht nur die Kosten der Banken für die Kreditvergabe, sondern auch die Prämie für Risiken wie beispielsweise eine Zinsänderung. Um eine positive Nettomarge zu erreichen, waren Banken in den letzten Jahren einerseits auf ein diversifiziertes Kreditportfolio und andererseits auf Effizienzsteigerungen in ihren Prozessen angewiesen.

Behörden sind wachsam

Der Rückgang der Zinsmargen ist nicht nur in der Schweiz so substanziell, dass bereits von Behörden Sorge über die Wirksamkeit der Geldpolitik und die Finanzstabilität geäussert wurde. In ihrem soeben erschienenen Risikomonitor nennt die FINMA die Negativzinsen als erstes der Risiken. Der Bundesrat befasst sich seinerseits laufend mit geld- und wirtschaftspolitischen Fragen. Er hat angekündigt, gegebenenfalls im Rahmen seines Handlungsspielraums die notwendigen wirtschaftspolitischen Massnahmen umgehend in die Wege zu leiten.

Bereits jetzt kann festgehalten werden, dass die neue Diskussionskultur zur Geldpolitik das Verständnis für gesamtwirtschaftliche Zusammenhänge fördert und dadurch wesentlich zur Verbesserung der Rahmenbedingungen beiträgt. Insofern hat die Studie der Bankiervereinigung ein wichtiges Ziel bereits erreicht.