"Overtightening" und "Fiscal Dominance" - Das Wiederaufleben der "Confidence Fairy"Ausverkauf am Anleihemarkt nimmt Fahrt auf. Manche Marktbeobachter sagen sogar voraus, dass es möglich sei, dass die 10-jährigen UST-Renditen, die am Mittwoch ein 16-Jahres-Hoch von fast 4,90% erreichten, auf 6% klettern, ein Niveau, das zuletzt im Jahr 2000 verzeichnet wurde.Anleger, die Staatsanleihen halten, haben i.d.R. die Möglichkeit, ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes «KI-Investitionen: Kein alles oder nichts»

investrends.ch writes Starke Zunahme von Selfmade-Milliardären

investrends.ch writes Italien steht bald wieder still

investrends.ch writes Salesforce hebt Prognose für 2026 leicht an

"Overtightening" und "Fiscal Dominance" - Das Wiederaufleben der "Confidence Fairy"

Ausverkauf am Anleihemarkt nimmt Fahrt auf.

Manche Marktbeobachter sagen sogar voraus, dass es möglich sei, dass die 10-jährigen UST-Renditen, die am Mittwoch ein 16-Jahres-Hoch von fast 4,90% erreichten, auf 6% klettern, ein Niveau, das zuletzt im Jahr 2000 verzeichnet wurde.

Anleger, die Staatsanleihen halten, haben i.d.R. die Möglichkeit, auf den Geldmärkten (mit Staatsanleihen als Collateral) Kredit aufzunehmen, auf denen die Tagesgeldzinsen von der Fed festgelegt werden.

Zur Erinnerung: Die Rendite der Staatsanleihen mit der kürzesten Laufzeit spiegelt die Geldpolitik der Fed wider.

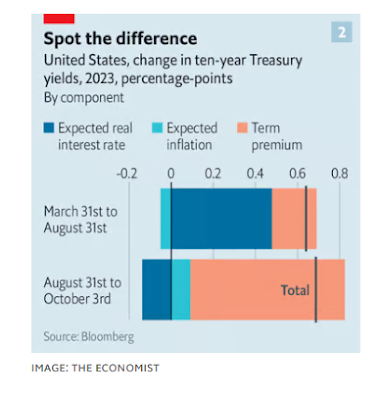

Bei längeren Laufzeiten spiegeln die Renditen zwei zusätzliche Faktoren wider.

Der eine ist die Erwartung, wie die Fed die Zinsen in Zukunft ändern wird.

|

| Die Umstellung der Fed auf einen aggressiven Plan zur Straffung der Geldpolitik hat auch die UST-Renditen in die Höhe katapultiert, die Volatilität angeheizt und die Laufzeitprämien in die Höhe getrieben, Graph: Bloomberg Business Week, Oct 05, 2023 |

Der andere ist die "Laufzeitprämie" (“term premium”), die die Anleger für das Risiko böser Überraschungen entschädigt: dass sich die Prognosen für die Zinssätze oder die Inflation als falsch erweisen - oder theoretisch sogar, dass die Anleihen nicht bedient werden.

Es ist daher unnötig zu sagen, dass Anleiheinvestoren, die dem Staat für längere Zeiträume Geld leihen, einen Aufschlag dafür erhalten.

Wichtig ist, zur Kenntnis zu nehmen, dass die so genannte Laufzeitprämie für 10-jährige Anleihen sich inzwischen (genau genommen am Ende des dritten Quartals) ins Plus gedreht hat, zum ersten Mal seit 2021.

Darin spiegelt sich zum Teil die Erwartung der Anleger wider, dass die Zinssätze über einen längeren Zeitraum auf einem (für bisherige Verhältnisse) relativ hohen Niveau notieren werden - und die Unsicherheit darüber, wie lange die Fed sie hoch halten wird - sowie ein Ansturm auf die Ausgabe von Schuldtiteln, da die US Regierung ein "Haushaltsdefizit finanziert".

|

| Die Komponente der Rendite 10-jährlichen US-Staatsanleihen, Graph: The Economist , 05 Oct, 2023. |

Was ist hier los?

Die New Yorker Fed veröffentlicht täglich eine Schätzung der Laufzeitprämie auf die Rendite zehnjähriger Staatsanleihen, die von einem Finanzmodell abgeleitet wird.

Seit August ist sie um 0,7% gestiegen, was ausreicht, um den Anstieg der Anleiherenditen in dieser Zeit vollständig zu erklären.

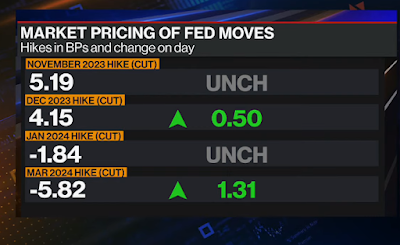

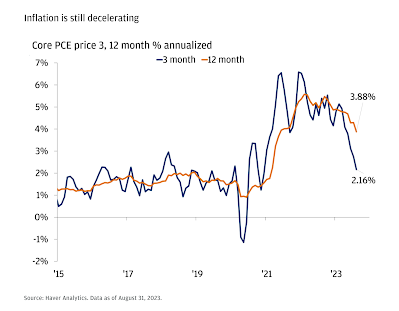

Die Märkte schlossen sich indes der von der Fed selbst vertretenen Ansicht an, dass die US-Notenbank die Zinsen länger hoch halten wird. Gleichzeitig schraubten viele Entscheidungsträger und Anleger ihre Schätzungen für die langfristige Entwicklung der Zinssätze nach oben. Die Anleger rechnen aber nicht mit einer höheren Inflation, da die Erwartungen bislang relativ stabil geblieben sind.

Außerhalb Amerikas sieht aber die Weltwirtschaft wackelig aus. In Phasen von Abschwung sinkt bekanntlich die Risikobereitschaft der Anleger.

Die ungewissen Auswirkungen all dieser Faktoren treiben die Laufzeitprämie in die Höhe. Und das klaffende Haushaltsdefizit der USA wirkt sich nicht nur auf das Angebot an neuen Staatsanleihen aus, sondern wird von vielen Marktbeobachtern auch ein langfristiges Phänomen betrachtet.

Doch unabhängig davon, ob die Entwicklung der amerikanischen Staatsfinanzen tatsächlich so düster ist, wie von "Deficit Hawks" interpretiert wird, sprechen die pessimistischsten Anleger von der langfristigen Gefahr einer "fiskalischen Dominanz":

Das heisst, dass die Zinssätze schließlich mit dem Ziel festgelegt werden sollten, die Schuldendienst-Kosten der Regierung zu kontrollieren und nicht die Inflation.

Unabhängig von ihrer Ursache geben die Bewegungen an den amerikanischen Anleihemärkten den Takt in anderen Ländern vor. Höhere Zinssätze in Amerika treiben den Dollar in die Höhe, was andere Zentralbanken dazu veranlasst, die Geldpolitik zu straffen, um eine Inflation durch teurere Importe zu vermeiden. Und die Laufzeitprämien korrelieren weltweit, aufgrund der Mobilität des Kapitals.

|

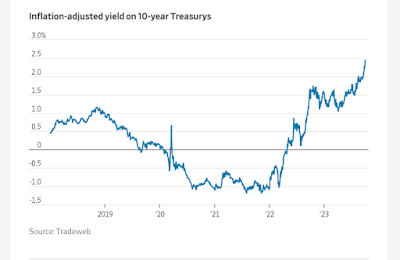

| US-Staatsanleihe mit einer Laufzeit von 10 Jahren: die reale Rendite, Graph: WSJ, Oct 05, 2023 |

Aufgrund dieser “Spillover”-Effekte sind die Zinssätze in der Eurozone in den letzten Wochen ebenfalls gestiegen, auch wenn die wirtschaftliche Situation eine andere ist. Umfragen zufolge befindet sich der Euroraum bereits in einer Rezession. In der gesamten Zone sind die Haushaltsdefizite geringer, und die Europäische Kommission berät darüber, wie die Staatsausgaben gesenkt werden können.

Es ist eine Binsenwahrheit, dass fiskalische Stützungsmaßnahmen ("fiscal support") und Defizite in Rezessionen erhöht werden, um eine schwächelnde Wirtschaft abzufedern.

Doch die Evidenz legt nahe, weiterhin davon auszugehen, dass die fiskalische Veranlagung der europäischen Behörden darauf ausgerichtet ist, ihre fiskalischen Zwänge zu verschärfen. Die Priorität m.a.W. scheint der Haushaltsdisziplin gegenüber dem Wirtschaftswachstum, der Beschäftigung und den Investitionen den Vorzug zu geben.

Bemerkenswert ist in diesem Kontext, zu beobachten, wie das Gerede von sog. "Bond Vigilantes" erneut die Runde macht.

|

| Fed Funds Rate Futures: Die Marktbewertung von Leitzinsänderungen der Fed, Graph: Bloomberg TV, Oct 06, 2023. |

Es war Ed Yardeni, der den Begriff in den 1980er Jahren geprägt hatte, um diejenigen Investoren zu beschreiben, die die US-Staatsanleihen abstossen würden, wenn sie das "Vertrauen" in die Geld- und Fiskal-Politik verlören.

Der Präsident von Yardeni Research, der Analysen und Empfehlungen zu globalen Anlagestrategien und Vermögensallokationen für viele der weltweit führenden institutionellen Investoren, liefert, schreibt in der Freitagsausgabe von FT, dass die "Bond Vigilantes" zurück sind. Die Begründung: "Die Ausgabenexplosion im Rahmen der Bidenomics."

"Da die Ursache des Problems in einer verschwenderischen Finanzpolitik liegt, müsste die Regierung ihre Ausgaben kürzen und die Steuern erhöhen, um die Wächter der Anleihen zu besänftigen, was die Rezession noch verschärfen würde."

Auch Stephen D. King führt in seinem neu erschienen Buch ("We Need to Talk about Inflation") die "Bond Vigilantes" als Begründung an, um gegen die QE-Politik der Zentralbanken und die expansive Fiskalpolitik in Krisenzeiten als "inflationär" zu protestieren.

Auch der ehemalige Chefökonom (von 1998 bis 2015) der HSBC Gruppe in London bringt also das Argument von "Vertrauen" vor.

Die Stichworte "Bond Vigilantes" und "Confidence Fairy" wecken ohne Zweifel Erinnerungen an die Debatte um die fehlgeleitete Doktrin von expansiver Austerität vor rund 12 Jahren.

Es ist vor diesem Hintergrund schwer, sich des Eindrucks zu erwehren, als ob es bei dem gegenwärtigen "overtightening" der Geldpolitik vielmehr darum ginge, um die "fiskalische Dominanz" aus dem Weg zu räumen.

|

| US Inflation setzt den Rückfall fort, Graph: JPMorgan, Oct 06, 2023. |