Jumbo Rate Hikes and Last Call for Price PolicyDie Energiekrise (*) hat mittlerweile einen Wendepunkt erreicht, der erhebliche wirtschaftspolitische Massnahmen erfordert. Denn der sprunghafte Anstieg der Gas- und Strompreise ist inzwischen so gravierend, dass es nicht unangemessen wäre, von einer potenziellen Gefährdung des sozialen, wirtschaftlichen und politischen Gefüges Europas zu reden. Goldman Sachs beispielsweise geht nun dazu ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Die UBS verliert ihren Technologiechef

finews.ch writes Visa Schweiz bietet neu Beratung zu Stablecoins an

finews.ch writes Bank CIC Schweiz bekommt neuen CEO

finews.ch writes IWF: Jordaniens Wirtschaft wächst schneller

Jumbo Rate Hikes and Last Call for Price Policy

Die Energiekrise (*) hat mittlerweile einen Wendepunkt erreicht, der erhebliche wirtschaftspolitische Massnahmen erfordert.

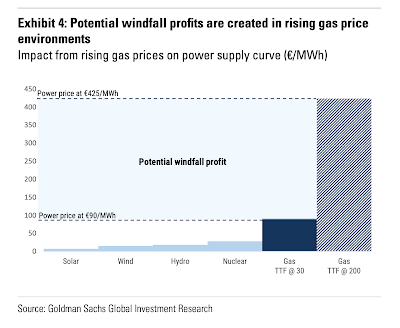

Denn der sprunghafte Anstieg der Gas- und Strompreise ist inzwischen so gravierend, dass es nicht unangemessen wäre, von einer potenziellen Gefährdung des sozialen, wirtschaftlichen und politischen Gefüges Europas zu reden.

Goldman Sachs beispielsweise geht nun dazu über, eine Verhängung von Preiskontrollen zu befürworten.

Die Analysten der amerikanischen Investmentbank unterstreichen, dass das Ausmass und die strukturellen Auswirkungen der gegenwärtigen Krise noch tiefer gehen dürfte als die Ölkrise der 1970er Jahre.

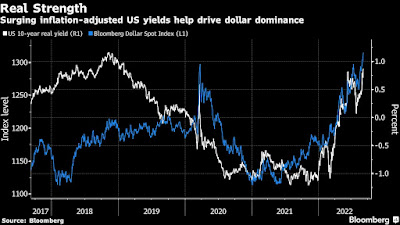

Es ist ein offenes Geheimnis, dass die aggressive Straffung der Geldpolitik durch die US-Notenbank vor diesem Hintergrund kritische Fragen aufwirft.

In erster Linie drückt der geldpolitische Ansatz der Fed («raise and hold») die Währungen praktisch überall auf der Welt nach unten.

Der Höhenflug von US-Dollar setzt sich fort und hinterlässt tiefe Spuren in den globalen Märkten.

Aktienkurse purzeln ab,

Anleihen stürzen in einen Bärenmarkt,

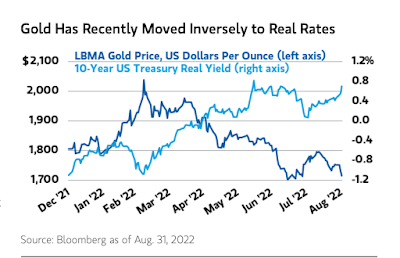

Gold verliert an Glanz,

und

Kryto-Währungen büssen an Attraktivität als «Portfolio Beimischung» ein.

Gewöhnlich tragen die Währungen der sog. Schwellenländer (EM: emerging markets) die Hauptlast der Dollarstärke.

Aber der Effekt war in diesem Jahr bei den Währungen der Industrieländer (DM: developed markets) wie dem Yen und dem Pfund stärker ausgeprägt.

|

Der Absturz des britischen Pfunds gegenüber dem US-Dollar, Graph: Bloomberg, Sept 08, 2022 |

Gegenüber dem japanischen Yen hat der Dollar ein neues 24-Jahres-Hoch erreicht und das britische Pfund ist gegenüber dem USD auf den schwächsten Stand seit 1985 gefallen.

Auch der Gold-Preis leidet unter der Dominanz des Greenbacks und rutscht unter die Marke von USD 1'700 pro Unze ab.

Als unverzinslicher Vermögenswert weist Gold seit jeher eine starke umgekehrte Korrelation zu den Realzinsen (Nominalzinsen abzüglich Inflation) auf.

Wie viele Rohstoffe entwickelt sich auch das gelbe Edelmetall i.d.R. umgekehrt zum US-Dollar. In den letzten 25 Jahren lag die Korrelation zwischen Gold und dem US-Dollar bei minus 0,4.

Unter dem Druck der Zentralbanker, die entschlossen sind, die Inflation selbst um den Preis einer Rezession zu bekämpfen, sind die weltweiten Anleihen in den ersten Bärenmarkt seit einer Generation gestürzt.

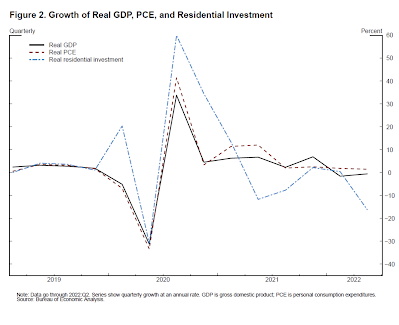

Im ersten Halbjahr 2022 ging das reale BIP in den USA völlig zurück, die realen Konsumausgaben wuchsen insgesamt nur zu einem Viertel des Tempos von 2021, und die Wohnungsbauinvestitionen, ein besonders zinsempfindlicher Sektor, nahmen um 8% ab.

Die Fed, die unter Handlungsdruck steht, scheint nach dem Motto zu agieren, dass der Zweck (Preisstabilität) die Mittel (Zinserhöhungen) heiligt, koste es, was es wolle: Wachstumsschwäche und höhere Arbeitslosigkeit.

|

Der Unterschied bei den realen Renditen zwischen den USA und EA scheint der Grund für die Gewinne des USD zu sein. Die Korrelation ist eklatant, Graph: John Authers, Bloomberg, Sept 07, 2022 |

Der Einsatz der US-Notenbank, die Inflation unter Kontrolle zu bringen, wird der US- und der Weltwirtschaft wahrscheinlich mehr Schaden zufügen, als derzeit angenommen wird, heißt es in zwei Papieren, die diese Woche auf einer renommierten Wirtschaftskonferenz vorgestellt wurden.

Die Zentralbanken kontrollieren zwar die unzähligen Preise in einer Volkswirtschaft nicht direkt, diese werden durch diverse Entscheidungen der Wirtschaftsakteure festgelegt. Aber die Geldpolitik hat über verschiedene "Transmissionskanäle" indirekte Auswirkungen auf die Preise.

|

Potenzielle Mitnahmeeffekte (windfall profits) ergeben sich bei steigenden Gaspreisen, Graph: Goldman Sachs, Sept 08, 2022 |

Eine Sache, die Zoltan Pozsar, Credit Suisse, während einer jüngsten Diskussion mit dem Bloomberg «Odd Lots PodCast» sagte, ist, dass die Zentralbanken keine großartigen Antworten auf die angebots- und rohstoffbedingten Verwerfungen haben, die wir derzeit in der Weltwirtschaft erleben.

Die Notenbanker auf beiden Seiten des Atlantiks sind sich ohne Zweifel bewusst, dass die Preise sich durch Angebot und Nachfrage bestimmen, nicht durch die Geldmenge.

Der Abbau der globalen Liquidität wird aber an der Finanzstabilität nicht spurlos vorbeigehen. Nicht die Schuldenbremse, sondern eine Strompreisbremse ist das Gebot der Stunde.

Die Hauptursache für das Inflationsproblem, mit dem die Währungsunion zu kämpfen hat, sind die rasant steigenden Energiekosten. In Deutschland sind die vertraglich vereinbarten Strom- und Erdgaspreise heute fast 13-Mal höher als im Januar 2020.

|

Wachstum des realen BIP, des PCE und der Wohnungsbauinvestitionen in den USA im 1H2022, Graph: Lael Brainard (**), Fed, Sept 08, 2022 |

(*) Was nicht unerwähnt bleiben darf ist die Tatsache, dass die Spekulanten an der Wall Street und der Chicago Mercantile Exchange (CME) mehr Kontrolle über die Preise von Energie und Lebensmitteln haben als die Erzeuger und Großhändler.

(**) Auch Lael Brainard, Vize Fed-Präsidentin, begrüsst Preiskontrollen in ihrer Rede am 7. September 2022: «Auch die Senkung der Preis-Aufschläge könnte einen wichtigen Beitrag zur Verringerung des Preisdrucks leisten».

(***) Paul Krugman schreibt in seiner Kolumne bei NYT: «Manchmal sind Rationierungen und Preiskontrollen unvermeidlich».