Summary:

Alle reden über den Verlauf der Ertragskurve (yield curve) der US-Staatsanleihen. Die Abbildung der Zins-Strukturkurve der US-Treasury Bonds wurde bei Bloomberg TV inzwischen zu einem Evergreen. Tag täglich wird der Chart immer wieder präsentiert. In Farbe und live.Was auffällt, ist, dass der Spread (woran die Form der Ertragskurve i.d.R. gemessen wird: 10y UST minus 3 Monate ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Alle reden über den Verlauf der Ertragskurve (yield curve) der US-Staatsanleihen. Die Abbildung der Zins-Strukturkurve der US-Treasury Bonds wurde bei Bloomberg TV inzwischen zu einem Evergreen. Tag täglich wird der Chart immer wieder präsentiert. In Farbe und live.Was auffällt, ist, dass der Spread (woran die Form der Ertragskurve i.d.R. gemessen wird: 10y UST minus 3 Monate ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Die UBS verliert ihren Technologiechef

finews.ch writes Visa Schweiz bietet neu Beratung zu Stablecoins an

finews.ch writes Bank CIC Schweiz bekommt neuen CEO

finews.ch writes IWF: Jordaniens Wirtschaft wächst schneller

Alle reden über den Verlauf der Ertragskurve (yield curve) der US-Staatsanleihen.

Die Abbildung der Zins-Strukturkurve der US-Treasury Bonds wurde bei Bloomberg TV inzwischen zu einem Evergreen. Tag täglich wird der Chart immer wieder präsentiert. In Farbe und live.

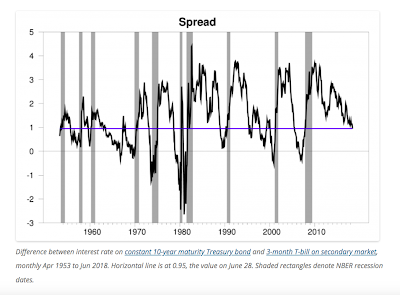

Was auffällt, ist, dass der Spread (woran die Form der Ertragskurve i.d.R. gemessen wird: 10y UST minus 3 Monate T-Bills) seit Ende der Great Recession deutlich gesunken ist, mittlerweile bis auf 95 Basispunkte. Der historische Durchschnitt liegt bei etwa 150 Basispunkten.

Die Frage, die sich in diesem Kontext stellt, lautet, ob die flacher werdende Ertragskurve als eine Warnung vor einem bevorstehenden schwachen Wachstum der Wirtschaft oder sogar einer Rezession aufzufassen ist.

Noch nicht, schreibt James Hamilton dazu in seinem Blog.

Seine Begründung: Wir sind immer noch sehr früh im aktuellen Straffungszyklus. Die Rendite der 3 Monats-Treasury Bill ist nicht so stark gestiegen wie in den vorangegangenen (abgeschlossenen) Zyklen. Und die Inflation ist immer noch sehr moderat.

Es ist also noch nicht Zeit, in Deckung zu gehen.

US Ertragskurve (yield curve), Graph: Prof. James Hamilton in: econbrowser, July 1, 2018

Wenn die Fed jedoch den kurzfristigen Zinssatz um weitere 100 Basispunkte erhöhen würde, ohne dass die Zinsen am langen Ende der Kurve ansteigen, dann hätten wir eine inverse Ertragskurve. Dann wäre Hamilton nach eigenen Angaben sehr besorgt.

Noch gibt es aber kein Gefahrenzeichen. Aber es ist ein Indikator, der weiter beobachtet werden muss.

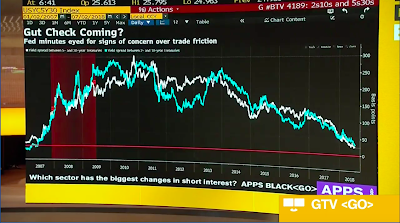

US Ertragskurve 10y2y und 30y5y, Graph: BloombergTV, July 2, 2018

Warum ein niedriger oder negativer Spread eine zukünftige wirtschaftliche Schwäche voraussagen soll, liegt möglicherweise darin, dass es mit dem Straffungszyklus der Fed zu tun hat.

Historisch gesehen kann die Inflation höher schiessen als es der US-Notenbank genehm ist. Die Fed agiert mit dem Zinssatz, um die Geldpolitik zu gestalten. Die Reaktion im Markt darauf war jedoch am langen Ende der Kurve deutlich gedämpft. Im Ergebnis hat sich die Renditedifferenz zwischen den kurzfristigen und langfristigen Laufzeiten verringert.