Summary:

Zu Beginn des Jahres hat es so ausgesehen, wie wenn manche Wallstreet Koryphäen mit der Prognose Recht hätten, dass die Rendite der Staatspapiere durch die Decke schiesst und der Bull-Market zu Ende geht.Die Rendite der US-Staatsanleihen ist von 2,40% in Richtung 3% angestiegen. Doch die Marke 3% hat sich bisher als „eine harte Nuss zu ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Zu Beginn des Jahres hat es so ausgesehen, wie wenn manche Wallstreet Koryphäen mit der Prognose Recht hätten, dass die Rendite der Staatspapiere durch die Decke schiesst und der Bull-Market zu Ende geht.Die Rendite der US-Staatsanleihen ist von 2,40% in Richtung 3% angestiegen. Doch die Marke 3% hat sich bisher als „eine harte Nuss zu ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Kampf um Warner Brothers: Medienbranche im Umbruch

investrends.ch writes Amazon prüft milliardenschwere Investition in ChatGPT-Entwickler OpenAI

investrends.ch writes Wenn Social Media die Aktienmärkte verändert

investrends.ch writes Geldmarktanlagen als Schlüssel zu stabilen Erträgen

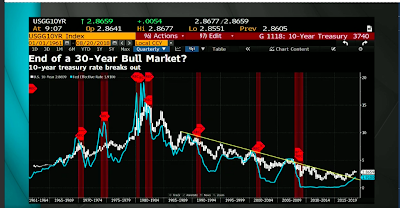

Zu Beginn des Jahres hat es so ausgesehen, wie wenn manche Wallstreet Koryphäen mit der Prognose Recht hätten, dass die Rendite der Staatspapiere durch die Decke schiesst und der Bull-Market zu Ende geht.

Die Rendite der US-Staatsanleihen ist von 2,40% in Richtung 3% angestiegen. Doch die Marke 3% hat sich bisher als „eine harte Nuss zu knacken“ entpuppt.

„Die Zinsen wollen einfach nicht steigen“, kommentiert das „daily-focus“-Team der St. Galler Kantonalbank am Montag: „Der Zinsanstieg vom Januar ist im Sommer weggeschmolzen wie der Schnee in den Alpen“.

Während die Fed ihre Bilanz weiter verkürzt, wird die UST-Renditekurve flacher. Der Rendite-Abstand (spread) zwischen den US-Staatsanleihen mit 10 und 2 Jahren Laufzeit ist inzwischen auf rund 24.66 Basispunkte geschrumpft.

Es wäre keine grosse Überraschung, wenn die Ertragskurve (yield curve) demnächst invers werden würde.

Bemerkenswert ist vor diesem Hintergrund, dass die netto spekulativen short-Positionen auf US Treasury Bonds laut CFTC zunehmen, während der USD gegenüber dem EUR an Wert gewinnt und die Wetten auf einen steigenden USD-Kurs (long) erhöht werden.

Es ist nicht auszuschliessen, dass der stärker werdende Greenback die UST Short-Positionen abquetscht.

CFTC: US Treasury Bonds net speculative short positions, die weissen Balken: USD long positions, und die gelben Balken: UST short positions, Graph: Bloomberg TV, Aug 20, 2018

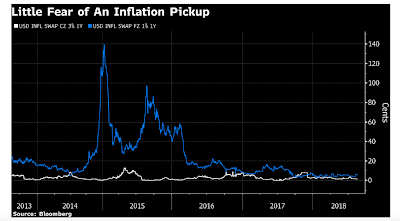

Interessant ist zudem zu beobachten, dass die Breakeven-Sätze mit 2 Jahren Laufzeit hartnäckig unter dem 2-Prozent-Ziel (PCE inflation) der Fed verharren.

US Inflation „caps“ und „floors“, Graph: Bloomberg, Aug 2018

Auch die Inflations „caps“ und „floors“ implizieren, wie Bloomberg berichtet, dass es wahrscheinlich ist, dass der Verbraucherindex (CPI) in einem Jahr unter 1% liegt als über 3%.

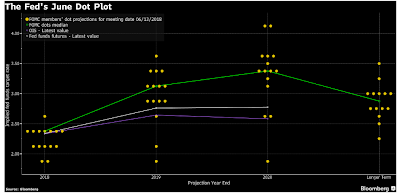

Die sog. “Dot-Plot” der Fed vom Juni 2018, Graph, Bloomberg, Aug 20, 2018

Die gelben Kreise: Die Zins-Projektionen der FOMC-Mitglieder (dem geldpolitischen Ausschuss der Fed) vom Juni 2018,

die grüne Kurve: die Median-Werte,

die lila Kurve: die aktuellen OIS-Werte und

die weisse Kurve: Fed Funds Futures

Das bedeutet im Grunde genommen, dass nach Treu und Glauben angenommen werden kann, dass die Anleger dem Anstieg der Inflationsraten nicht trauen.

Der Pessimismus über den US-Rentenmarkt ist möglicherweise zu weit gegangen. Manche Trader sagen, dass sie zum ersten Mal seit zwei Jahren US Treasury Bonds wieder „long“ gehen.

US Treasury Bonds: Das Ende des Bull-Markets?, Graph: BloombergTV, Aug 20, 2018