Summary:

Bitcoin ist in aller Munde. Es wird viel darüber geredet und geschrieben. Kein Wunder: Der Preis von Bitcoin, der sog. Kryptowährung ist im Verlauf des Jahres 2017 über (sage und schreibe) 1’300% gestiegen.Die Mehrzahl der Ökonomen scheint sich jedoch einig, dass es sich dabei um eine Blase (bubble) handelt, wie Tulpenzwiebelblase (tulip bulb bubble) in ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Bitcoin ist in aller Munde. Es wird viel darüber geredet und geschrieben. Kein Wunder: Der Preis von Bitcoin, der sog. Kryptowährung ist im Verlauf des Jahres 2017 über (sage und schreibe) 1’300% gestiegen.Die Mehrzahl der Ökonomen scheint sich jedoch einig, dass es sich dabei um eine Blase (bubble) handelt, wie Tulpenzwiebelblase (tulip bulb bubble) in ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Kampf um Warner Brothers: Medienbranche im Umbruch

investrends.ch writes Amazon prüft milliardenschwere Investition in ChatGPT-Entwickler OpenAI

investrends.ch writes Wenn Social Media die Aktienmärkte verändert

investrends.ch writes Geldmarktanlagen als Schlüssel zu stabilen Erträgen

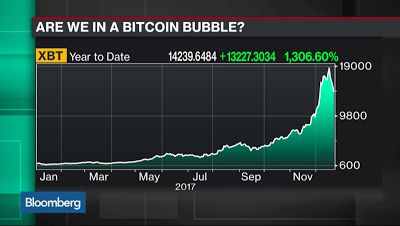

Bitcoin ist in aller Munde. Es wird viel darüber geredet und geschrieben. Kein Wunder: Der Preis von Bitcoin, der sog. Kryptowährung ist im Verlauf des Jahres 2017 über (sage und schreibe) 1’300% gestiegen.

Die Mehrzahl der Ökonomen scheint sich jedoch einig, dass es sich dabei um eine Blase (bubble) handelt, wie Tulpenzwiebelblase (tulip bulb bubble) in den Niederlanden des 16. Jahrhunderts und/oder die Südseeblase (South Sea bubble) im 18. Jahrhundert.

All diese Blasen und die heutige Bitcoin-Blase werden i.d.R. von einem übertriebenen Optimismus über den Wert eines Vermögenswertes und die Erwartung getrieben, dass der Preis des Vermögenswertes in ferner Zukunft weiter steigt.

Der Begriff „Währung“ (currency) wird aber zumeist ziemlich ungenau verwendet, während manche Experten stattdessen von einem „Vermögenswert“ (asset) reden. Man kann daher nicht völlig falsch liegen, Bitcoin als reines Spekulationsobjekt zu betrachten. Dazu passt auch die Umschreibung des Bitcoins als „digitales Gold“.

Nichts könnte aber von der Wahrheit weiter entfernt sein, als der Glaube, dass Bitcoin und andere Kryptowährungen das Geld der Zukunft sind, bemerkt Paul De Grauwe in seinem Blog dazu.

Bitcoins Preis schiesst durch die Decke, Graph: Bloomberg Technology

In der Tat ist der Bitcoin eine archaische „Währung“ wie Gold; archaische Währungen werden durch Verwendung knapper Produktionsfaktoren erzeugt. Gold beispielsweise musste mit viel Arbeit und Maschinen tief aus dem Boden gegraben werden, ruft De Grauwe in Erinnerung. Deshalb hat Keynes Gold als „barbarisches Relikt“ genannt.

Das gleiche gilt auch für den Bitcoin; Bitcoins werden nämlich „abgebaut“ („mined“), sodass grosse Mengen an Rechenleistungen verwendet werden müssen.

Die Computer, die benötigt werden, verbrauchen viel Strom und damit grosse Mengen knapper Energiequellen (Rohöl, Kernenergie, erneuerbare Energiequellen).

Einigen Schätzungen zufolge entspricht die für die Herstellung von Bitcoins für ein Jahr benötigte Energie dem Energieverbrauch eines Landes wie Dänemark, unterstreicht der an der London School of Economics lehrende Wirtschaftsprofessor aus Belgien.

Obwohl der Bitcoin als Währung der Zukunft wahrgenommen wird, ist er wie das Gold eine „Währung der Vergangenheit“, so De Grauwe weiter. Der Kontrast zu modernem Geld ist verblüffend. Das moderne Geld wird auch „Fiat-Geld“ (fiat money) genannt, weil es aus dem Nichts geschaffen wird.

Es gibt natürlich andere und möglicherweise ernstere Gründe, warum der Bitcoin und andere Kryptowährungen keine Zukunft als Zahlungsmittel und Recheneinheit (die zwei wesentlichen Funktionen des Geldes) haben.

(1) Das Angebot on Bitcoin ist asymptotisch fixiert. Und seine allgemeine Verwendung als Zahlungsmittel würde deshalb zu einer dauerhaften Deflation führen. Der Grund ist, dass die Weltwirtschaft wächst und damit ein wachsendes Geldangebot benötigt, um vermehrte Transaktionen zu erleichtern zu können.

(2) Die Mengenbegrenzung von Bitcoin ist in Zeiten von Bankkrisen besonders problematisch, weil es an einen Kreditgeber der letzten Instanz („lender of last resort“) fehlt. Die „lender of last resort“-Unterstützung setzt bekanntlich voraus, dass die Zentralbank Geld aus dem Nichts schaffen kann.

De Grauwe hält dann als Fazit fest, dass die Vorstellung, dass der Bitcoin die Währung der Zukunft ist, insbesondere bei Marktfundamentalisten sehr beliebt ist.

Auch Richard Senner bekräftigt in einem lesenswerten Eintrag im Blog Makroskop in diesem Sinne, dass Bitcoins und Kryptowährungen scheitern werden, weil sie auf eine falsche Theorie setzen: den Monetarismus.

Der Knackpunkt: Die Menge aller Bitcoins ist auf 21 Millionen begrenzt. Eine wachsende Wirtschaft braucht aber ständig neue Liquidität.

Kurz: Mit dem Versuch, die Menge der „coins“ zu steuern, bedienen sich die Anhänger der Kryptowährungen eines monetaristischen Grundsatzes, beschreibt der Autor.

Es gibt aber keinen stabilen Zusammenhang zwischen der Geldmenge und den Preisen. Und die Zentralbank hat darüber hinaus keine direkte Kontrolle über die Geldmenge (das endogene Geld).

Wie sollen die „coins“ (oder "tokens", wie sie auch öfters bezeichnet werden) die Preisstabilität gewährleisten?

Ohne Zweifel: Die technologische Innovation (blockchain), die dem Bitcoin zugrunde liegt, verdient Beachtung. Aber die mengenmässig begrenzte Schöpfung und die software-basierte Allokation des Bitcoins können das gegenwärtige Geldsystem nicht ersetzen.