Summary:

Marktvolumen von Staatsanleihen mit Negativ-Rendite steigt seit 2014, wie in der von der SNB gestern vorgelegten Abbildung zu sehen ist.Der gesamte Wert beläuft sich inzwischen auf rund 7'000 Mrd. USD. Das entspricht laut SNB fast 25% des globalen Marktes.In den meisten Mainstream-Medien werden einem die Ohren vollgejammert, dass die lockere Geldpolitik der Zentralbanken an der Misere schuld sei. Es ist aber empirisch nicht belegt, und politisch irreführend, zu behaupten, dass die Zentralbanken allein die Verantwortung für die Negativ-Zinsen tragen. Zur Erinnerung: Die unkonventionelle Geldpolitik (u.a. mit quantitative easing) wurde eingesetzt, um die Finanzkrise und die tiefe Inflation zu bekämpfen.Marktvolumen der Staatsanleihen mit negativer Rendite (*), Graph: Andréa Maechler, SNB, in: „Anlagepolitik in Zeiten hoher Devisenreserven“, March 31, 2016Der Zinsrückgang hat natürlich verschiedene strukturelle Ursachen wie z.B. demographische Entwicklung und ein geringeres Produktivitätswachstum.Viel schwerer wiegen aber v.a. das hohe Sparaufkommen und die schwache Investitionstätigkeit. Warum? Die Antwort liegt auf der Hand: Der harsche Sparkurs. Nicht alle können gleichzeitig durch sparen wachsen. Wer es annimmt, unterliegt dem Trugschluss der Verallgemeinerung(fallacy of composition). Spart die ganze Welt, gibt es kein globales Wachstum.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Marktvolumen von Staatsanleihen mit Negativ-Rendite steigt seit 2014, wie in der von der SNB gestern vorgelegten Abbildung zu sehen ist.Der gesamte Wert beläuft sich inzwischen auf rund 7'000 Mrd. USD. Das entspricht laut SNB fast 25% des globalen Marktes.In den meisten Mainstream-Medien werden einem die Ohren vollgejammert, dass die lockere Geldpolitik der Zentralbanken an der Misere schuld sei. Es ist aber empirisch nicht belegt, und politisch irreführend, zu behaupten, dass die Zentralbanken allein die Verantwortung für die Negativ-Zinsen tragen. Zur Erinnerung: Die unkonventionelle Geldpolitik (u.a. mit quantitative easing) wurde eingesetzt, um die Finanzkrise und die tiefe Inflation zu bekämpfen.Marktvolumen der Staatsanleihen mit negativer Rendite (*), Graph: Andréa Maechler, SNB, in: „Anlagepolitik in Zeiten hoher Devisenreserven“, March 31, 2016Der Zinsrückgang hat natürlich verschiedene strukturelle Ursachen wie z.B. demographische Entwicklung und ein geringeres Produktivitätswachstum.Viel schwerer wiegen aber v.a. das hohe Sparaufkommen und die schwache Investitionstätigkeit. Warum? Die Antwort liegt auf der Hand: Der harsche Sparkurs. Nicht alle können gleichzeitig durch sparen wachsen. Wer es annimmt, unterliegt dem Trugschluss der Verallgemeinerung(fallacy of composition). Spart die ganze Welt, gibt es kein globales Wachstum.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Vier Luxusresorts für anspruchsvolle Taucherinnen und Taucher

finews.ch writes Franken-Stablecoin-Vereinigung setzt Beirat ein

finews.ch writes Die stille Supermacht: Warum Indien für Investoren zunehmend relevant wird

finews.ch writes Spezielle Premiere an der Schweizer Börse

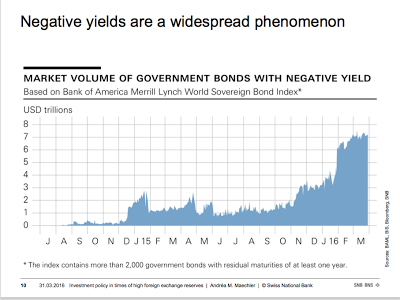

Marktvolumen von Staatsanleihen mit Negativ-Rendite steigt seit 2014, wie in der von der SNB gestern vorgelegten Abbildung zu sehen ist.

Der gesamte Wert beläuft sich inzwischen auf rund 7'000 Mrd. USD. Das entspricht laut SNB fast 25% des globalen Marktes.

In den meisten Mainstream-Medien werden einem die Ohren vollgejammert, dass die lockere Geldpolitik der Zentralbanken an der Misere schuld sei.

Es ist aber empirisch nicht belegt, und politisch irreführend, zu behaupten, dass die Zentralbanken allein die Verantwortung für die Negativ-Zinsen tragen.

Zur Erinnerung: Die unkonventionelle Geldpolitik (u.a. mit quantitative easing) wurde eingesetzt, um die Finanzkrise und die tiefe Inflation zu bekämpfen.

Marktvolumen der Staatsanleihen mit negativer Rendite (*), Graph: Andréa Maechler, SNB, in: „Anlagepolitik in Zeiten hoher Devisenreserven“, March 31, 2016

Der Zinsrückgang hat natürlich verschiedene strukturelle Ursachen wie z.B. demographische Entwicklung und ein geringeres Produktivitätswachstum.

Viel schwerer wiegen aber v.a. das hohe Sparaufkommen und die schwache Investitionstätigkeit.

Warum?

Die Antwort liegt auf der Hand: Der harsche Sparkurs.

Nicht alle können gleichzeitig durch sparen wachsen. Wer es annimmt, unterliegt dem Trugschluss der Verallgemeinerung(fallacy of composition).

Spart die ganze Welt, gibt es kein globales Wachstum.

Die Länder im Euro-Raum können ihr Haushaltsdefizit nicht beseitigen, wenn das Volkseinkommen schrumpft (Lohnmoderation). Es gibt nicht so was wie „expansive Fiskalkontraktion“.

Nicht die Investitionen der öffentlichen Hand in einer schwer angeschlagenen Wirtschaft, z.B. in Infrastruktur, Bildung und Umweltschutz sind verschwenderisch, sondern die politischen Massnahmen zum Defizitabbau ("Schwarze Null").

Ohne die Austeritätspolitik lägen die Zinsen im Euro-Raum heute höher als sonst.

(*)

Die Zahlen beziehen sich auf den Bond Index von Bank of America Merrill Lynch, der über 2'000 Staatsanleihen enthält.