Summary:

Die jüngste Entwicklung am Markt für Staatspapiere versetzt Beobachter in Verwunderung: Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist den sechsten Tag in Folge (heute nicht mitgezählt) gefallen. Das ist insofern erstaunlich, als die Fed am 16. Dezember 2015 die Zinsen angehoben hat, zum ersten Mal seit 2006.So eine „Gewinnserie“ (d.h. steigende Bond-Preise bzw. fallende Renditen) gab es zuletzt vor genau 12 Monaten, wie Bloomberg meldet.Aufgrund der zunehmenden Turbulenzen am chinesischen Aktienmarkt scheinen Marktteilnehmer nun die Nachfrage nach sichersten Vermögenswerten wieder hochzutreiben. Und prompt ist die Wahrscheinlichkeit einer weiteren Zinserhöhung in den nächsten Monaten durch die Fed von 56% auf 43% gesunken.Die Renditen entlang der Ertragskurve (yield curve) der US-Staatsanleihen (safe-haven) mit Laufzeiten von 2 bis 30 Jahren liegen heute tiefer als vor der Zinserhöhung der US-Notenbank im Dezember.Verlauf der Rendite der US Treasury Bonds mit 10 Jahren Laufzeit, Graph: BloombergAuch wenn die US-Wirtschaft sich im Vergleich zur europäischen Wirtschaft erholt, bleibt das Wachstum glanzlos, was manche Ökonomen veranlasst, über eine Idee, die Alvin Hansen im Jahr 1938 vorgetragen hatte, nachzudenken: secular stagnation.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die jüngste Entwicklung am Markt für Staatspapiere versetzt Beobachter in Verwunderung: Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist den sechsten Tag in Folge (heute nicht mitgezählt) gefallen. Das ist insofern erstaunlich, als die Fed am 16. Dezember 2015 die Zinsen angehoben hat, zum ersten Mal seit 2006.So eine „Gewinnserie“ (d.h. steigende Bond-Preise bzw. fallende Renditen) gab es zuletzt vor genau 12 Monaten, wie Bloomberg meldet.Aufgrund der zunehmenden Turbulenzen am chinesischen Aktienmarkt scheinen Marktteilnehmer nun die Nachfrage nach sichersten Vermögenswerten wieder hochzutreiben. Und prompt ist die Wahrscheinlichkeit einer weiteren Zinserhöhung in den nächsten Monaten durch die Fed von 56% auf 43% gesunken.Die Renditen entlang der Ertragskurve (yield curve) der US-Staatsanleihen (safe-haven) mit Laufzeiten von 2 bis 30 Jahren liegen heute tiefer als vor der Zinserhöhung der US-Notenbank im Dezember.Verlauf der Rendite der US Treasury Bonds mit 10 Jahren Laufzeit, Graph: BloombergAuch wenn die US-Wirtschaft sich im Vergleich zur europäischen Wirtschaft erholt, bleibt das Wachstum glanzlos, was manche Ökonomen veranlasst, über eine Idee, die Alvin Hansen im Jahr 1938 vorgetragen hatte, nachzudenken: secular stagnation.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Zinsgeschäft trübt das Ergebnis der Freiburger Kantonalbank

finews.ch writes Sonderfall Hyundai: Wachstum gegen den Trend

finews.ch writes Bank Frick erweitert Verwaltungsrat

finews.ch writes «Wir werden schon bald wieder einige wegziehen sehen»

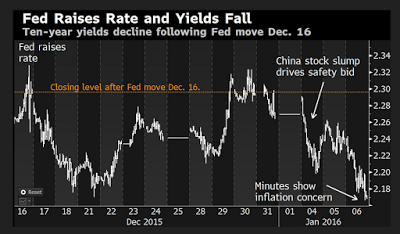

Die jüngste Entwicklung am Markt für Staatspapiere versetzt Beobachter in Verwunderung: Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist den sechsten Tag in Folge (heute nicht mitgezählt) gefallen. Das ist insofern erstaunlich, als die Fed am 16. Dezember 2015 die Zinsen angehoben hat, zum ersten Mal seit 2006.

So eine „Gewinnserie“ (d.h. steigende Bond-Preise bzw. fallende Renditen) gab es zuletzt vor genau 12 Monaten, wie Bloomberg meldet.

Aufgrund der zunehmenden Turbulenzen am chinesischen Aktienmarkt scheinen Marktteilnehmer nun die Nachfrage nach sichersten Vermögenswerten wieder hochzutreiben. Und prompt ist die Wahrscheinlichkeit einer weiteren Zinserhöhung in den nächsten Monaten durch die Fed von 56% auf 43% gesunken.

Die Renditen entlang der Ertragskurve (yield curve) der US-Staatsanleihen (safe-haven) mit Laufzeiten von 2 bis 30 Jahren liegen heute tiefer als vor der Zinserhöhung der US-Notenbank im Dezember.

Verlauf der Rendite der US Treasury Bonds mit 10 Jahren Laufzeit, Graph: Bloomberg

Auch wenn die US-Wirtschaft sich im Vergleich zur europäischen Wirtschaft erholt, bleibt das Wachstum glanzlos, was manche Ökonomen veranlasst, über eine Idee, die Alvin Hansen im Jahr 1938 vorgetragen hatte, nachzudenken: secular stagnation.

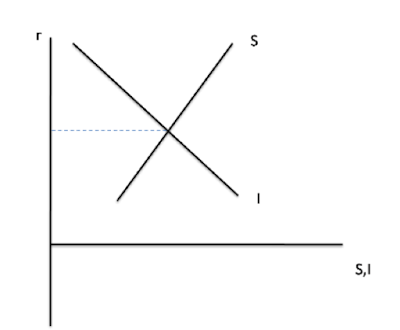

S: Ersparnisse, I: Investitionen, Graph: Mark Thoma in: CBS money watch

Wenn Ersparnisse höher sind als Investitionen, fallen die Zinsen, bis sie im gewöhnlichen Angebot-Nachfrage-Modell durch den Markt-Prozess ausgeglichen werden. Denn der Zins gilt als Preis des Geldes. Die Nullzins-Grenze (zero lower bound) schränkt aber ein, wie tief die Zinsen fallen können (dazu mehr Technisches hier).

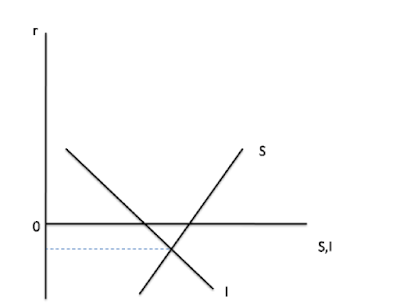

S: Ersparnisse, I: Investitionen, mit neg. Gleichgewichtszinssatz (r), Graph: Mark Thoma in: CSB money watch

In einer Rezession verschiebt sich die I-Kurve (Investitionen) nach innen (d.h nach unten). In einer schweren Rezession geht die Verschiebung sogar so weit, dass es zu einem negativen Gleichgewichtszinssatz kommt.

Wie lässt sich das Problem lösen?

Es gibt im Wesentlichen zwei Möglichkeiten, das Gleichgewicht wiederherzustellen: (1) eine Steuer auf die Ersparnisse, um die S-Kurve nach innen zu bewegen. Es kann u.U. funktionieren. Aber die Investitionen würden weiter fallen. Ein besserer Weg würde (2) die I-Kurve (Investitionen) nach aussen bewegen, und zwar durch Zinssenkungen. Die Zinsen liegen aber heute bereits auf der Null-Grenze. Es gibt dazu keinen Spielraum.

Eine weitere Lösung wäre daher, durch Steueranreize (Begünstigungen) private Investitionen anzukurbeln. Es ist aber eine harte Nuss, die zu knacken ist, private Unternehmen in einer schwer angeschlagenen Wirtschaft zu Investitionen zu animieren. Man denke an die Austeritätspolitikim Euro-Raum, die auf der gesamtwirtschaftlichen Nachfrage lastet: Verbraucher geben weniger aus, weil ihre Einkommenssituation sich verschlechtert hat. Daher verdüstert sich der Geschäftsausblick für Unternehmen. Denn weniger Nachfrage bedeutet weniger Umsatz für Unternehmen. Warum sollen sie investieren, wenn Gewinnaussichten sich verschlechtern?

Doch gibt es eine praktische Lösung, Investitionen der öffentlichen Hand zu erhöhen: Ausgaben für die Infrastruktur. Die Infrastruktur verfällt auf beiden Seiten des Atlantiks (siehe Deutschland). Der Bedarf ist also unabhängig von secular stagnation-Problem da.

Was steuerliche Anreize betrifft, lässt sich am Schluss zusammenfassen, dass man zwar die Pferde zur Tränke führen kann, aber saufen müssen sie selbst. Deswegen gilt es, das Augenmerk weiterhin auf Investitionen in die Infrastruktur durch den öffentlichen Sektor zu richten. Die Geldpolitik ist erschöpft. Fiskalpolitik ist erforderlich, zumal die Anleihemärkte auf anhaltend niedrige Zinsen hindeuten.