Summary:

Der US-Anleihemarkt sendet eine klare Botschaft: Die Fed bereitet sich darauf vor, die Zinsen demnächst zu erhöhen. Die US-Notenbank trifft sich am 16. Dezember zusammen, um über die Zinspolitik zu befinden.

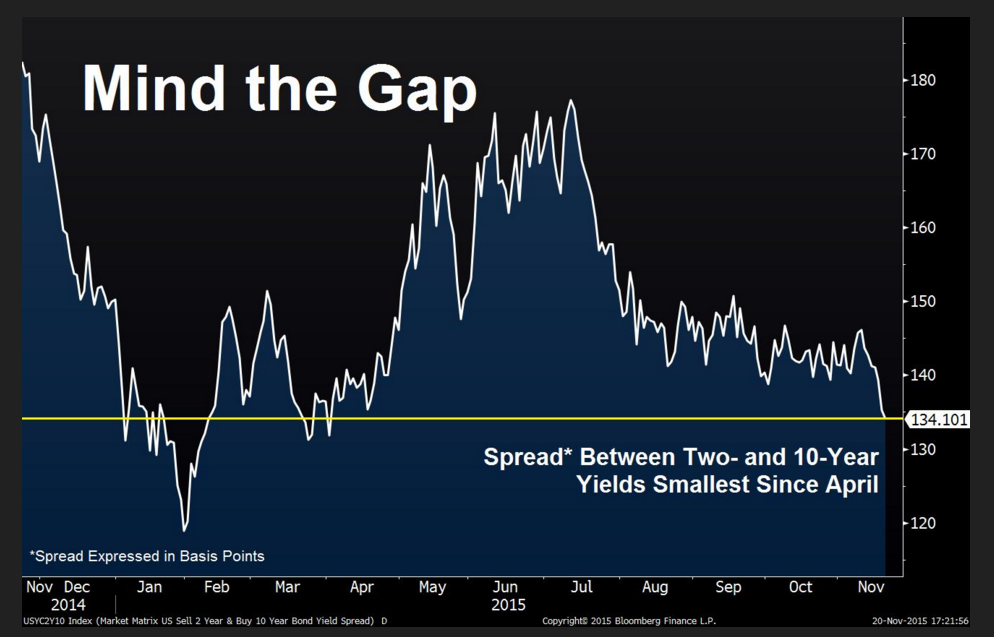

Die Rendite der amerikanischen Papiere mit zwei Jahren Laufzeit, die ja am empfindlichsten auf die Fed-Schritte reagiert, ist in den vergangenen Wochen gestiegen, sodass die Rendite-Differenz (spread) zu US-Staatsanleihen mit zehn Jahren Laufzeit auf 1,34% geschrumpft ist. Der aktuelle Wert markiert die geringste Differenz seit April.

Die flacher werdende Ertragskurve (yield curve) deutet darauf hin, dass die Trader am UST-Markt in Sachen Wachstum und Inflation "zuversichtlich" sind, dass die Fed die Geldpolitik allmählich strafft, wie Bloomberg mit der folgenden Abbildung zeigt. Rendite-Differenz zwischen der zwei- und zehn-jährigen US- Staatsanleihen, Graph: Bloomberg Die Trader schätzen laut Bloomberg die Wahrscheinlichkeit einer Zinserhöhung durch die Fed im Dezember derzeit auf 68%.

Die Fed wird bei der nächsten FOMC-Sitzung erklären, dass die „Aufgabe erfüllt“ ist, schreibt Tim Duy in seinem Blog.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Der US-Anleihemarkt sendet eine klare Botschaft: Die Fed bereitet sich darauf vor, die Zinsen demnächst zu erhöhen. Die US-Notenbank trifft sich am 16. Dezember zusammen, um über die Zinspolitik zu befinden.

Die Rendite der amerikanischen Papiere mit zwei Jahren Laufzeit, die ja am empfindlichsten auf die Fed-Schritte reagiert, ist in den vergangenen Wochen gestiegen, sodass die Rendite-Differenz (spread) zu US-Staatsanleihen mit zehn Jahren Laufzeit auf 1,34% geschrumpft ist. Der aktuelle Wert markiert die geringste Differenz seit April.

Die flacher werdende Ertragskurve (yield curve) deutet darauf hin, dass die Trader am UST-Markt in Sachen Wachstum und Inflation "zuversichtlich" sind, dass die Fed die Geldpolitik allmählich strafft, wie Bloomberg mit der folgenden Abbildung zeigt. Rendite-Differenz zwischen der zwei- und zehn-jährigen US- Staatsanleihen, Graph: Bloomberg Die Trader schätzen laut Bloomberg die Wahrscheinlichkeit einer Zinserhöhung durch die Fed im Dezember derzeit auf 68%.

Die Fed wird bei der nächsten FOMC-Sitzung erklären, dass die „Aufgabe erfüllt“ ist, schreibt Tim Duy in seinem Blog.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Wo Pensionskassen und Unternehmen nach dem Wegfall der CS der Schuh drückt

finews.ch writes AEK Bank startet mit stabilem Gewinn ins Jubiläumsjahr

finews.ch writes Lombard Odier Luxembourg erhält neuen Hauptsitz

finews.ch writes Responsability meldet neues Mandat von deutscher Familienstiftung

Der US-Anleihemarkt sendet eine klare Botschaft: Die Fed bereitet sich darauf vor, die Zinsen demnächst zu erhöhen. Die US-Notenbank trifft sich am 16. Dezember zusammen, um über die Zinspolitik zu befinden.

Die Rendite der amerikanischen Papiere mit zwei Jahren Laufzeit, die ja am empfindlichsten auf die Fed-Schritte reagiert, ist in den vergangenen Wochen gestiegen, sodass die Rendite-Differenz (spread) zu US-Staatsanleihen mit zehn Jahren Laufzeit auf 1,34% geschrumpft ist. Der aktuelle Wert markiert die geringste Differenz seit April.

Die flacher werdende Ertragskurve (yield curve) deutet darauf hin, dass die Trader am UST-Markt in Sachen Wachstum und Inflation “zuversichtlich” sind, dass die Fed die Geldpolitik allmählich strafft, wie Bloomberg mit der folgenden Abbildung zeigt.

Die Trader schätzen laut Bloomberg die Wahrscheinlichkeit einer Zinserhöhung durch die Fed im Dezember derzeit auf 68%.

Die Fed wird bei der nächsten FOMC-Sitzung erklären, dass die „Aufgabe erfüllt“ ist, schreibt Tim Duy in seinem Blog.

Sobald die US-Notenbank ihre Absichten für die späteren Zinserhöhungen klar vorgestellt hat, dürfte sie die Aufmerksamkeit auf die Frage der Normalisierung der Bilanz richten, so der an der Oregon University lehrende Wirtschaftsprofessor.

Duy rechnet mit einer Zinsstraffung um insgesamt 100 Basispunkte (d.h. 1%) zwischen heute und Dezember 2016, das heisst mit 25 Basispunkten pro Sitzung.

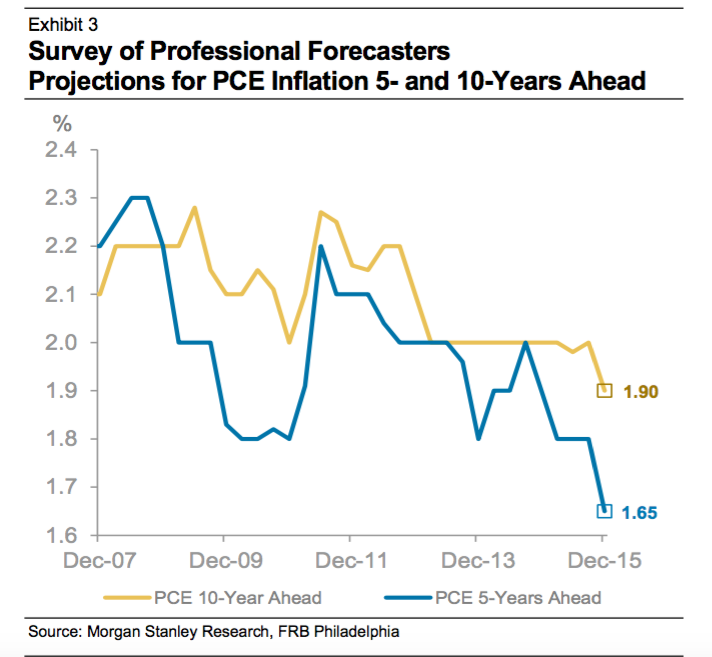

PS: Nicht vergessen werden darf in diesem Zusammenhang, dass die US-Inflation seit 2012 unter dem Zielwert von 2% der Fed läuft. Das heisst, dass die Fed das eigene Inflationsziel unterbietet.

Der Inflation Breakeven-Satz (5 Jahre) ist zuletzt um 10 Basispunkte auf 1,31% gestiegen. Der implizierte 5y5y Forward Satz hat auch zuletzt (um 6 Basispunkte) auf 1,89% zugelegt.

Die sog. Survey of Professional Forecasters (SPF) für die PCE Inflation hat hingegen im vierten Quartal 2015 einen neuen Tiefststand erreicht und die Prognose für 10 Jahre im voraus ist zum ersten Mal unter den Zielwert der Fed gefallen (die gelbe Kurve).