Summary:

Die US-Notenbank hat am 16. Dezember die Zinsen erhöht. Das ist damit der erste Zinsanstieg seit 2006. Doch am ersten Lift-off scheiden sich die Geister.

Larry Summers zum Beispiel fasst in seinem Blog vier Punkte zusammen, um zu zeigen, warum die Fed mit der Zinserhöhung falsch liegt.

(1) Die Fed unterstellt eine viel grössere Chance, dass wir das 2%-Inflationsziel erreichen als die meisten verfügbaren Daten nahelegen.

Inflation Swaps deuten nämlich eine Inflation von nur 1% in den nächsten drei Jahren, 1,2% in den nächsten fünf Jahren und 1,5% in den nächsten zehn Jahren an. Inflationserwartungen, die auf Umfragen basieren, steigen nicht; sie fallen.

(2) Die Fed scheint das 2%-Inflationszielirrtümlich als eine Obergrenze (Deckelung) zu betrachten, nicht als Zielwert.

Es wäre nicht unvernünftig, zu argumentieren, dass es nicht unangemessen wäre, nach Jahren der unter dem Zielwert verlaufenden Inflation, eine Zeit lang eine Inflationsrate über dem Zielwert zu haben, so Summers. Angesichts der beobachteten Kosten der Deflation lässt sich festhalten, dass die Kosten der Unterbietung des Zielwertes die Kosten der Überbietung des Zielwertes übersteigen.

(3) Die Fed geht davon aus, dass sie durch die Erhöhung der Zinsen mehr Spielraum gewinnt.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes SIX liefert den Direktzugang nach Griechenland

investrends.ch writes Rekordströme in europäische Aktien – SMI und Dax auf Rekordjagd

investrends.ch writes Allreal: Ex-Helvetia-Chef Philipp Gmür soll neuer VRP werden

investrends.ch writes LLB hält Gewinn 2025 trotz Übernahmekosten stabil

Die US-Notenbank hat am 16. Dezember die Zinsen erhöht. Das ist damit der erste Zinsanstieg seit 2006. Doch am ersten Lift-off scheiden sich die Geister.

Larry Summers zum Beispiel fasst in seinem Blog vier Punkte zusammen, um zu zeigen, warum die Fed mit der Zinserhöhung falsch liegt.

(1) Die Fed unterstellt eine viel grössere Chance, dass wir das 2%-Inflationsziel erreichen als die meisten verfügbaren Daten nahelegen.

Inflation Swaps deuten nämlich eine Inflation von nur 1% in den nächsten drei Jahren, 1,2% in den nächsten fünf Jahren und 1,5% in den nächsten zehn Jahren an. Inflationserwartungen, die auf Umfragen basieren, steigen nicht; sie fallen.

(2) Die Fed scheint das 2%-Inflationszielirrtümlich als eine Obergrenze (Deckelung) zu betrachten, nicht als Zielwert.

Es wäre nicht unvernünftig, zu argumentieren, dass es nicht unangemessen wäre, nach Jahren der unter dem Zielwert verlaufenden Inflation, eine Zeit lang eine Inflationsrate über dem Zielwert zu haben, so Summers. Angesichts der beobachteten Kosten der Deflation lässt sich festhalten, dass die Kosten der Unterbietung des Zielwertes die Kosten der Überbietung des Zielwertes übersteigen.

(3) Die Fed geht davon aus, dass sie durch die Erhöhung der Zinsen mehr Spielraum gewinnt. Wenn die Fed die Zinsen erhöht, um später über einen Spielraum zur Zinssenkung zu verfügen, ist es etwa so, wie wenn ich heute bewusst verhungern würde, um später das Vergnügen der Linderung meines Hungerschmerzes zu geniessen.

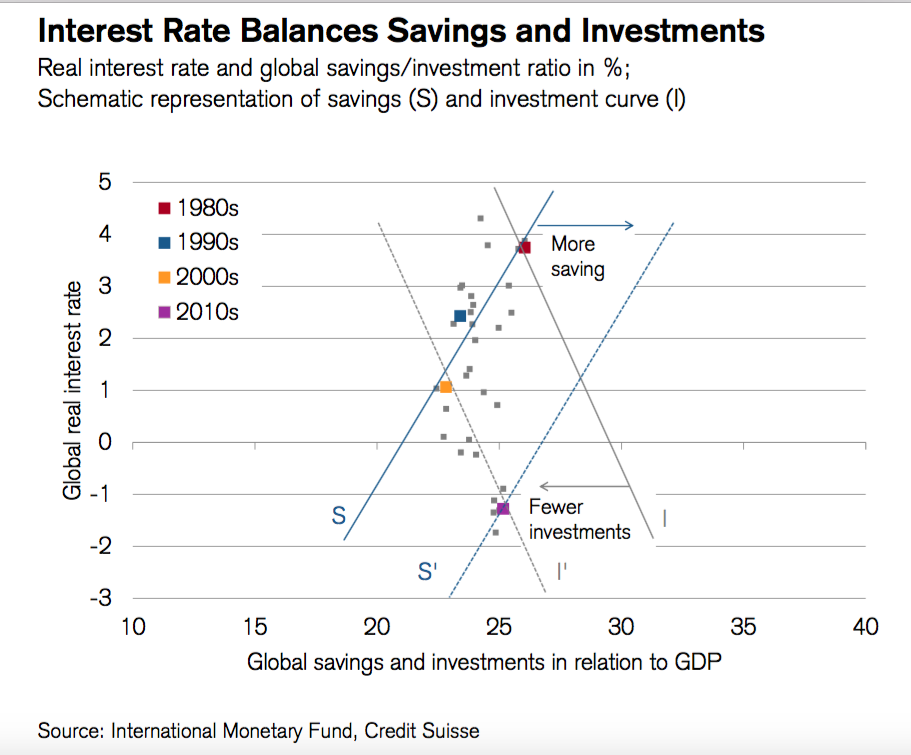

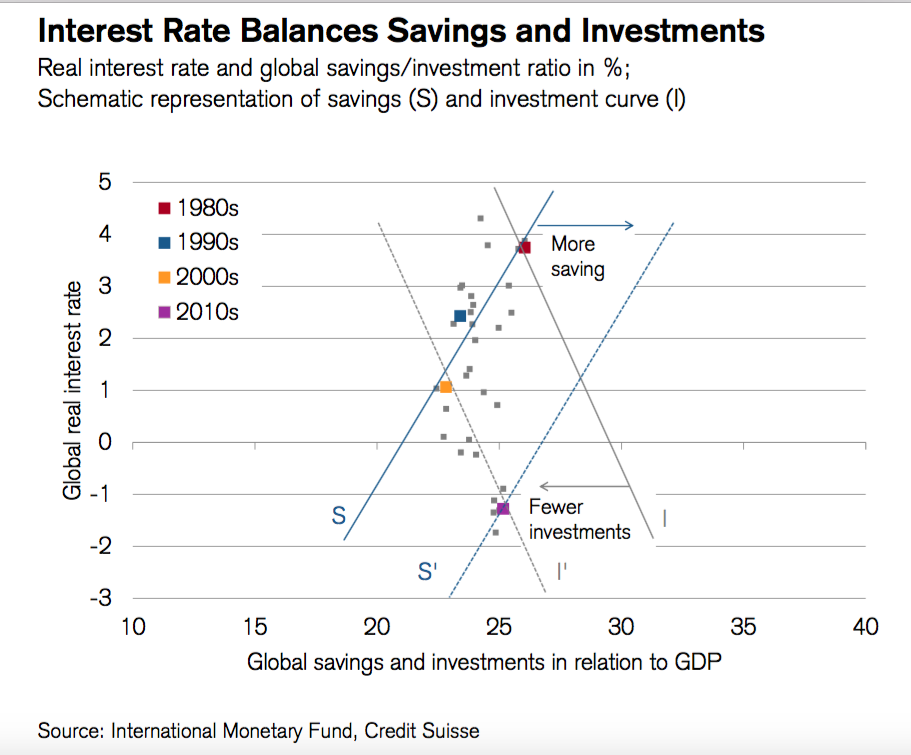

Zins, Ersparnisse und Investitionen, Graph: Credit Suisse, Research Die Abbildung unterstreicht die von Summers vertretene Hypothese von secular stagnation: die „IS-Kurve verschiebt sich nach unten zurück, sodass auch der Realzins, der mit Vollbeschäftigung im Einklang steht, fällt“. Danach bestätigt das schwache Wirtschaftswachstum trotz der niedrigen Realzinsen die Idee der säkularen Stagnation.

(4) Die Fed unterschätzt allem Anschein nach secular stagnation. Und sie überschätzt damit den neutralen Zinssatz, so der an der Harvard University forschende Wirtschaftsprofessor weiter.

Warum macht die Fed aber die Fehler, wenn sie tatsächlich Fehler sind?

Nicht, dass die Entscheidungsträger im geldpolitischen Ausschuss der Fed gedankenlos oder nicht aufgeschlossen oder in Sachen Wirtschaftswachstum und Beschäftigung sorglos sind, sondern dass sie sich in Bezug auf die bestehenden Wirtschaftsmodelle und Denkweisen übermässig engagieren: Es ist die wirtschaftspolitische Orthodoxie.

Und es bedarf laut Summers einer Katastrophe, um die Orthodoxie zu zerbrechen.

Fazit: Fed’s Arbeit wäre eigentlich viel einfacher, wenn die Fiskalpolitik unterstützend mitwirken würde, wie Mark Thoma den Nagel auf den Kopf trifft.