Summary:

Der Absturz der Rendite der Staatsanleihen setzt sich unerbittlich fort. Nach der Schweiz und Japan werfen nun auch Deutschlands Obligationen mit 10 Jahren Laufzeit eine Negativrendite ab.In der Schweiz ist gestern auch die Rendite der 30-jährigen Staatsanleihen erstmals unter null gefallen. Damit rentiert fast der gesamte Markt für schweizerische Staatsanleihen negativ.Und auch in den USA fallen die Renditen: Die Rendite der US-Treasuries mit 30 Jahren Laufzeit ist inzwischen auf den niedrigsten Wert seit Februar 2015 gesunken: 2,40%.Warum fallen aber die Renditen? Zunächst einmal gilt es festzuhalten, dass die Negativ-Renditen nicht das Problem sind, sondern ein Symptom. Die Renditen fallen zumindest seit 2008, wenn nicht noch länger. Die Zentralbanken sind daher nicht die primäre Ursache dafür. Die Notenbanker verweisen hierbei (z.B. zuletzt die EZB) auf den Rückgang des sog. neutralen Zinses (natural real interest rate). Das ist der Zinssatz, wo die Wirtschaft das Wachstumspotential so verwendet, dass es Vollbeschäftigung gibt und die Preisstabilität gewährleistet ist.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Der Absturz der Rendite der Staatsanleihen setzt sich unerbittlich fort. Nach der Schweiz und Japan werfen nun auch Deutschlands Obligationen mit 10 Jahren Laufzeit eine Negativrendite ab.In der Schweiz ist gestern auch die Rendite der 30-jährigen Staatsanleihen erstmals unter null gefallen. Damit rentiert fast der gesamte Markt für schweizerische Staatsanleihen negativ.Und auch in den USA fallen die Renditen: Die Rendite der US-Treasuries mit 30 Jahren Laufzeit ist inzwischen auf den niedrigsten Wert seit Februar 2015 gesunken: 2,40%.Warum fallen aber die Renditen? Zunächst einmal gilt es festzuhalten, dass die Negativ-Renditen nicht das Problem sind, sondern ein Symptom. Die Renditen fallen zumindest seit 2008, wenn nicht noch länger. Die Zentralbanken sind daher nicht die primäre Ursache dafür. Die Notenbanker verweisen hierbei (z.B. zuletzt die EZB) auf den Rückgang des sog. neutralen Zinses (natural real interest rate). Das ist der Zinssatz, wo die Wirtschaft das Wachstumspotential so verwendet, dass es Vollbeschäftigung gibt und die Preisstabilität gewährleistet ist.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Geplante Regulierung für Zürcher Bankenverband unverhältnismässig

finews.ch writes Der meist unterschätzte Erfolgsfaktor

finews.ch writes Ras Al Khaimah: Hotel-Boom dank Spiellizenz

finews.ch writes US-Banklizenz: UBS nimmt erste Hürde

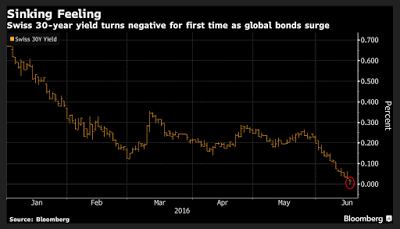

Der Absturz der Rendite der Staatsanleihen setzt sich unerbittlich fort. Nach der Schweiz und Japan werfen nun auch Deutschlands Obligationen mit 10 Jahren Laufzeit eine Negativrendite ab.

In der Schweiz ist gestern auch die Rendite der 30-jährigen Staatsanleihen erstmals unter null gefallen. Damit rentiert fast der gesamte Markt für schweizerische Staatsanleihen negativ.

Und auch in den USA fallen die Renditen: Die Rendite der US-Treasuries mit 30 Jahren Laufzeit ist inzwischen auf den niedrigsten Wert seit Februar 2015 gesunken: 2,40%.

Warum fallen aber die Renditen? Zunächst einmal gilt es festzuhalten, dass die Negativ-Renditen nicht das Problem sind, sondern ein Symptom. Die Renditen fallen zumindest seit 2008, wenn nicht noch länger. Die Zentralbanken sind daher nicht die primäre Ursache dafür.

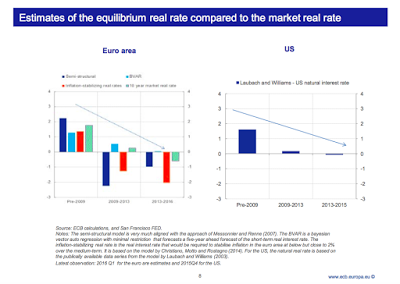

Die Notenbanker verweisen hierbei (z.B. zuletzt die EZB) auf den Rückgang des sog. neutralen Zinses (natural real interest rate). Das ist der Zinssatz, wo die Wirtschaft das Wachstumspotential so verwendet, dass es Vollbeschäftigung gibt und die Preisstabilität gewährleistet ist.

Die Rendite der Schweizer Staatsanleihen mit 30 Jahren Laufzeit ist gestern unter null gefallen und damit erstmals in der Geschichte negativ, Graph: Bloomberg

Angesichts des fallenden realen Gleichgewichtszinssatzes versuchen die Notenbanken via Akkommodation der Geldpolitik, das Zinsniveau mit der wirtschaftlichen Entwicklung wieder in Einklang zu bringen.

Hinter den Niedrig-Renditen liegen aber auch andere, tiefere globale Faktoren wie z.B. die viel genannte savings glut (Ersparnissschwemme) und die fehlenden Investitionen (Investitionslücke).

Auch die Rolle der Austerität (fiscal austerity) darf dabei nicht vergessen werden: Ohne Zweifel verstärkt die Besessenheit von Abbau der öffentlichen Schulden den Druck auf den neutralen Zinssatz. Wenn z.B. wie im Euro-Raum die privaten Verbraucher sich mit Ausgaben zurückhalten, Unternehmen nicht investieren und auch die öffentliche Hand die Ausgaben kürzt, woher soll das Wachstum kommen?

Wenn die Löhne gedrückt werden, schwächt sich das Einkommen und die Nachfrage nimmt ab. Die Unternehmen sehen sich aufgrund der sich verschlechternden Umsatzaussichten gezwungen, die Investitionstätigkeit zurückzufahren. Und so weiter.

Zudem erstaunt es nicht, dass auch animal spirits an den globalen Finanzmärkten vor diesem Hintergrund angeschlagen bleiben, und Investoren deswegen in Scharen in die sicheren und liquiden Staatspapiere flüchten.

Die Rendite der deutschen Staatspapiere, Graph: Bloomberg

Die Zinsen sind niedrig, weil die Inflation zu niedrig ist. Die Ursachen der Negativ-Zinsen liegen daher nicht in der Geldpolitik, sondern in der neo-klassisch geprägten Wirtschaftskonzeption, die in einer Depression auf die Massnahmen auf der Angebotsseite (Strukturreformen) setzt, statt die Nachfrage anzuregen.

Der neutrale Zinssatz für den Euro-Raum und die US-Wirtschaft im Vergleich, Graph: Vitor Constancio, EZB