Summary:

Der Wert der Staatsanleihen, die mit einer Negativ-Rendite gehandelt werden, ist inzwischen die 10'000 Mrd. USD-Marke überstiegen.Das ist eine „Supernova“, die eines Tages explodieren wird, warnt Bill Gross von Janus Capital, wie FT aus London meldet.Laut dem Bank of America Merrill Lynch Index ist die durchschnittliche Rendite im globalen Markt für Staatsanleihen auf einen neuen Rekordwert gesunken: 0.67%. Gross tritt damit einem Chor von prominenten Investoren (wie z.B. Jeffrey Gundlach, Larry Fink) bei, die eine Tirade loslassen, wie schlimm die Negativ-Zinsen für die Finanzmärkte und Volkswirtschaften mit „potenziell gefährlichen Folgen“ sind.Es ist natürlich viel self-promotion dabei, wenn international namhafte Anleger sich über „Markt-Verzerrungen“ aufregen.Narayana Kocherlakota, der ehemalige Fed-Präsidenten von Minneapolis erklärt in einem lesenswerten Artikel in BloombergView sachlich, warum Zinsen unter Null nichts Besonderes sind. Kocherlakota verweist u.a. auf eine neulich von Brookings Institution in Washington organisierte Konferenz mit interessanten Teilnehmern.Die Rendite der Schweizer Staatsanleihen mit 20 Jahren Laufzeit: -0.05%, Graph: UBSDie politischen Entscheidungsträger und Ökonomen, die die Niedrigzinsen beanstanden, legen i.d.R. Haushaltskonsolidierung nahe.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Der Wert der Staatsanleihen, die mit einer Negativ-Rendite gehandelt werden, ist inzwischen die 10'000 Mrd. USD-Marke überstiegen.Das ist eine „Supernova“, die eines Tages explodieren wird, warnt Bill Gross von Janus Capital, wie FT aus London meldet.Laut dem Bank of America Merrill Lynch Index ist die durchschnittliche Rendite im globalen Markt für Staatsanleihen auf einen neuen Rekordwert gesunken: 0.67%. Gross tritt damit einem Chor von prominenten Investoren (wie z.B. Jeffrey Gundlach, Larry Fink) bei, die eine Tirade loslassen, wie schlimm die Negativ-Zinsen für die Finanzmärkte und Volkswirtschaften mit „potenziell gefährlichen Folgen“ sind.Es ist natürlich viel self-promotion dabei, wenn international namhafte Anleger sich über „Markt-Verzerrungen“ aufregen.Narayana Kocherlakota, der ehemalige Fed-Präsidenten von Minneapolis erklärt in einem lesenswerten Artikel in BloombergView sachlich, warum Zinsen unter Null nichts Besonderes sind. Kocherlakota verweist u.a. auf eine neulich von Brookings Institution in Washington organisierte Konferenz mit interessanten Teilnehmern.Die Rendite der Schweizer Staatsanleihen mit 20 Jahren Laufzeit: -0.05%, Graph: UBSDie politischen Entscheidungsträger und Ökonomen, die die Niedrigzinsen beanstanden, legen i.d.R. Haushaltskonsolidierung nahe.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes DZ Privatbank Schweiz: Die Überflieger vom Seefeld

finews.ch writes Rudi Bindella Jr: «Lebe täglich die Leidenschaft aus für italienisches Essen und Wein»

finews.ch writes AllianzGI spielt die Karte Schweiz

finews.ch writes Wyden-Gründer gibt Leitung in neue Hände

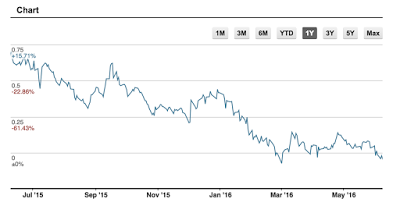

Der Wert der Staatsanleihen, die mit einer Negativ-Rendite gehandelt werden, ist inzwischen die 10'000 Mrd. USD-Marke überstiegen.

Das ist eine „Supernova“, die eines Tages explodieren wird, warnt Bill Gross von Janus Capital, wie FT aus London meldet.

Laut dem Bank of America Merrill Lynch Index ist die durchschnittliche Rendite im globalen Markt für Staatsanleihen auf einen neuen Rekordwert gesunken: 0.67%.

Gross tritt damit einem Chor von prominenten Investoren (wie z.B. Jeffrey Gundlach, Larry Fink) bei, die eine Tirade loslassen, wie schlimm die Negativ-Zinsen für die Finanzmärkte und Volkswirtschaften mit „potenziell gefährlichen Folgen“ sind.

Es ist natürlich viel self-promotion dabei, wenn international namhafte Anleger sich über „Markt-Verzerrungen“ aufregen.

Narayana Kocherlakota, der ehemalige Fed-Präsidenten von Minneapolis erklärt in einem lesenswerten Artikel in BloombergView sachlich, warum Zinsen unter Null nichts Besonderes sind.

Kocherlakota verweist u.a. auf eine neulich von Brookings Institution in Washington organisierte Konferenz mit interessanten Teilnehmern.

Die politischen Entscheidungsträger und Ökonomen, die die Niedrigzinsen beanstanden, legen i.d.R. Haushaltskonsolidierung nahe. Mehr Ersparnisse der privaten Haushalte bedeuten aber unmittelbar weniger Nachfrage für Unternehmen. Sparen fördert das Investieren nicht, wie Heiner Flassbeck heute in seinem Blog erneut ausführlich darlegt.

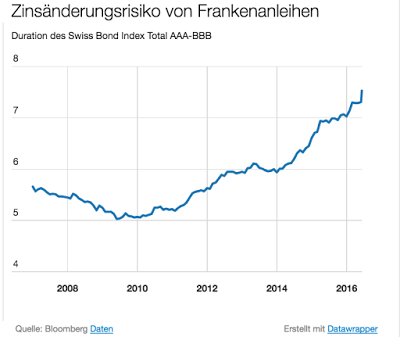

Ein Problem im Hinblick auf die Anleihen ist jedoch die gestiegene Duration, die zeigt, wie stark der Preis einer Anleihe auf eine Zinsänderung reagiert.

Wenn die Zinsen z.B. in der Schweiz um 1% steigen würden, käme es zu einem Verlust von 5% für die Anleihe-Besitzer, weil die Duration unterdessen 5 beträgt. Je höher die Duration ist, desto grösser ist das Zinsänderungsrisiko.

Die gestiegene Duration der Schweizer Staatsanleihen, Graph: FuW