Summary:

Die deutschen Banken bauen Kredit-Risiken (Forderungen minus Verbindlichkeiten) im Euro-Raum weiter ab.Die sog. Finanzierungslücke (funding gap) der deutschen Banken in Südeuropa ist von einem Spitzenwert von ca. 513 Mrd. EUR im Jahr 2009 auf rund 186 Mrd. EUR per heute geschrumpft.Die sog. Finanzierungslücke der deutschen Banken an der EU-Peripherie, Graph: Morgan StanleyVor diesem Hintergrund entpuppen sich die künstlich aufgebauschten Klagen über Target-II-Salden ziemlich abartig. Weil, wenn die Banken die Kreditvergabe einschränken, die Empfänger gezwungen werden, sich über die jeweilige Zentralbank (via EZB) im Euro-Raum zu finanzieren. Target-II-Salden im Euro-Raum, Graph: Morgan StanleyEin Grossteil der Target-II-Salden entsteht dadurch, dass die Banken an der EU-Peripherie darauf angewiesen werden, sich das Geld von der EZB zu leihen.Kreditvergabe der Banken innerhalb und ausserhalb der Eurozone, Graph: Morgan Stanley Die grenzüberschreitende Kreditvergabe in der Eurozone hat sich seit dem Mai 2015 beschleunigt: -10.5%Y Jan 2016 und -9%Y im Dezember 2015.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die deutschen Banken bauen Kredit-Risiken (Forderungen minus Verbindlichkeiten) im Euro-Raum weiter ab.Die sog. Finanzierungslücke (funding gap) der deutschen Banken in Südeuropa ist von einem Spitzenwert von ca. 513 Mrd. EUR im Jahr 2009 auf rund 186 Mrd. EUR per heute geschrumpft.Die sog. Finanzierungslücke der deutschen Banken an der EU-Peripherie, Graph: Morgan StanleyVor diesem Hintergrund entpuppen sich die künstlich aufgebauschten Klagen über Target-II-Salden ziemlich abartig. Weil, wenn die Banken die Kreditvergabe einschränken, die Empfänger gezwungen werden, sich über die jeweilige Zentralbank (via EZB) im Euro-Raum zu finanzieren. Target-II-Salden im Euro-Raum, Graph: Morgan StanleyEin Grossteil der Target-II-Salden entsteht dadurch, dass die Banken an der EU-Peripherie darauf angewiesen werden, sich das Geld von der EZB zu leihen.Kreditvergabe der Banken innerhalb und ausserhalb der Eurozone, Graph: Morgan Stanley Die grenzüberschreitende Kreditvergabe in der Eurozone hat sich seit dem Mai 2015 beschleunigt: -10.5%Y Jan 2016 und -9%Y im Dezember 2015.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Risk-Report: Machtpolitik laut WEF-Studie grösste Gefahr für die Weltwirtschaft

investrends.ch writes Allianz-Risikobarometer: Cyberkriminalität und KI als grösste Gefahren für Unternehmen

investrends.ch writes Indosuez verstärkt Führung in Dubai mit neuem Doppelmandat

investrends.ch writes Julius Bär baut Geschäftsleitung um: Neuer COO kommt von HSBC, Kommunikationschefin von der CS

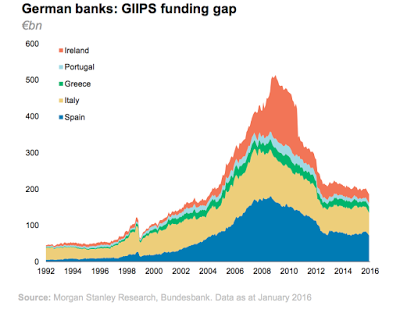

Die deutschen Banken bauen Kredit-Risiken (Forderungen minus Verbindlichkeiten) im Euro-Raum weiter ab.

Die sog. Finanzierungslücke (funding gap) der deutschen Banken in Südeuropa ist von einem Spitzenwert von ca. 513 Mrd. EUR im Jahr 2009 auf rund 186 Mrd. EUR per heute geschrumpft.

Die sog. Finanzierungslücke der deutschen Banken an der EU-Peripherie, Graph: Morgan Stanley

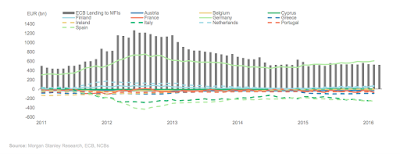

Vor diesem Hintergrund entpuppen sich die künstlich aufgebauschten Klagen über Target-II-Salden ziemlich abartig. Weil, wenn die Banken die Kreditvergabe einschränken, die Empfänger gezwungen werden, sich über die jeweilige Zentralbank (via EZB) im Euro-Raum zu finanzieren.

Target-II-Salden im Euro-Raum, Graph: Morgan Stanley

Ein Grossteil der Target-II-Salden entsteht dadurch, dass die Banken an der EU-Peripherie darauf angewiesen werden, sich das Geld von der EZB zu leihen.

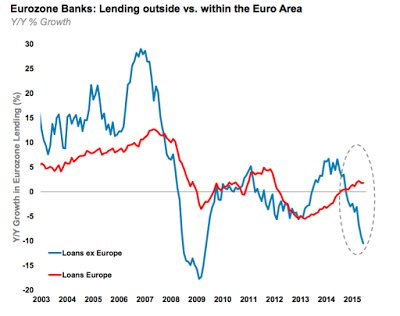

Kreditvergabe der Banken innerhalb und ausserhalb der Eurozone, Graph: Morgan Stanley

Die grenzüberschreitende Kreditvergabe in der Eurozone hat sich seit dem Mai 2015 beschleunigt: -10.5%Y Jan 2016 und -9%Y im Dezember 2015.