Why isn’t the economy responding to rate increases (yet)?Dies ist eine erstaunliche Abbildung von TS-Lombard, dem Beratungsunternehmen für makroökonomische Prognosen mit Hauptsitz in London.Was wir sehen ist, dass die Inflation dort, wo das Wachstum schwach ist, relativ hoch notiert. Und die Inflation markiert dort, wo das Wachstum hoch ist, eine eher relativ moderate Entwicklung.Der Ausbruch der ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Anleihenmarkt 2026: Zwischen Zinswende und Selektivität

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

finews.ch writes Nidwaldner KB findet neuen CEO bei der Baloise Bank

Why isn’t the economy responding to rate increases (yet)?

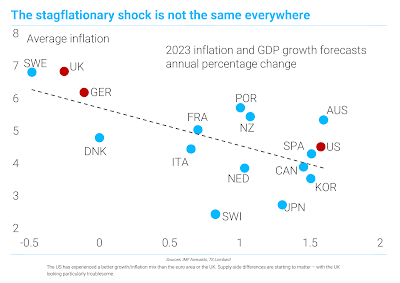

Dies ist eine erstaunliche Abbildung von TS-Lombard, dem Beratungsunternehmen für makroökonomische Prognosen mit Hauptsitz in London.

Was wir sehen ist, dass die Inflation dort, wo das Wachstum schwach ist, relativ hoch notiert.

Und die Inflation markiert dort, wo das Wachstum hoch ist, eine eher relativ moderate Entwicklung.

Der Ausbruch der Corona-Virus-Pandemie im Dezember 2019 hat ohne Zweifel einen schweren weltweiten Wirtschaftsabschwung ausgelöst, der in vielen Ländern zu Rezessionen führte.

Lockdown-Maßnahmen und Beschränkungen für Unternehmen trugen zu einer verringerten Wirtschaftstätigkeit, Unterbrechungen der Lieferkette und einem Rückgang der Verbraucherausgaben bei.

Vor diesem Hintergrund gingen sogar manche Marktbeobachter rasch dazu über, hemmungslos das Gespenst der 1970er Jahre zurückzuholen.

In der Tat erweckt die ungewöhnliche Konstellation den Eindruck, als ob eine «Stagflation» vorläge. Das heisst ein Konjunkturzyklus, der durch langsames Wachstum und eine hohe Arbeitslosenquote bei gleichzeitiger Inflation gekennzeichnet ist.

|

Der stagflationäre Schock ist nicht überall gleich, Graph: TS-Lombard, July 08, 2023 |

Im Allgemeinen sind die Voraussetzungen für eine Stagflation gegeben, wenn ein Angebotsschock eintritt. Dabei handelt es sich um ein unerwartetes Ereignis, wie z.B. eine Unterbrechung der Ölversorgung oder eine Verknappung von wichtigen Teilen («supply-chain») für das verarbeitende Gewerbe.

Ein solcher Schock trat zuletzt während der COVID-19-Pandemie mit einer Unterbrechung des Flusses von Halbleitern auf, die die Produktion von Laptops bis hin zu Autos und Haushaltsgeräten verlangsamte.

|

| Eine sich verschärfende Rezession hält die EZB offensichtlich nicht davon ab, das Leben in der Euro Zone (weiter) in Bedrängnis zu bringen, Graph: Ambrose Evans-Pritchard, The Telegraph, July 07, 2023 |

So wie die Ölkrise in den 1970er Jahren die Weltwirtschaft erschütterte, so hat der Doppelschlag von Pandemie und Russlands Krieg in der Ukraine die Versorgung mit Waren und Dienstleistungen in der ganzen Welt unter einen noch nie dagewesenen Druck gesetzt.

Die führenden Notenbanken, sowohl die Fed als auch die EZB haben aber zwar von Anfang an keine Gelegenheit ausgelassen, zu betonen, warum die Inflation derzeit ein vorübergehendes («transitory») Phänomen ist.

Aber dieses Narrative wurde aufgrund der überraschenden Rigidität des Preisschubs im Verlauf der Zeit ad acta gelegt.

|

| Zinserhöhungen können dieses Problem nicht lösen: Die "Lücke zwischen Arbeitsplätzen und Erwerbstätigen", d. h. die Summe der offenen Stellen und der Erwerbstätigen abzüglich der Zahl der Erwerbspersonen, ist so groß wie nie zuvor, Graph: FT, July 09, 2023 |

Doch die Mehrzahl der professionellen Ökonomen war sich allem Anschein nach einig, dass es sich dabei um ein einmaliges Ereignis handelte, und nicht um den Start einer langanhaltenden Lohn-Preis-Spirale, zumal die jüngste Entwicklung der Reallöhne (katastrophal negativ) darauf hindeutete, dass die Verhandlungsmacht der Arbeitnehmer nicht stark ist.

Es ist zudem wichtig, sich vor Augen zu halten, dass die Löhne heute nicht mehr wie in den 1970er Jahren an die Inflation gebunden sind und der Stagflationsschock von 2022 wirklich global ist, mit divergierenden Wachstums- und Inflationserwartungen in den meisten Ländern und vielen verschiedenen Faktoren, die den Trend auf synchrone Weise verschärfen.

|

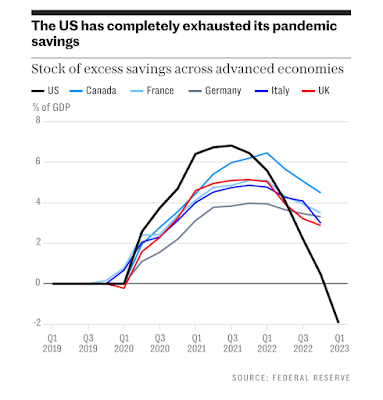

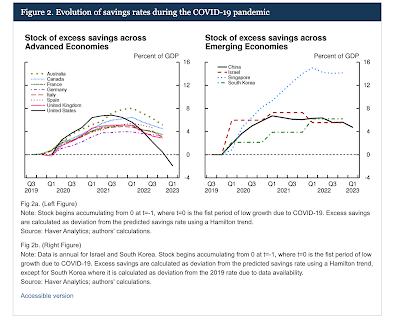

| Entwicklung der Sparquote während der COVID19-Pandemie, Graph: Fed, June 23, 2023 |

Angesichts der Tatsache, dass eine Korrelation keinen Kausalzusammenhang impliziert, könnte es eine dritte, «verborgene» Variable geben, die die im Chart aufgezeigte Beziehung stärker erscheinen lässt, als sie u.U. ist:

Eine gewinnmargengesteuerte Inflation («profit-margin-led inflation»).

Wenn der Anstieg der Zinssätze das Wachstum dämpft, sind Unternehmen mit Markt-Macht im Allgemeinen nicht abgeneigt, dem Mangel an Nachfrage (Absatz) mit Preiserhöhungen zu begegnen.

Zumal der jüngste Preisanstieg nicht wirklich auf eine überschüssige Gesamtnachfrage zurückzuführen ist.

Es ist daher denkbar ungeschickt, eine angebotsseitige Inflation durch eine restriktive Geldpolitik («monetary austerity») zu bekämpfen.

Da die Eurozone sich in einer Kreditklemme befindet und einer sich vertiefenden Rezession (per Definition) verharrt, vertritt Ambrose Evans-Pritchard im The Telegraph die Ansicht, dass die EZB es mit dem Abschwung übertreibt.

|

| Der Großteil des jüngsten Beschäftigungswachstums in Deutschland und Spanien entfällt auf den öffentlichen Sektor, Graph: FT, July 08, 2023 |

Sollen wir davon ausgehen, dass dieselben Zentralbanker, die vor 30 Monaten den Inflationssturm nicht kommen sahen, weil ihre DSGE-Modelle falsch waren, auf dem Weg nach unten die richtige therapeutische Dosis mit denselben fehlerhaften Modellen verabreichen werden, die sich stark auf das sehr dünne Schilfrohr der Inflationserwartungen stützen?

Auch Heiner Flassbeck & Friederike Spiecker schreiben, dass die EZB nun Gefahr läuft, mit ihrer Straffungspolitik über das Ziel hinauszuschießen. Es besteht de facto ein hohes Risiko, dass die wirtschaftliche Schwäche, mit der Europa seit mehr als zehn Jahren zu ringen hat, sich erneut verlängern wird.

Die Fed selbst hat gerade Research-Daten veröffentlicht, aus denen hervorgeht, dass überschüssige Ersparnisse in den USA viel schneller ausgegeben wurden als in anderen OECD-Ländern, was zum Teil erklärt, warum die US-Wirtschaft auf Steroiden läuft.

Der Punkt ist, dass ein negativer Reallohnanstieg das Einkommen von den Verbrauchern auf die Unternehmen überträgt; steigende Unternehmensgewinne signalisieren, dass die Ära durch gewinnorientierte Inflation gekennzeichnet war.

|

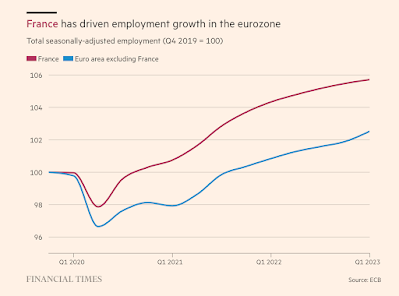

| Frankreich hat das Beschäftigungswachstum in der Eurozone vorangetrieben, Graph: FT, July 08, 2023 |

Die angebotsgetriebene (Energie-)Inflation wird inzwischen disinflationär, während die aktuelle Inflationswelle nach wie vor gewinnmargengetrieben ist.

Die EZB erklärt die Diskrepanz (*) zwischen Beschäftigung und Wachstum so, dass ein Großteil der neuen Arbeitsplätze im öffentlichen Sektor geschaffen wurde, wo die Arbeitszeiten tendenziell kürzer sind, und im Dienstleistungssektor, wo die Produktivität tendenziell niedriger ist als in der Industrie.

Dies gilt vor allem für Deutschland und Spanien, wo ein sprunghafter Anstieg der Einstellungen im Gesundheits- und Bildungswesen die schleppende Nachfrage des privaten Sektors ausgeglichen hat.

Nicolas Goetzmann, Leiter der Forschungsabteilung des Pariser Vermögensverwalters Financière de la Cité, sagt dazu, dass die Rekordbeschäftigung den Eindruck von Stärke erwecke, aber große Unterschiede zwischen den großen Volkswirtschaften des Blocks verschleiere.

|

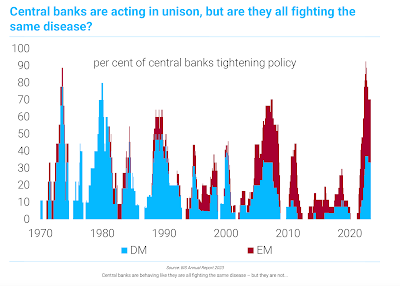

| Die Zentralbanken handeln gemeinsam, aber bekämpfen sie alle die gleiche Störung? Der Prozentsatz der Zentralbanken, die ihre Geldpolitik straffen, Graph: TS-Lombard, July 08, 2023 |

Außerhalb des öffentlichen Sektors sei die Beschäftigung in Deutschland zurückgegangen, sagt er. Der Beschäftigungszuwachs im privaten Sektor wurde von Frankreich vorangetrieben, was vor allem auf einen Anstieg der durch staatliche Subventionen geförderten Ausbildungsplätze zurückzuführen ist.

Es ist beängstigend, dass die EZB so hart gegen die Inlandsnachfrage kämpft, um einen Arbeitsmarkt zu brechen, der zum ersten Mal seit 40 Jahren wieder ein wenig besser wird.

Fazit: Die Zentralbanker müssen die ähnlich naive Sichtweise der (Geldtheorie) korrigieren und zu einer Politik zurückkehren, die alles tut, um eine tiefe Rezession und Arbeitslosigkeit zu verhindern.

Der Transmissions-Mechanismus der Geldpolitik braucht Zeit (12 bis 18 Monate), und die Verzögerung des Wachstums durch verzögerte Zinserhöhungen der Fed im kommenden Jahr wird erheblich sein.

Denn unabhängig von der Entwicklung der Inflation werden die verzögerten Auswirkungen der Zinserhöhungen der Fed die Wirtschaft in den kommenden 12 bis 18 Monaten weiter belasten, so dass eine Rezession wahrscheinlicher ist als eine sanfte Landung, wie Torsten Sløk von Apollo Group unterstreicht.

Und nicht zu vergessen: Es sind die Ausgaben, nicht das Geld, die den Inflationsdruck erzeugen.

(*) Die Zahl der freien Stellen ist strukturell aufgebläht, und obwohl sie im Verhältnis zur Arbeitslosigkeit hoch ist, ist sie im Verhältnis zu den Neueinstellungen nicht hoch. Dies deutet eher auf einen "unbeständigen" Arbeitsmarkt als auf eine angespannte Lage («tight») hin.