Why Does Government Sell Bonds?Debt Ceiling: Bond Vigilantes vs. Uncle SamBanken schaffen Einlagen (deposits), wenn sie Kredite vergeben. Und die Schuldner zahlen diese Kredite mit Bankeinlagen zurück. Fast alle Bankkredite werden auf diese Weise zurückgezahlt, nämlich durch die Belastung von Bankeinlagen.Wichtig ist, sich vor Augen zu führen, dass die Finanzen eines souveränen Staates nicht vergleichbar ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Geplante Regulierung für Zürcher Bankenverband unverhältnismässig

finews.ch writes Der meist unterschätzte Erfolgsfaktor

finews.ch writes Ras Al Khaimah: Hotel-Boom dank Spiellizenz

finews.ch writes US-Banklizenz: UBS nimmt erste Hürde

Why Does Government Sell Bonds?

Debt Ceiling: Bond Vigilantes vs. Uncle Sam

Banken schaffen Einlagen (deposits), wenn sie Kredite vergeben. Und die Schuldner zahlen diese Kredite mit Bankeinlagen zurück. Fast alle Bankkredite werden auf diese Weise zurückgezahlt, nämlich durch die Belastung von Bankeinlagen.

Wichtig ist, sich vor Augen zu führen, dass die Finanzen eines souveränen Staates nicht vergleichbar mit denen von Haushalten und Unternehmen sind.

Ferner ist es grundlegend, nicht zu vergessen, dass die Ausgaben des Staates weder durch Steuern noch durch die "Wächter des Anleihemarktes" («Bond Vigilantes») eingeschränkt werden. Staaten tätigen heute auf "Tastendruck" (keystroke) Ausgaben, welche ihnen niemals ausgehen können.

Wie kommen aber die Banken überhaupt an Reserven?

Bedenken Sie, dass Reserven einfach von der Zentralbank geschaffene Einlagen sind, wie L. Randall Wray in seinem neuen Buch kenntnisreich und detailliert erklärt.

|

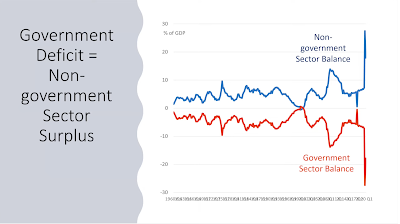

Defizit des öffentlichen Sektors = Überschuss des privaten Sektors, Graph: Prof. L. Randall Wray |

So wie eine Privatbank Einlagen (zu Gunsten des Kreditnehmers) schafft, wenn sie einen Kredit vergibt, schafft die Zentralbank Reserven (zu Gunsten der kreditnehmenden Bank), wenn sie einen Kredit vergibt.

Zentralbanken schaffen Reserven, wenn sie Vermögenswerte, wie z. B. Staatsanleihen, kaufen. Denken wir dabei an die QE-Politik (quantitative easing).

Nach der GFC 2008 begann die Fed, den Banken Liquidität zu leihen, um die Zahlungsfähigkeit der Banken angesichts der verstärkten Nachfrage nach Barabhebungen zu stützen.

Die Zentralbank senkte ihren Zielzinssatz (Fed Funds Rate) auf nahezu null, verlieh Kredite gegen fragwürdige Vermögenswerte und kaufte Vermögenswerte in Billionenhöhe, darunter nicht nur Staatsanleihen (US-Treasury Bonds), sondern auch private Schuldtitel wie hypothekarisch gesicherte Wertpapiere (MBS).

Die Zentralbank kann also einfach die Reserven einer kreditnehmenden Bank gutschreiben, indem sie die Schuldscheine der Bank hält.

Im Allgemeinen spielt der Staat die Rolle des Hauptgläubigers, da die meisten seiner Bürger dem Staat Steuern schulden. Der eigentliche Zweck der Steuer war beispielsweise in den amerikanischen Kolonien (vor der Revolution von 1776), die noch unter britischer Herrschaft standen, eine Nachfrage nach den Anleihen zu schaffen.

|

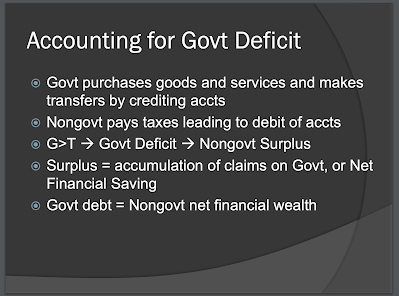

Verbuchung des öffentlichen Defizits, Graph: Prof. L. Randall Wray |

Die Funktion von Anleiheverkäufen, sei es durch Neuemissionen des Finanzministeriums oder durch Offenmarkt-Verkäufe der Zentralbank, besteht darin, den Banken Reserven zu entziehen.

Es handelt sich also um eine geldpolitische Maßnahme, nicht um eine Kreditaufnahme.

|

Sector Financial Balances (sektorale Finanzierungssalden), Graph: Prof. Stephanie Kelton, March 08, 2021- |

In der Tat müssen die Banken über die Reserven verfügen, bevor sie die Anleihen bezahlen können, da sie die Anleihen mit ihren Reserven bei der Zentralbank bezahlen.

Die Regierung muss also die Reserven ausgeben, bevor sie die Anleihen verkauft, wie Prof. Wray weiter schildert.

Wenn der Staat Reserven ausgeben kann, bevor er sich diese "leiht" (Anleihen verkauft), dann braucht er überhaupt keine Kredite aufzunehmen.

Der Verkauf von Staatsanleihen führt zu einer Entnahme (debits) der Reserven und der Kauf von Anleihen führt zu einer Gutschrift (credits) der Reserven. Die Ausgaben des Staates schaffen Einkommen im nichtstaatlichen Sektor; Steuern verringern das Einkommen.

Und wenn die Bond Vigilantes streiken und sich weigern, Kredite zur Finanzierung der Staatsausgaben zu gewähren, keine Sorge, der Verkauf von Anleihen ist nicht wirklich eine Kreditaufnahme. Dem Staat kann sein eigenes Geld nicht ausgehen.

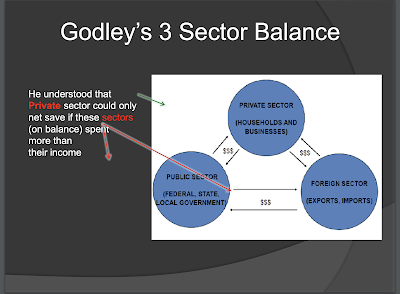

Der private Sektor kann kein eigenes Netto-Finanzvermögen schaffen. Aktiva und Passiva heben sich gegenseitig auf. Kredite schaffen Einlagen. Das Nettofinanzvermögen muss von außerhalb des inländischen Privatsektors stammen, Graph: Prof. L. Randall Wray, Polity Books, 2022. |

Der Staat sieht sich zwar keinen finanziellen Zwängen, wohl aber Ressourcen-Knappheit ausgesetzt.

Seine Gesamtausgaben werden durch die Gesamtnachfrage des privaten Sektors nach der Währung bestimmt, z.B. für die Zahlung von Steuern, aber auch als Tauschmittel sowie als Wertaufbewahrungsmittel.

|

(Ein Ausfall der US-Staatsanleihen ist unwahrscheinlich) Der Preis von 5-Jahres-Credit-Default-Swaps (CDS), der am meisten gehandelten Form der Schuldenversicherung, erreichte diesen Monat den höchsten Stand seit 2012, Graph: FT, Apr 14, 2023. |