Summary:

Während die Fedim Oktober die Weichen für eine erste Zinserhöhung seit fast zehn Jahren gestellt hat, ist die EZB besorgt, dass die Inflationserwartungen nicht (mehr) verankert sind.

Die meisten Mitglieder des geldpolitischen Ausschusses der Fed (FOMC) gehen laut dem Sitzungsprotokoll von Oktober davon aus, dass die Bedingungen für eine Zinserhöhung im Dezember erfüllt sein dürften.

Die EZB hingegen schickt sich an, in den kommenden Wochen gestützt auf die QE-Politik (genannt PSPP) noch mehr Liquidität in den Markt zu pumpen. Das Ziel ist, für mehr Inflation zu sorgen. Der Zielwert rückt nämlich in zwischen immer weiter in die Ferne.

Im am Donnerstag veröffentlichten Sitzungsprotokollvon Oktober unterstreicht die EZB, dass die Inflationserwartungen (gemessen an 5y5y forward inflation swap rates)* per 20. Oktober 1,7% betragen. Die Messgrösse gibt an, was die Finanzmärkte erwarten, wo die Inflation in 5 Jahren liegen wird. Wachstumserwartungen für den Euroraum, Graph: Peter Praet, ECB, in: “Monetary policy under uncertainty”, Nov 19, 2015 Bedenklich sind v.a. die Wachstumsaussichten in Europa.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Während die Fedim Oktober die Weichen für eine erste Zinserhöhung seit fast zehn Jahren gestellt hat, ist die EZB besorgt, dass die Inflationserwartungen nicht (mehr) verankert sind.

Die meisten Mitglieder des geldpolitischen Ausschusses der Fed (FOMC) gehen laut dem Sitzungsprotokoll von Oktober davon aus, dass die Bedingungen für eine Zinserhöhung im Dezember erfüllt sein dürften.

Die EZB hingegen schickt sich an, in den kommenden Wochen gestützt auf die QE-Politik (genannt PSPP) noch mehr Liquidität in den Markt zu pumpen. Das Ziel ist, für mehr Inflation zu sorgen. Der Zielwert rückt nämlich in zwischen immer weiter in die Ferne.

Im am Donnerstag veröffentlichten Sitzungsprotokollvon Oktober unterstreicht die EZB, dass die Inflationserwartungen (gemessen an 5y5y forward inflation swap rates)* per 20. Oktober 1,7% betragen. Die Messgrösse gibt an, was die Finanzmärkte erwarten, wo die Inflation in 5 Jahren liegen wird. Wachstumserwartungen für den Euroraum, Graph: Peter Praet, ECB, in: “Monetary policy under uncertainty”, Nov 19, 2015 Bedenklich sind v.a. die Wachstumsaussichten in Europa.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Geplante Regulierung für Zürcher Bankenverband unverhältnismässig

finews.ch writes Der meist unterschätzte Erfolgsfaktor

finews.ch writes Ras Al Khaimah: Hotel-Boom dank Spiellizenz

finews.ch writes US-Banklizenz: UBS nimmt erste Hürde

Während die Fedim Oktober die Weichen für eine erste Zinserhöhung seit fast zehn Jahren gestellt hat, ist die EZB besorgt, dass die Inflationserwartungen nicht (mehr) verankert sind.

Die meisten Mitglieder des geldpolitischen Ausschusses der Fed (FOMC) gehen laut dem Sitzungsprotokoll von Oktober davon aus, dass die Bedingungen für eine Zinserhöhung im Dezember erfüllt sein dürften.

Die EZB hingegen schickt sich an, in den kommenden Wochen gestützt auf die QE-Politik (genannt PSPP) noch mehr Liquidität in den Markt zu pumpen. Das Ziel ist, für mehr Inflation zu sorgen. Der Zielwert rückt nämlich in zwischen immer weiter in die Ferne.

Im am Donnerstag veröffentlichten Sitzungsprotokollvon Oktober unterstreicht die EZB, dass die Inflationserwartungen (gemessen an 5y5y forward inflation swap rates)* per 20. Oktober 1,7% betragen. Die Messgrösse gibt an, was die Finanzmärkte erwarten, wo die Inflation in 5 Jahren liegen wird.

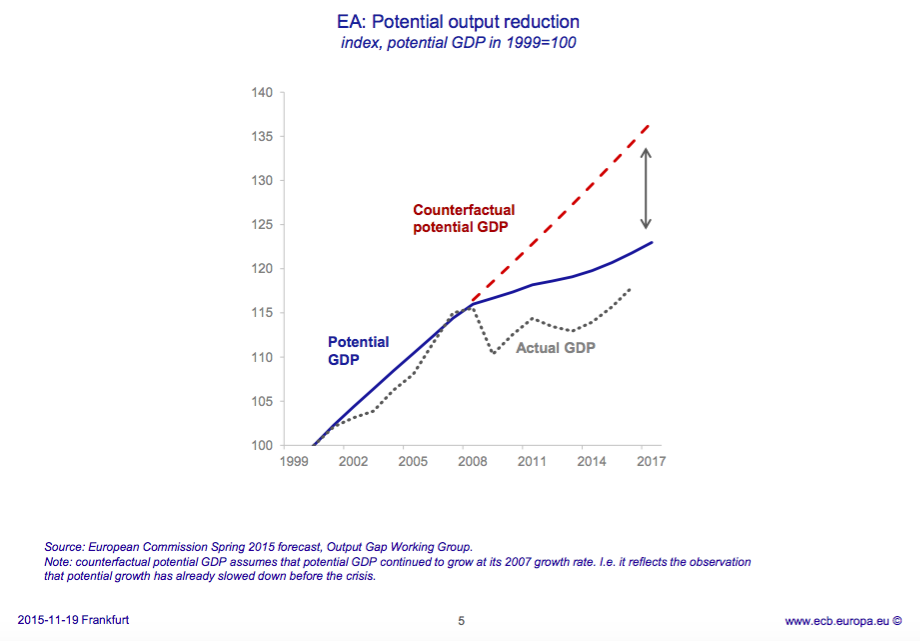

Bedenklich sind v.a. die Wachstumsaussichten in Europa. Die Wachstumserwartungen der Prognostiker 5 Jahre voraus fallen seit 2001 kontinuierlich, wie Peter Praet, Chefvolkwirt der EZB am Donnerstag mit der folgenden Abbildung darlegt.

Das ist insofern für den geldpolitischen Kurs entscheidend, als die schwachen Wachstumserwartungen in Bezug auf die Zukunft sich in die Gegenwart einbetten und den Abwärtsdruck auf die Inflation verstärken.

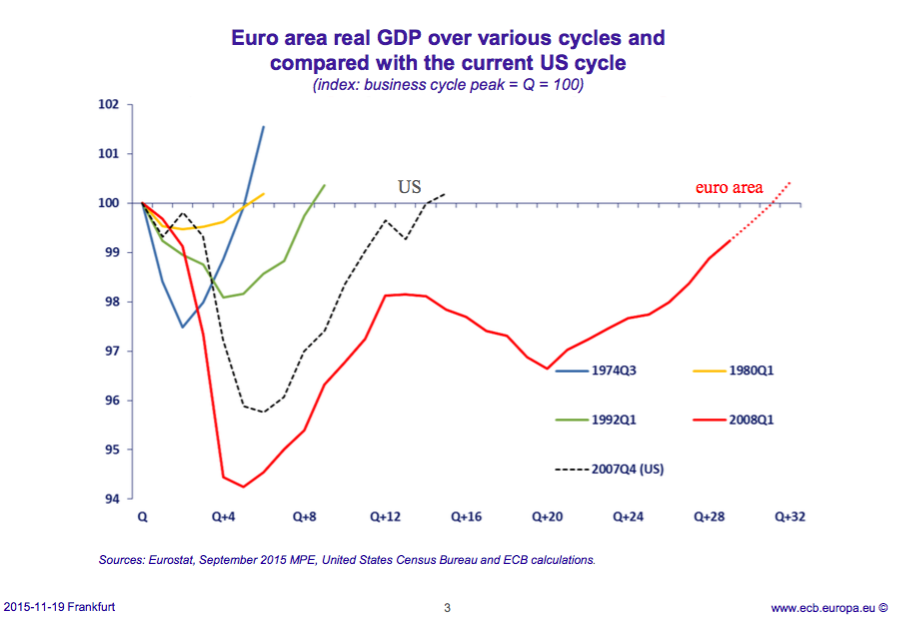

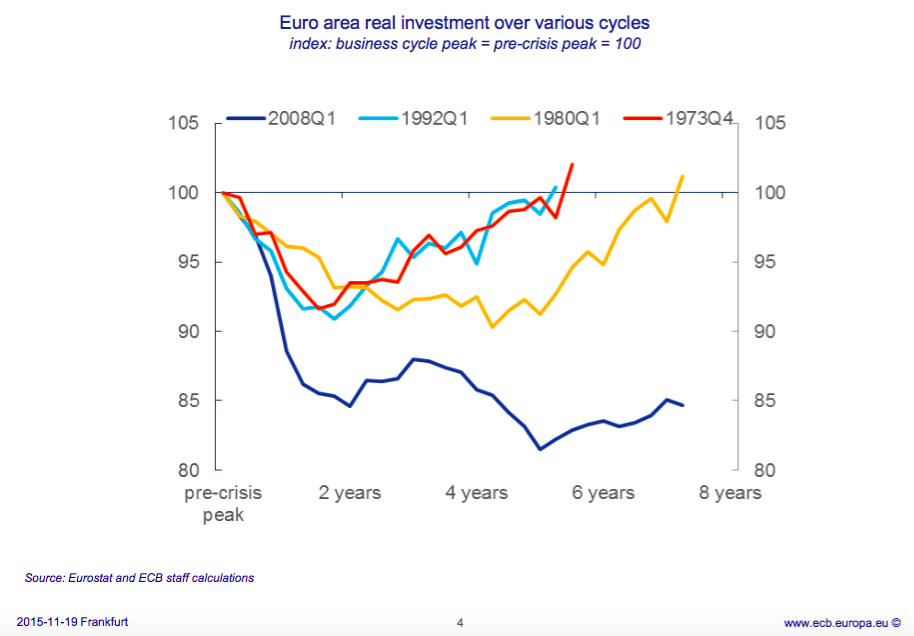

Seit 2008 hat die Eurozone zwei Abschwungsphasen und mit der Wachstumsschwäche einen raschen Anstieg der Arbeitslosigkeit erlebt, zumal auch die Löhne nicht steigen, was auf dem privaten Verbrauch lastet und damit die Beschäftigung gedämpft bleibt.

Die disinflationäre Wirtschaftspolitik in Europa hat damit katastrophale Folgen hervorgerufen. Die Erholung der Wirtschaft verschiebt sich daher immer hinaus. Die Eurozone scheint sich bereits auf dem Weg einer secular stagnation zu befinden.

Praet, Mitglied des EZB-Direktoriums fordert zwar Strukturreformen von den Regierungen. Aber wenn die EZB rechtzeitig als lender of last resort agiert hätte, wäre der Schaden nicht so gross gewesen und nicht so viel Human Capital vernichtet worden.