Ein bedingungsloses Grundeinkommen ließe sich über Steuern finanzieren, wie dieser Beitrag zeigt. Dadurch ließe sich die Armut in Deutschland drastisch reduzieren. Allerdings müsste die Einkommenssteuer völlig neu gestaltet und sonstige Steuern sowie die Beiträge zur Sozialversicherung und die auf dieser Grundlage gewährten Leistungen weiterhin gezahlt werden. Der Armutsbericht der Bundesregierung löst in Deutschland in schöner Regelmäßigkeit eine heiße Debatte darüber aus, wie man dieses soziale Problem lösen könnte. Die Debatte hat den unleugbaren Vorteil, die soziale Fantasie der tonangebenden Vertreter der Elite zu beflügeln. Ein Nachteil besteht darin, dass die Vielfalt der Konzeptionen eine Einigung verhindert und die Diskussionen darum meistens folgenlos bleiben. Eine einfache und effektive Lösung des Problems böte das bedingungslose Grundeinkommen (BGE). Über das Armutsproblem hinaus gibt es Dutzende von guten Gründen pro-BGE, aber eben mindestens auch ein ganz entscheidendes Argument dagegen: die Finanzierbarkeit. Bislang war der Autor auch dieser Meinung (Quaas/Thieme 2013). Einige Finanzierungsvorschläge kann man von vornherein aussortieren: Eine 50-prozentige Mehrwertsteuer wäre extrem unsozial und angesichts benachbarter Märkte mit geringerer Besteuerung auch nicht besonders realistisch.

Topics:

Neueste Artikel in der Ökonomenstimme considers the following as important:

This could be interesting, too:

investrends.ch writes Schweizer Firmen ziehen wieder Investitionen aus dem Ausland ab

investrends.ch writes Swisscanto CIO Survey: «Bullish bei Gold, gespalten bei KI-Aktien»

investrends.ch writes Parlamentariergruppe legt Kompromiss zu UBS-Kapitalregeln vor

investrends.ch writes Inflation in Deutschland hält sich hartnäckig über Zwei-Prozent-Marke

Ein bedingungsloses Grundeinkommen ließe sich über Steuern finanzieren, wie dieser Beitrag zeigt. Dadurch ließe sich die Armut in Deutschland drastisch reduzieren. Allerdings müsste die Einkommenssteuer völlig neu gestaltet und sonstige Steuern sowie die Beiträge zur Sozialversicherung und die auf dieser Grundlage gewährten Leistungen weiterhin gezahlt werden.

Der Armutsbericht der Bundesregierung löst in Deutschland in schöner Regelmäßigkeit eine heiße Debatte darüber aus, wie man dieses soziale Problem lösen könnte. Die Debatte hat den unleugbaren Vorteil, die soziale Fantasie der tonangebenden Vertreter der Elite zu beflügeln. Ein Nachteil besteht darin, dass die Vielfalt der Konzeptionen eine Einigung verhindert und die Diskussionen darum meistens folgenlos bleiben. Eine einfache und effektive Lösung des Problems böte das bedingungslose Grundeinkommen (BGE). Über das Armutsproblem hinaus gibt es Dutzende von guten Gründen pro-BGE, aber eben mindestens auch ein ganz entscheidendes Argument dagegen: die Finanzierbarkeit. Bislang war der Autor auch dieser Meinung (Quaas/Thieme 2013). Einige Finanzierungsvorschläge kann man von vornherein aussortieren: Eine 50-prozentige Mehrwertsteuer wäre extrem unsozial und angesichts benachbarter Märkte mit geringerer Besteuerung auch nicht besonders realistisch. Angesichts einer globalen Finanz- und Wirtschaftskrise, die keine zehn Jahre zurückliegt und noch immer nicht ganz überwunden ist, sollte man die Finanzierung einer grundlegenden sozialen Regelung auch nicht dem Kapitalmarkt überlassen. Es bleibt dann kaum etwas anderes übrig, als ein seit Jahrhunderten bewährtes Mittel zur Finanzierung allgemeiner Aufgaben anzuwenden: die Steuergesetzgebung.

Zum Finanzierungsproblem hinzu kommt das hohe Risiko des Scheiterns eines solchen Experiments. Kleingruppentests, auf die in diesem Zusammenhang so gern hingewiesen wird, werden verantwortliche Politiker niemals überzeugen können, durch eine radikal reformierte Sekundärverteilung die Leistungsfähigkeit “ihrer” Volkswirtschaft aufs Spiel zu setzen. Ohnehin ist zu beobachten, dass die Menschheit nur punktuell und schrittweise hochproduktive Räume ausbildet, in deren Umgebung sich wohlhabende Gemeinschaften anlagern. Ob das BGE geeignet ist, das Armutsproblem in der Welt zu lösen, muss hier offen bleiben. In den hochproduktiven Ländern wird die moderne, industrielle Gesellschaft 4.0 das BGE in dem Maße akzeptieren müssen, wie von Seiten der Unternehmen die Nachfrage nach Arbeit sinkt, während die Ansprüche an das Lebensniveau einer zwar älter werdenden, aber möglicherweise gar nicht mehr schrumpfenden, sondern nach wie vor agilen Bevölkerung (Bahnsen 2017) wachsen. Das BGE stellt unter den Bedingungen einer stetig wachsenden Produktivität die elementare Einkommensgrundlage der Zukunft dar. Es wird die Menschen nicht nur von Armut befreien, sondern auch vom Zwang zur Arbeit als einzig legale Alternative für die aufgrund der Konzentration der Vermögen (Piketty 2014) wachsende Zahl von “Habenichtsen” (Wagner 1996).

Im Folgenden werden zwei oder drei Elemente zusammengetragen, die eine Einführung des BGE schon jetzt ermöglichen würden. Vorausgesetzt wird (in sehr lockerer Anlehnung an Gerhardt/Weber 1986) eine Konzeption des BGE, bei der

- Anreize, freiwillig Arbeit anzubieten, erhalten bleiben bzw. sogar vermehrt werden;

- das System der sozialen Sicherung keinem Experiment des totalen Umbaus ausgesetzt wird;

- das Steuersystem so radikal vereinfacht wird, dass die Berechnung der eigenen Schuld selbst auf den kleinsten Bierdeckel passt;

- die Höhe der zusätzlichen Steuerbelastungen auch für die Besserverdienenden akzeptabel bleibt.

Erhalten der Motivationsstruktur einer Leistungsgesellschaft

Wird jedem Bürger und jeder Bürgerin eines Landes ein BGE – sagen wir in Höhe von 10.000 Euro per anno – gewährt, so gibt es Probleme in der unmittelbaren Umgebung eines Einkommens, das das BGE kaum übersteigt. Ein Gerechtigkeitsproblem: Im Extremfall kann es passieren, dass eine arbeitsfähige, aber -unwillige Person über eben diese 10.000 Euro verfügt, während ein Jobber im Niedriglohnbereich von etwa derselben Summe leben muss. Ein Arbeitsangebotsproblem: Warum sollte der Jobber weiterhin Arbeitsleid erdulden wollen, wenn er dieselben Einnahmen auch ohne Arbeit erzielen kann? Dieses Problem tritt auf, wenn Arbeitsentgelte auf das BGE angerechnet werden. Völlig analog wäre mit Blick auf Unternehmertätigkeiten und entsprechende “Löhne” zu argumentieren.

Nicht viel anders liegt aber auch der Fall bei Einkommen aus Vermögen, besonders dann, wenn es sich um kleine Vermögen handelt, die kaum oder – wie bei der eigenen Wohnung – nur virtuelle Einkommen abwerfen. Die Forderung, erst einmal das eigene Vermögen aufzubrauchen, bevor man Leistungen der Allgemeinheit in Anspruch nimmt, ist ein massiver Bruch mit den Werten der “Sozialen Marktwirtschaft”, die nicht nur den sozialen Frieden, sondern auch “eine Eigentumsbildung in der Hand breitester Schichten” anstrebte (Müller-Armack 1959: 262). Wenn schon der politische Wille fehlt, das Wachstum der großen Vermögen zu stoppen, so sollte man diesen Prozess jedenfalls nicht noch dadurch verstärken, dass man eine wachsende Zahl von “Habenichtsen” erzeugt.

Einkommen aus Arbeit, Unternehmertätigkeit und Vermögen dürfen nicht auf das BGE angerechnet werden. Ein solches BGE wird die Motivationsstruktur der Leistungsgesellschaft weitgehend intakt lassen und in manchen Fällen (Hartz-IV-Empfänger) sogar verbessern.

Jede(r) leistet einen Beitrag

Ganz unerträglich wäre es, wenn sich eine Gruppe der Gesellschaft von den Vertretern der anderen sagen lassen müsste, dass sie auf ihre Kosten lebt – obwohl das natürlich bei jeder Umverteilung der Fall ist. Formal sollte deshalb jeder Bürger und jede Bürgerin die Pflicht haben, einen Beitrag zum BGE zu leisten. Das lässt sich am leichtesten durch die Steuergesetzgebung erreichen. Ansonsten sollte beim Einstieg in das BGE das bestehende System der sozialen Sicherung nicht angetastet werden. Kranken- und Pflegeversicherung können sowieso nicht durch das BGE ersetzt werden, und auch die meisten Rentenempfänger werden es nicht akzeptieren, wenn sie vom BGE leben müssten. Der Fortbestand des existierenden Sozialsystems macht das BGE zwar unattraktiv für Arbeitgeber, die damit die Hoffnung auf Beseitigung von Lohnnebenkosten verbinden, befreit es aber von dem Vorwurf, einem sozialen Kahlschlag Vorschub zu leisten. Wichtiger als dieses ideologische Argument ist, dass eine hinreichend große Steuerbasis vorhanden sein muss, die eine Umverteilung zugunsten der Armen ermöglicht.

Flat Tax minus BGE

Sei Yb das Bruttoeinkommen (Löhne, Gehälter, Einkommen aus Unternehmertätigkeit und Vermögen, Renten, Pensionen, Arbeitslosenunterstützung, Kindergeld, Sozialhilfe etc., ausgenommen das BGE selbst und sämtliche Einnahmen, die durch Abschmelzen von Vermögen, Auflösung von Konten etc. generiert werden; Zahlungen, die für die Bewältigung außergewöhnlicher Umstände wie Behinderung, Unfall oder Krankheit geleistet werden, bleiben ebenfalls unberücksichtigt), Ygov bezeichne die Einnahmen des Staates, generiert durch direkte Besteuerung, und t den Satz einer linearen Besteuerung des Bruttoeinkommens, den wir – nur zu Demonstrationszwecken – zunächst auf 50 Prozent festlegen. Steuereinnahmen, die das BGE berücksichtigen, berechnen sich dann nach der Formel

Ygov = tYb – BGE.

Diese Besteuerung wird allen oben erhobenen Forderungen gerecht: Jede(r) wird herangezogen, Leistungsanreize bleiben erhalten und die Armut kann weitestgehend beseitigt werden. Und wie sogleich gezeigt werden wird, kann sie finanzierungsneutral gestaltet werden und ist darum sofort umsetzbar.

Der Steuerfrei-Punkt

Die Höhe des BGE ist nicht der einzige sozialpolitische Aspekt, der bei einer demokratischen Entscheidung über ein neues Steuersystem beachtet werden muss. Zusammen mit dem Steuersatz bestimmt das BGE den Steuerfreipunkt. Dessen Lage ist entscheidend dafür, welche Einkommen entlastet bzw. aufgestockt und welche belastet werden.

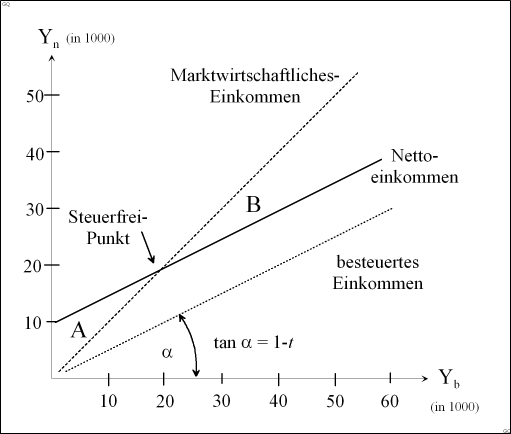

Die Einkommensverhältnisse stellen sich bei den gewählten Beispielzahlen in Abhängigkeit vom Bruttoeinkommen wie folgt (Abb.1) dar:

Abbildung 1:Einkommensverhältnisse

In einer Marktwirtschaft, die ohne Steuern auskäme, entspräche das Nettoeinkommen dem Bruttoeinkommen. In einer sozialen Marktwirtschaft, die das BGE über eine allgemeine Besteuerung gewährt, gibt es genau einen Punkt auf der Einkommensskala, der steuerfrei ist. Dieser Steuerfrei-Punkt ist insofern von Bedeutung, als er die Gruppe der alimentierten Einkommensempfänger A von den alimentierenden Einkommensempfängern B trennt. Es ist offensichtlich, dass die Lage dieses Punktes nicht nur von der Höhe des BGE abhängt, sondern auch vom Winkel Alpha, dessen Tangens eins minus Steuersatz t entspricht. Je höher das BGE und je kleiner die Steuerbelastung, desto weiter “draußen” liegt dieser Punkt. Die Frage, ob dann noch hinreichend viele Nettozahler eingefangen werden, muss mit Hilfe der tatsächlichen Einkommensverteilung beantwortet werden.

Eine Ähnlichkeit mit der Variante 4 des bekannten Artikels von Parijs (2004: 32) soll übrigens nicht bestritten werden. Leider macht sich jener Autor nicht die Mühe, seine Modelle auf der Basis konkreter Bedingungen einer Volkswirtschaft zu spezifizieren.

Progression

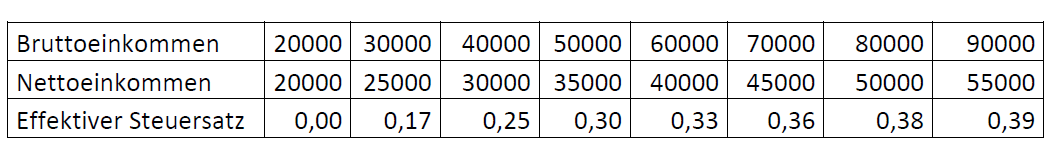

Der effektive Steuersatz der Gruppe B wird in der Tabelle 1 dargestellt.

Tabelle 1: Effektiver Steuersatz

lineare Flat Tax mit Berücksichtigung des BGE ist also progressiv. Mit zunehmenden Einkommen nähert sich der effektive Steuersatz dem Steuersatz t an, der zugleich der Spitzensteuersatz ist.

Die Verteilung der Einkommen

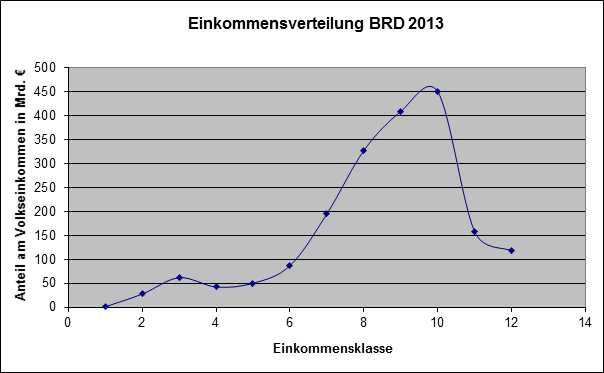

Detaillierte und umfassende Zahlen liegen für die Bundesrepublik Deutschland für 2013 vor. Die Statistik erfasst ca. 78 Millionen Einkommensempfänger und 87 Prozent des Volkseinkommens. Durch das Fehlen besonders großer Einkommen konnten ca. 40 Mrd. € Steuereinkommen nicht in die folgende Umverteilungsrechnung einbezogen werden. Die Verteilung der aggregierten Einkommen über zwölf Einkommensklassen hinweg stellt Abbildung 2 dar.

Abbildung 2: Einkommensverteilung

Der Median liegt bei der siebenten Einkommensklasse mit einem durchschnittlichen Bruttoeinkommen von 2919 Euro im Monat. In dessen Nähe kann der Steuerfrei-Punkt verlegt werden, will man bei Einführung des BGE “Finanzierungsneutralität” wahren. Im Fall eines BGE von 10.000 Euro per anno könnte die Flat Tax jedenfalls deutlich unter 50 Prozent gesenkt werden. Der genaue Punkt ergibt sich durch das Gleichgewicht von Steuerbelastungen und Steuerentlastungen (einschließlich Auszahlungen der negativen Einkommenssteuer) über die verschiedenen Haushaltsklassen hinweg und liegt bei 32 Prozent. Würde man die nicht erfassten Einkommen berücksichtigen, läge er klarerweise noch tiefer.

Voraussetzungen und Folgen

Die eben angestellten Überlegungen bedeuten, dass die Einkommensteuer völlig neu gestaltet werden müsste. Um ansonsten Kontinuität zu gewährleisten und keine unnötigen Experimente zu wagen, müssten die sonstigen Steuern, die Beiträge zur Sozialversicherung und die auf dieser Grundlage gewährten Leistungen weiterhin gezahlt werden. Was bleibt angesichts dieser starken Abstriche vom BGE an positiven Effekten? Profitieren würden knapp 20 Mio. Bundesbürger, nämlich Personen und Haushalte der unteren Einkommensklassen. In der Einkommensklasse 1 (unter 500 Euro Nettoeinkommen im Monat) würde sich das Einkommen schlagartig um 46 Prozent verbessern. Das hieße: Ade, Armut in Deutschland! Besonders bevorteilt wären kinderreiche Familien – eine Lösung des Demografie-Problems ergäbe sich so nebenbei. Belastet werden Einkommensempfänger jenseits des Steuerfreipunktes mit einem progressiven effektiven Steuersatz, der aber maximal 32 Prozent erreicht. Insgesamt werden ca. 80 Mrd. Euro umverteilt, das sind 37 Prozent des gesamten Aufkommens der Einkommensteuer. Nicht zu verachten dürfte die Vereinfachung und Entbürokratisierung der Finanzverwaltungen sein. Nach der Einführung des BGE könnte man darangehen, die sich als überflüssig herausstellenden Teile des Sozialsystems zu entrümpeln. Außerdem verbleiben dem Staat noch Dutzende anderer Steuerarten und Einkommensquellen, über deren Zukunft entschieden werden muss.

Literatur

Bahnsen, Ulrich: Für immer jung? DIE ZEIT vom 6. April 2017, S.29-31.

Gerhardt, Klaus-Uwe/Weber, Arnd (1986): Garantiertes Mindesteinkommen. Für einen libertären Umgang mit der Krise. In: Schmid, Thomas (Hrsg.): Befreiung von falscher Arbeit. Thesen zum garantierten Mindesteinkommen, 2. erheblich veränderte Aufl., Berlin: Wagenbach, S.33f.

Müller-Armack, Alfred (1959): Die Soziale Marktwirtschaft nach einem Jahrzehnt ihrer Erprobung 251-265. In: Ders.: Wirtschaftsordnung und Wirtschaftspolitik. Bern und Stuttgart 1976.

Parijs, Philippe van (2004): Basic Income: A Simple and Powerful Idea for the Twenty-first Century. In: Politics and Society, Vol. 32, No. 1, pp.7-39.

Piketty, Thomas (2014): Das Kapital im 21. Jahrhundert. München.

Quaas, Georg; Thieme, Sebastian (2013): Das bedingungslose Grundeinkommen – eine ökonometrische Analyse seiner volkswirtschaftlichen Wirkungen. In: Wirtschaftsdienst, 93. Jahrgang, Heft 9, September 2013, S.598-605.

Statistisches Bundesamt Deutschland: Fachserie 15, Heft 4, Wirtschaftsrechnungen, Einkommens- und Verbrauchsstichprobe. Einnahmen und Ausgaben privater Haushalte, 2013, erschienen am 06.10.2015.

Wagner, Adolf (1996): Ordnungspolitische Voraussetzungen einer aktiven Beschäftigungspolitik, in: IAW-Mitteilungen, 24. Jg. 1996, 2, S.16-20.

©KOF ETH Zürich, 18. Apr. 2017