BNS, un Hedge Fund mal inspiré, mal informé ou mal conseillé? Dans tous les cas mal géré… Valeant Pharmaceuticals Intl Inc. est en chute libre! L’action vient de perdre 45%. Et ce n’est pas fini! Ce titre nous intéresse parce que le directoire de la BNS en est fan! Valeant est la bête noire de l’industrie pharmaceutique des États-Unis, la société que tout le monde aime actuellement haïr, après l’avoir longtemps aimée est une experte en effet de levier! Comprenez en spéculation grâce à l’endettement! Les taux d’intérêt négatifs sont si attractifs pour des gens qui veulent grossir par endettement au-delà de leurs réelles capacités. L’effondrement boursier de ce titre Valeant était prévisible depuis belle lurette. Les pertes annuelles affichées auraient fait fuir n’importe quel investisseur! Mais pas le directoire de la BNS! Fin septembre, Valeant est dans les 20 premiers investissements du directoire de la BNS. On peut estimer sur la base de cet histogramme à 250 millions de dollars le volume de titres Valeant (valeur fin septembre). Voilà l’évolution parfaitement prévisible du titre honni par les marchés… Perte de près de 90% depuis fin août! Des centaines de millions de la BNS partis en fumée! Dans un article que nous avons traduit ici, Zerohedge titrait récemment « Le Hege Fund connu sous le nom de BNS ».

Topics:

Liliane HeldKhawam considers the following as important: Apple, Autres articles, BNS, Cash, Crise des liquidités, Valeant, zerohedge

This could be interesting, too:

investrends.ch writes US-Gericht: Google muss Chrome und Android nicht verkaufen

investrends.ch writes Apple: Zölle kosten schon 900 Millionen Dollar

investrends.ch writes EU: Apple und Meta müssen 700 Millionen Euro Strafe zahlen

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

BNS, un Hedge Fund mal inspiré, mal informé ou mal conseillé? Dans tous les cas mal géré…

Valeant Pharmaceuticals Intl Inc. est en chute libre! L’action vient de perdre 45%. Et ce n’est pas fini!

Ce titre nous intéresse parce que le directoire de la BNS en est fan!

Valeant est la bête noire de l’industrie pharmaceutique des États-Unis, la société que tout le monde aime actuellement haïr, après l’avoir longtemps aimée est une experte en effet de levier! Comprenez en spéculation grâce à l’endettement! Les taux d’intérêt négatifs sont si attractifs pour des gens qui veulent grossir par endettement au-delà de leurs réelles capacités.

L’effondrement boursier de ce titre Valeant était prévisible depuis belle lurette. Les pertes annuelles affichées auraient fait fuir n’importe quel investisseur! Mais pas le directoire de la BNS!

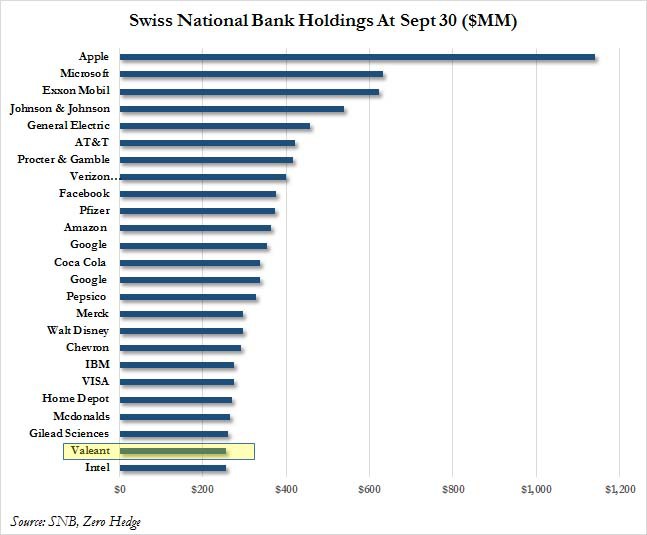

Fin septembre, Valeant est dans les 20 premiers investissements du directoire de la BNS. On peut estimer sur la base de cet histogramme à 250 millions de dollars le volume de titres Valeant (valeur fin septembre).

Voilà l’évolution parfaitement prévisible du titre honni par les marchés…

Perte de près de 90% depuis fin août! Des centaines de millions de la BNS partis en fumée!

Dans un article que nous avons traduit ici, Zerohedge titrait récemment « Le Hege Fund connu sous le nom de BNS ». Un peu plus loin, il ajoute qu’elle est le plus grand fond de couverture dans le monde avec 584 milliards de dollars d’actifs, soit environ l’équivalent du PIB de la Suisse.

Dans cet article Zerohedge revient sur le fait qu’en début 2015, le directoire de la BNS était devenu le plus gros acheteur de titres Apple, juste avant que celui-ci n’entre dans une tendance baissière.

L’article rappelle aussi que le directoire de la BNS a emmené l’établissement vers une exposition dans le secteur du gaz de schiste et des énergies mais pas n’importe lequel, l’américain exclusivement. Le secteur qui est laminé et qui affiche pertes et faillites.

Les mauvaises nouvelles dont celle des pertes de 23 Milliards de dollars s’accumulent au-dessus de la tête du directoire et du Conseil de banque de la BNS. Le problème est qu’elles ne peuvent que s’aggraver tant la politique de gestion de l’établissement est calamiteuse et semble soumise à des tiers puissants dont les intérêts divergent avec les besoins intérieur de la Suisse.

Ceci étant, nous vous renvoyons à la question « Qui finance ce désastre? ». La réponse sur ce site jusqu’à preuve du contraire par un auditeur indépendant payé par les contribuables et non par le Casino: C’EST VOUS!

La preuve de la gravité de la situation est que la cotation du titre de la BNS avait été suspendue il y a quelques jours. Ceux qui prétendent que les pertes de la BNS ne sont pas graves devraient expliquer l’impact de ces mêmes pertes sur la bourse.

Plusieurs questions se bousculent à ce stade. Jusqu’à quand allons-nous laisser faire ce jeu de massacre dont nous sommes les héros? A partir de quand estime-t-on que les bornes ont été dépassées pour imposer un audit vraiment indépendant et non payé par les personnes concernées? Quel rôle tient Six group à qui est délégué le trafic de paiement, la bourse, les repos, etc?

Pour l’instant, l’opacité est de mise. Mais se taire et accepter l’opacité alors même que l’on voit les dégâts font de nous au mieux des victimes consentantes et au pire des complices.

On peut comprendre la peur de s’attaquer à Goliath et son Système plus que puissant. Mais David a vaincu Goliath.

Liliane Held-Khawam

L’action de Valeant dégringole. Par Ross Marowits

L’action de Valeant Pharmaceuticals a perdu la moitié de sa valeur mardi et clôturé à son plus faible niveau en plusieurs années, après que la société pharmaceutique eut dévoilé des résultats trimestriels inférieurs aux attentes et prévenu que ceux de son premier trimestre seraient plus faibles que prévu.

La société a vu son action perdre plus du quart de sa valeur dès les 15 premières minutes de transactions aux Bourses de Toronto et de New York, et a poursuivi sa dégringolade pour finalement clôturer en baisse de 46,44 $, soit 50,7 %, à 45,14 $ à Toronto.

«Notre entreprise ne fonctionne pas à plein régime, a observé le chef de la direction Michael Pearson, mais nous sommes déterminés à la remettre sur les rails.»

Valeant a affiché une perte nette de 336,4 millions $ US pour le dernier trimestre de 2015, plutôt qu’un bénéfice, comme le prévoyaient les analystes, essentiellement en raison de coûts associés à sa restructuration et à ses acquisitions.

Après ajustements, Valeant dit avoir réalisé un bénéfice de 875,7 millions $ US, ou 2,50 $ US par action, soit environ 11 cents US par action de moins que ce qu’attendaient les analystes.

Entrer une légende

Ces derniers visaient un profit net de 462,6 millions $ US et un bénéfice ajusté de 942,8 millions $ US, soit 2,61 $ US par action, selon les prévisions recueillies par Thomson Reuters.

Les revenus de Valeant au quatrième trimestre étaient légèrement en deçà de 2,8 milliards $ US, ce qui était conforme aux attentes des analystes, mais la société a révisé à la baisse ses ventes précédentes et ses prévisions de bénéfice ajusté pour le premier trimestre de l’exercice 2016.

Les revenus pour le premier trimestre qui prendra fin le 31 mars seront plus faibles que ne l’avait prévu la direction pour plusieurs de ses secteurs d’activités, a précisé Valeant.

Autrefois l’une des entreprises les mieux évaluées du Canada, Valeant s’est retrouvée ces derniers mois au coeur d’un certain nombre de controverses qui ont terni sa réputation.

Le prix de son action, et conséquemment sa valeur boursière, ont été réduit de plus de moitié depuis octobre, lorsqu’un rapport critique a dévoilé ses liens avec la société pharmaceutique américaine de ventes par correspondance Philidor, tandis que des politiciens du Congrès l’ont accusée d’avoir procédé à des hausses de prix injustifiables pour certains traitements. Valeant a rejeté les accusations et a lancé une enquête interne sur ses liens avec Philidor.

La société fait aussi l’objet d’une enquête de la commission des valeurs mobilières des États-Unis (Securities and Exchange Commission, ou SEC).

Le dévoilement des plus récents résultats trimestriels, qui devait initialement avoir lieu il y a deux semaines, avait été retardé en raison du retour au travail de M. Pearson après un congé de maladie de deux mois.

Valeant s’attend maintenant à ce que ses revenus du premier trimestre en cours s’établissent entre 2,3 milliards $ US et 2,4 milliards $ US, en baisse par rapport à ses prévisions précédentes, qui visaient un chiffre d’affaires d’entre 2,8 milliards $ US et 3,1 milliards $ US. Les analystes misent pour leur part sur des revenus de 2,8 milliards $ US.

Le bénéfice ajusté devrait pour sa part s’installer entre 1,30 $ US et 1,55 $ US par action, en baisse par rapport à la prévision précédente d’entre 2,35 $ US et 2,55 $ US par action. Les analystes s’attendent à un bénéfice ajusté par action de 2,63 $ US.

«D’une certaine façon, nous avons gaspillé un trimestre», a fait valoir M. Pearson.

La société a indiqué qu’elle retarderait le dépôt de son rapport annuel de 2015 auprès des autorités réglementaires, le temps qu’elle puisse évaluer l’impact de son ancienne relation avec Philidor. Selon Valeant, la source du problème avec ses résultats touche à des ventes de 58 millions $ US à Philidor qui ont été enregistrées au mauvais moment.

M Ackman s’était déjà fait remarquer dans le dossier Valeant