La date de septembre 2011 est clé dans l’Histoire financière de la Suisse. A la même période, le Conseil fédéral a fermé les yeux sur la fixation du taux plancher avec l’euro par la BNS. Cette décision aurait dû être du ressort exclusif de l’exécutif suprême du pays. Elle ne relevait absolument pas des prérogatives de la BNS. Dès lors, la BNS devenait dépositaire du pouvoir de sauver qui et ce que bon lui semblait (Etat, banques suisses ou étrangères, devises, etc.). Toutes les dépenses et toute l’expansion de son bilan lui étaient de fait autorisées. Bref, on lui a signé un chèque en blanc. Or, le peuple qui finance et garantit la chose ne se rend probablement pas compte de l’énormité du pouvoir qui lui a été ainsi transféré. Toujours en septembre 2011, la BNS s’est vue offrir la responsabilité totale d’une partie de la loi sur les banques et les caisses d’épargne. On y a introduit tout un volet nouveau concernant les banques d’importance systémique. Et là on découvre effaré ceci dans l’article 8 de ladite loi: 3 La Banque nationale suisse (Banque nationale), après avoir entendu la FINMA, détermine par voie de décision quelles sont les banques d’importance systémique et quelles sont les fonctions de ces banques qui ont une importance systémique.

Topics:

Liliane HeldKhawam considers the following as important: Autres articles, banques, BNS, Conseil Fédéral, haute finance, TBTF

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Liliane HeldKhawam writes L’Humanité vampirisée disponible.

La date de septembre 2011 est clé dans l’Histoire financière de la Suisse. A la même période, le Conseil fédéral a fermé les yeux sur la fixation du taux plancher avec l’euro par la BNS. Cette décision aurait dû être du ressort exclusif de l’exécutif suprême du pays. Elle ne relevait absolument pas des prérogatives de la BNS.

Dès lors, la BNS devenait dépositaire du pouvoir de sauver qui et ce que bon lui semblait (Etat, banques suisses ou étrangères, devises, etc.). Toutes les dépenses et toute l’expansion de son bilan lui étaient de fait autorisées. Bref, on lui a signé un chèque en blanc. Or, le peuple qui finance et garantit la chose ne se rend probablement pas compte de l’énormité du pouvoir qui lui a été ainsi transféré.

Toujours en septembre 2011, la BNS s’est vue offrir la responsabilité totale d’une partie de la loi sur les banques et les caisses d’épargne. On y a introduit tout un volet nouveau concernant les banques d’importance systémique. Et là on découvre effaré ceci dans l’article 8 de ladite loi:

3 La Banque nationale suisse (Banque nationale), après avoir entendu la FINMA, détermine par voie de décision quelles sont les banques d’importance systémique et quelles sont les fonctions de ces banques qui ont une importance systémique.

Et là on voit BNS se concerter avec Finma! Finma cette autre organisation -de nature privée même si officiellement publique- munie de souveraineté qui en fait un Etat dans l’Etat et qui cumule des prérogatives de puissance publique inédites en démocratie (cf notre dossier Finma).

Mais ce n’est pas tout puisque l’article 10 fait la part belle à la souveraineté de Finma:

1 La FINMA, après avoir entendu la Banque nationale, définit par voie de décision les exigences fixées à l’art. 9, al. 2, let. a à c, que la banque d’importance systémique doit remplir. Elle informe le public sur les grandes lignes de sa décision et sur la manière dont celle-ci est respectée.

Cette fois c’est Finma qui se concerte avec la BNS. On n’en sort pas. Les financiers internationaux sont maîtres chez eux avec NOTRE argent!

Cette Finma dont les dysfonctionnements sont patents « ordonne » les mesures nécessaires! On n’a plus besoin de chambres fédérales. Plus besoin de tribunaux. Plus besoin de juges. FINMA ORDONNE!!!

2 La banque d’importance systémique doit prouver qu’elle remplit les exigences fixées à l’art. 9, al. 2, let. d, et que le maintien des fonctions d’importance systémique est garanti en cas de menace d’insolvabilité. Si la banque ne fournit pas cette preuve, la FINMA ordonne les mesures nécessaires.

Mais ce n’est pas tout.

Si la banque s’améliore et collabore, FINMA peut offrir des allègements!!! Nous sommes dans un système qualitatif souverain qui évolue en fonction de la situation hors de l’Etat mais avec l’argent public et privé!

3 Lors de la définition des exigences relatives aux fonds propres visés à l’art. 9, al. 2, let. a, la FINMA accorde des allégements si la banque améliore sa capacité à être assainie ou liquidée tant en Suisse qu’à l’étranger au-delà des exigences mentionnées à l’art. 9, al. 2, let. d.

Et quand les deux établissements – BNS et FINMA- ont fini de se concerter, de légiférer (ordonner), de juger et de sanctionner, arrive le point qui concerne le Conseil fédéral qui exécute leurs décisions et qui éventuellement règle la note. Choquant est un euphémisme!

4 Le Conseil fédéral, après avoir entendu la Banque nationale et la FINMA, règle:

a.les exigences visées à l’art. 9, al. 2;

-

b.les critères permettant d’évaluer la preuve selon l’al. 2;

-

c.les mesures que la FINMA peut ordonner si la banque ne peut fournir la preuve au sens de l’al. 2.1

C’est en toute légalité mais de manière parfaitement illégitime que la BNS décide qui est too big to fail. C’est ainsi qu’elle a jeté son dévolu sur les perles de la richesse de la Suisse: la Banque Cantonale de Zürich, les caisses Raiffeisen et Postfinance. Et elle en a fait des too big to fail.

Ces établissements financiers présentent une santé financière éclatante. Ils ne présentent AUCUN risque réel. Leur ratio de liquidités est 4 à 5 fois supérieur à celui de UBS et Credit Suisse.

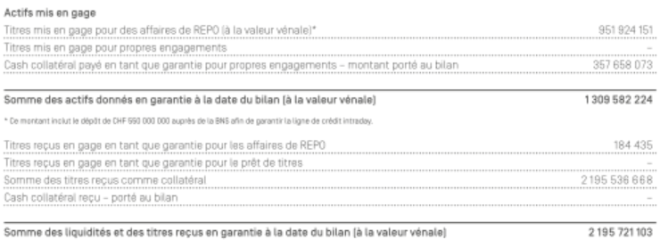

Postfinance a même une interdiction de par la loi d’accéder aux marchés des crédits et des hypothèques. Elle détient de 40 à 43 milliards de francs auprès de la BNS. Argent qui entre directement -depuis que le Conseil fédéral en a fait une banque en 2013- dans ses comptes de virement, ce qui permet à cette dernière d’en disposer librement.

Alors pourquoi les avoir catégorisés too big to fail? Nous ne pouvons qu’élaborer des hypothèses tant la chose paraît grave. En voici une:

leur appartenance à la too big to fail permet de préserver de grandes liquidités pour soutenir la politique à hauts risques de la BNS, qui elle même soutient les activités spéculatives du marché financier international. De plus, compte tenu du chapitre réservé aux too big to fail dans la loi sur les banques, BNS et Finma peuvent les surveiller de très près et leur imposer leur diktat.

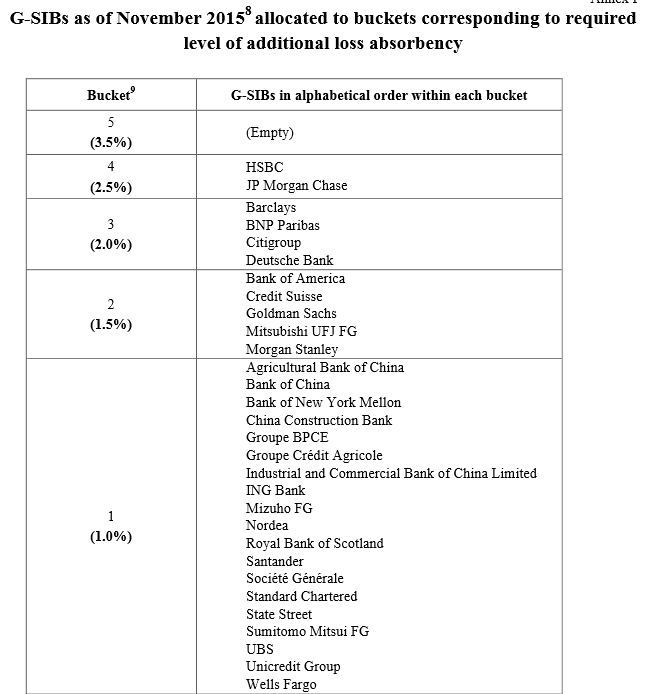

Par ailleurs, il existe dans le monde moins d’une trentaine de banques qui présentent des risques systémiques. UBS et Credit Suisse en font partie. Mais point de ZKB, Raiffeisen, Postfinance… La preuve ci-dessous extraite de la BRI, la banque centrale des banques centrales. Too big to fail y est indiqué par G-SIB:

Même la Finma, dans sa page sur les too big to fail, ne parle que de UBS et CS (21 octobre 2015). Idem pour les statistiques de la BNS. Et pour cause…

La BNS, cachée derrière le taux plancher avec l’euro a pu utiliser – et non créer ex-nihilo!- les liquidités des excédents de la balance des paiements suisses via le trafic de paiements (qui est sous-traité à une entreprise, propriété principalement de UBS et Credit Suisse). Ce n’est en aucun cas de la création ex-nihilo, sinon elle aurait pu poser le taux-plancher à 1.50 avec l’euro et n’aurait pas craint les fonds propres négatifs…

Ce sont donc 400 milliards de francs « empruntés » au trafic de paiement qui ont dopé le bilan de la BNS. De facto leur présence dans le compte de virement permet de dire qu’il y a eu augmentation de la masse monétaire centrale d’autant. Mais le mot planche à billets est faux.

Non, la progression du bilan de la BNS se fait avec NOTRE argent. Mais c’est le secret le mieux gardé de Suisse. La preuve?

Voici un extrait de la Banque cantonale de Zürich du temps où la chape de plomb n’était pas encore posée sur le sujet:

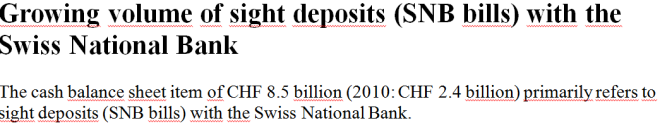

En 2010, la ZKB détenait 2,4 Milliards de francs auprès de la BNS. Ils deviennent 8.5 en 2011. Ils sont indiqués entre parenthèses en tant que dettes de la part de la BNS!

Cette somme culmine à 29 milliards en juin 2015 sous l’appellation CASH. Exit le mot compte de virement à la BNS et autre SNB bills… Si on leur ajoute les 42 milliards (environ) de Postfinance, nous atteignons la somme respectable d’environ 70 milliards. Placement garanti à très hauts risques sur la plateforme T2S du casino mondial.

Au fait, d’autres établissements non bancaires détiennent des liquidités auprès de la BNS. On peut citer en exemple Compenswiss, cette structure qui gère les capitaux de l’AVS/ AI. Au moins 555 millions y sont déposés… Le reste est géré par… UBS elle-même.

Mme Widmer-Schlumpf voulait faire voter par le parlement la loi qui tirerait le droit suisse vers les sous-sols de la stratégie monétaire du 21 ème siècle, à savoir légaliser la confiscation des dépôts des épargnants pour renflouer les vraies too big to fail du monde. Le dossier est sur la table des députés. La grande vigilance s’impose.

Bref, sur un modèle bien rôdé, la dette de la BNS qui bat des records. incombe à chaque citoyen et chaque contribuable, mais les biens de celui-ci sont siphonnés par la haute finance internationale.

Liliane Held-Khawam