Die Schweizer Wirtschaft befindet sich in einer recht soliden Verfassung und die Wachstumsaussichten sind positiv – nicht zuletzt aufgrund der wirtschaftlichen Erholung im Euroraum. Trotz dieser Entwicklung dürfte die Arbeitslosenquote wegen des schleppenden Beschäftigungsaufbaus kaum zurückgehen. Die Teuerung befindet sich wieder im positiven Bereich, es sind aber keine starken Preisanstiege zu erwarten. Dieser Beitrag präsentiert die jüngste KOF Konjunkturprognose. Turbulente Zeit Nach einer für viele Schweizer Unternehmen turbulenten Zeit geben die verfügbaren Konjunkturindikatoren nunmehr Anlass für eine etwas optimistischere Einschätzung der Schweizer Wirtschaftsentwicklung. Das vergangene Jahr war allerdings erneut geprägt von erheblich verkleinerten Margen in den Exportsektoren, was nach wie vor massgeblich auf die starke Aufwertung des Frankens Anfangs 2015 zurückzuführen ist. Trotzdem konnte gemäss der Schätzung des Staatssekretariats für Wirtschaft (SECO) die Produktion im vergangenen Jahr in der Industrie mit 2.4% deutlich zulegen. Das letzte Quartal 2016 verlief für die Industrie jedoch weniger gut, was allerdings auch mit statistischen Erhebungsproblemen zusammenhängen könnte.

Topics:

Yngve Abrahamsen considers the following as important:

This could be interesting, too:

investrends.ch writes SIX liefert den Direktzugang nach Griechenland

investrends.ch writes Rekordströme in europäische Aktien – SMI und Dax auf Rekordjagd

investrends.ch writes Allreal: Ex-Helvetia-Chef Philipp Gmür soll neuer VRP werden

investrends.ch writes LLB hält Gewinn 2025 trotz Übernahmekosten stabil

Die Schweizer Wirtschaft befindet sich in einer recht soliden Verfassung und die Wachstumsaussichten sind positiv – nicht zuletzt aufgrund der wirtschaftlichen Erholung im Euroraum. Trotz dieser Entwicklung dürfte die Arbeitslosenquote wegen des schleppenden Beschäftigungsaufbaus kaum zurückgehen. Die Teuerung befindet sich wieder im positiven Bereich, es sind aber keine starken Preisanstiege zu erwarten. Dieser Beitrag präsentiert die jüngste KOF Konjunkturprognose.

Turbulente Zeit

Nach einer für viele Schweizer Unternehmen turbulenten Zeit geben die verfügbaren Konjunkturindikatoren nunmehr Anlass für eine etwas optimistischere Einschätzung der Schweizer Wirtschaftsentwicklung. Das vergangene Jahr war allerdings erneut geprägt von erheblich verkleinerten Margen in den Exportsektoren, was nach wie vor massgeblich auf die starke Aufwertung des Frankens Anfangs 2015 zurückzuführen ist. Trotzdem konnte gemäss der Schätzung des Staatssekretariats für Wirtschaft (SECO) die Produktion im vergangenen Jahr in der Industrie mit 2.4% deutlich zulegen. Das letzte Quartal 2016 verlief für die Industrie jedoch weniger gut, was allerdings auch mit statistischen Erhebungsproblemen zusammenhängen könnte. Vor allem die Produktion in der Branche pharmazeutische Industrie, die das Jahreswachstum sowohl im vergangenen als auch in den Jahren zuvor deutlich nach oben gedrückt hatte, schnitt schlecht ab. Die Ausfuhren liefen harzig, und gemäss der Umsatz- und Produktionsstatistik war die Wirtschaftsleistung dieser Branche rückläufig. Allerdings berücksichtigt diese Statistik keine Vorratsveränderungen, so dass nach dem starken Wiederanstieg der Exporte Anfang dieses Jahres die Vermutung nahe liegt, dass lediglich die Umsätze schwach waren, die Produktion wegen eines Lageraufbaus jedoch keinen Rückgang verzeichnet haben sollte. Gemäss unseren Umfragen war die Kapazitätsauslastung mit 85.5% höher als im Vorquartal. Damit war sie nahe an dem im Jahr 2013 verzeichneten Höchststand für die Periode nach der Finanzkrise.

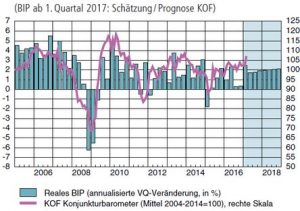

Abbildung 1: Reales BIP und KOF Konjunkturbarometer

Geringere Elektrizitätsproduktion durch Ausfall des Atomkraftwerks Leibstadt

Der ausgewiesene Rückgang in der Elektrizitätsproduktion im zweiten Halbjahr 2016 war zu erwarten. Der trockene Herbst im vergangenen Jahr schmälerte die Produktion der Flusskraftwerke, und das grösste Kernkraftwerk der Schweiz, Leibstadt, musste nach Revisionsarbeiten im August aus Sicherheitsgründen weiterhin vom Netz bleiben. Erst seit Mitte Februar dieses Jahres darf dieses Kraftwerk wieder Strom produzieren, allerdings nur bis maximal 90% der Leistungskapazität. Damit lassen sich aus diesem Wirtschaftszweig statistisch positive Wachstumsimpulse für die beiden ersten Quartale dieses Jahres ableiten.

Provisorische BIP-Zahlen zeigen uneinheitliches Bild

Insgesamt zeigen die Quartalsschätzungen für 2016 ein uneinheitliches Bild der Konjunkturentwicklung. Das Wachstum der Produktion war im letzten Jahr mit 1.3% verhalten, die inländische Endnachfrage und die Exporte entwickelten sich weitaus stärker als die Produktion, nach unserer Schätzung mit einem Anstieg von 3.1%. Dies impliziert eine Lagerveränderung einschliesslich statistischer Differenz in der Grössenordnung von -1.8% des BIP – das ist der höchste Wert, der nach dem heutigen System der VGR (ESVG 2010) für die Schweiz je errechnet worden ist. Das Bundesamt für Statistik (BFS) wird Ende August seine erste Hochrechnung für 2016 publizieren, die eine Harmonisierung der Einkommens-, Produktions- und Verwendungsseite des BIP beinhaltet. Im letzten Jahr wurde in der BFS-Hochrechnung für 2015 die Produktionsleistung des Handels stark nach oben korrigiert, während die des Verarbeitenden Gewerbes nach unten adjustiert wurde.

Der Handel hatte im abgelaufenen Jahr einen Anteil an der Wertschöpfung von 17.1% und trug leicht unterdurchschnittlich zur Wirtschaftsentwicklung bei; dies im Gegensatz zu den beiden Vorjahren, wo er mit Wachstumsraten von 6.1% und 5.7% massgeblich zum Anstieg des BIP beigetragen hatte. Der Zuwachs war grösstenteils auf den Transithandel, der dem Grosshandel zugerechnet wird, zurückzuführen. Die reale Wertschöpfung im Transithandel erhöhte sich auch im letzten Jahr, mit mehr als 10% allerdings etwas schwächer als in den beiden Vorjahren (20% bzw. 16%). Der Transithandel war und ist sehr volatil – er lässt sich daher kaum prognostizieren. In unserer Prognose gehen wir deswegen davon aus, dass er ungefähr im gleichen Tempo expandiert wie die übrige Wirtschaft. Da der Transithandel in der produktionsseitigen BIP-Schätzung des SECO unvollständig erfasst wird, könnte die BFS-Schätzung, die Ende August veröffentlicht wird, einen höheren Wachstumsbeitrag für den Handel ausweisen, der jedoch kleiner als diejenigen für 2014 und 2015 ausfallen sollte. Eine solche Anpassung würde den momentan ausgewiesenen Lagerabbau allerdings nur zu einem kleinen Teil reduzieren.

Abbildung 2: Wachstumsbeiträge BIP, produktionsseitig

Der Detailhandel leidet weiterhin unter dem starken Franken, der zu erheblichen Umsatzeinbussen geführt hat. Nicht nur grenznahe Betriebe sind von den Auslandseinkäufen der Schweizer tangiert; die Auswirkungen nach der Aufwertung Anfang 2015 spürten zunehmend auch weiter von der Grenze entfernt liegende Geschäfte. Seit einiger Zeit nehmen diese Einkäufe nicht weiter zu, eine Abnahme kann aber auch nicht festgestellt werden. Durch die sinkenden Einkaufspreise, die nur teilweise an die Endkunden weitergegeben wurden, hat die Branche zwar kein Margenproblem; tiefere Kundenfrequenzen und sinkende Umsätze setzen der Branche jedoch zu. Der Zuwachs des Online-Handels ist eine weitere Herausforderung für die Branche, die die einzelnen Akteure bisher unterschiedlich gut gemeistert haben.

Den stärksten Zuwachs verzeichnete im letzten Jahr das Gesundheits- und Sozialwesen. Mit einem Wachstum von 4.8% ist der Anteil dieser Branche an der gesamtwirtschaftlichen Wertschöpfung auf 7.9% gestiegen. Für den Arbeitsmarkt ist die Branche noch wichtiger: 14.1% der Beschäftigten bzw. 12.4% der vollzeitäquivalenten Beschäftigung entfiel im letzten Jahr auf das Gesundheits- und Sozialwesen. Der kleinere Anteil an der Wertschöpfung ist statistisch dadurch bedingt, dass die Arbeitsproduktivität unterdurchschnittlich ist und dass derjenige Anteil, der durch direkte Subventionen des Staates (z.B. an Spitäler) finanziert wird, nicht zur Wertschöpfung gezählt wird. Beschäftigungsmässig ist diese Branche nun etwa gleich gross wie der Handel mit 13.8% der Beschäftigten bzw. 13.3% der vollzeitäquivalenten Beschäftigung. Vor 20 Jahren war der Handel ungleich gewichtiger mit 16.3% der Gesamtbeschäftigung. Zu der Zeit betrug der Anteil der Beschäftigten im Gesundheits- und Sozialwesen lediglich 10.3%, der Anteil an den Vollzeitäquivalenten betrug 8.9%.

Franken weiter unter Aufwertungsdruck

Der Aufwärtsdruck auf den Franken hält an. In jüngster Zeit schwankte der Kurs gegenüber dem Euro zwischen 1.06 und 1.08 CHF/EUR. In unsere Prognose gehen wir davon aus, dass der Kurs auf dem Niveau von 1.07 CHF/EUR verbleibt. Die Nachfrage einheimischer Anleger nach ausländischer Währung bzw. die Bereitschaft zur Aufnahme von Frankenkrediten ausländischer Schuldner bleibt schwach, so dass die Schweizerische Nationalbank (SNB) wiederholt intervenieren muss, um eine weitere Aufwertung zu verhindern. Damit steigen die Währungsreserven weiter an.

Abbildung 3: Devisenkurse mit Prognose

Angesichts der schwachen Lohnentwicklung und des starken Frankens werden die Preise kaum zulegen. Für dieses Jahr erwarten wir aber einen Anstieg der Konsumentenpreise, der auf etwas höheren Preisen von Erdölprodukten gegenüber denjenigen im Vorjahr sowie temporär höheren Gemüsepreisen zu Jahresanfang aufgrund von Ernteausfällen in Südeuropa, beruht. Ein breiter Teuerungsdruck ist im Inland in der nächsten Zeit aber nicht auszumachen. Erzielte Produktivitätserhöhungen schlagen sich nur teilweise in höheren Löhnen nieder, der Rest dient der Verbesserung der Margen oder wird als Preissenkung weitergegeben. Die zeitlich befristete Erhöhung der Mehrwertsteuer um 0.4 Prozentpunkte (PP) zugunsten der Invalidenversicherungen läuft Ende Jahr aus. Die vom Parlament beschlossene AHV-Reform sieht jedoch eine Erhöhung der Mehrwertsteuer um jeweils 0.3 PP ab 1. Januar 2018 und 1. Januar 2021 vor. Netto ergibt sich bis 2021 somit nur eine kleine Reduktion, die kaum merkbar sein wird. Wird die Reform in der Volksabstimmung aber abgelehnt, wird die von uns prognostizierte Erhöhung der Konsumentenpreise 2018 praktisch wegfallen.

Der vorhandene Margendruck in jenen Wirtschaftsbereichen, die dem internationalen Wettbewerb ausgesetzt sind, wird weitere Rationalisierungen zur Folge haben. Wir erwarten deswegen steigende Beschäftigtenzahlen praktisch nur in personalintensiven und geschützten Branchen wie dem Unterrichtssektor sowie dem Gesundheits- und Sozialwesen. Insgesamt wird das Beschäftigungswachstum vergleichsweise gering ausfallen, und die registrierte Arbeitslosigkeit wird auf dem heutigen Niveau verbleiben. Für die international vergleichbare Arbeitslosenquote gemäss ILO-Definition, die auch die nicht amtlich registrierten Arbeitslosen umfasst, erwarten wir einen geringfügigen Anstieg.

Abbildung 4: Beschäftigung und Arbeitslosigkeit mit Prognose

Nullzinsphase hält zunächst an

Die tiefen Zinsen im Euroraum stehen weiterhin einer Reduktion der negativen Kurzfristzinsen in der Schweiz im Weg, so dass wir erst nach Ende des Prognosehorizonts von einem Zinsanstieg ausgehen. Die Langfristzinsen werden aber vielleicht schon früher ansteigen; voraussichtlich werden sie Anfang 2018 wieder positiv werden.

Die Normalisierung des Zinsniveaus wird auch der Finanzbranche zugutekommen. Die nur teilweise überwälzbaren Negativzinsen schmälern zurzeit die Profitabilität, und die Anlagemöglichkeiten der Kunden sind derzeit beschränkt, was zu einer verminderten finanziellen Aktivität führt. Die Probleme mit unversteuerten Vermögen ausländischer Kunden aus Industrieländern sollten jedoch langsam gelöst sein und den Banken ermöglichen, sich im internationalen Wettbewerb zu behaupten. Die Margen sollten dabei für die Finanzinstitute ausreichend, wenn auch kleiner als in der Vergangenheit sein.

Prognoserisiken im internationalen Umfeld

Unsere Prognose müsste angepasst werden, wenn sich gewisse Risiken manifestieren. Die Risiken, deren Eintreten die wirtschaftliche Entwicklung beeinträchtigen könnte, liegen vor allem im internationalen Umfeld. So könnte etwa ein Einbrechen der Wirtschaftsentwicklung in China, eine Fragmentierung der EU oder wieder zunehmende Zweifel über die Kreditwürdigkeit von Staaten innerhalb des Euroraums die globale Entwicklung belasten. Auch ein Zunehmen des Protektionismus oder konkret die Einführung eines Steuerregimes in den USA, das Importe erschwert, könnte die schweizerische Entwicklung negativ beeinflussen. Diesen Abwärtsrisiken stehen aber auch Aufwärtsrisiken für die Prognose gegenüber. Sollte die Schweiz stärker als angenommen von einer günstigen internationalen Entwicklung profitieren können, würden die BIP-Wachstumsraten höher ausfallen. Eine günstigere als von uns unterstellte Arbeitsmarktentwicklung könnte in einem stabilen Aufschwung in der Schweiz münden.