Nick Maroutsos, Co-Head of Global Bonds, betont, wie wichtig es ist, die Korrelation im Hinblick auf die Diversifizierung zu verstehen, um die Chancen zu maximieren.Schon der Ökonom Harry Markowitz wusste, dass die Diversifizierung das einzige ist, was man bei einer Anlage kostenlos dazu bekommt. Soll heissen, dass wir durch die Kombination von Anlageklassen und Strategien mit einer positiven erwarteten Rendite, die sich jedoch zu unterschiedlichen Zeiten unterschiedlich entwickeln, die Gesamtvolatilität eines Portfolios reduzieren und seine risikobereinigten Renditen verbessern können.Die Korrelation ist ein Mass für die Stärke der Beziehung zwischen verschiedenen Variablen. Soll ein Portfolio diversifiziert sein, muss es folglich Wertpapiere mit einer geringen oder negativen Korrelation

Topics:

investrends.ch considers the following as important: Advertorials, Janus Henderson Investors

This could be interesting, too:

investrends.ch writes Value versus Growth: Wo liegt das Potenzial?

investrends.ch writes Licht und Schatten im Immobilienmarkt

investrends.ch writes Hochkarätige Gäste am 10. Finance Forum Liechtenstein

investrends.ch writes Infrastruktur öffnet sich einem breiteren Anlegerkreis

Nick Maroutsos, Co-Head of Global Bonds, betont, wie wichtig es ist, die Korrelation im Hinblick auf die Diversifizierung zu verstehen, um die Chancen zu maximieren.

Schon der Ökonom Harry Markowitz wusste, dass die Diversifizierung das einzige ist, was man bei einer Anlage kostenlos dazu bekommt. Soll heissen, dass wir durch die Kombination von Anlageklassen und Strategien mit einer positiven erwarteten Rendite, die sich jedoch zu unterschiedlichen Zeiten unterschiedlich entwickeln, die Gesamtvolatilität eines Portfolios reduzieren und seine risikobereinigten Renditen verbessern können.

Die Korrelation ist ein Mass für die Stärke der Beziehung zwischen verschiedenen Variablen. Soll ein Portfolio diversifiziert sein, muss es folglich Wertpapiere mit einer geringen oder negativen Korrelation zueinander enthalten. Angegeben wird die Korrelation typischerweise in einem Bereich von +1 (perfekte positive Korrelation, bei der sich zwei Vermögenswerte über einen bestimmten Zeitraum in die gleiche Richtung bewegen) bis -1 (perfekte negative Korrelation, bei der sich zwei Vermögenswerte in genau entgegengesetzte Richtungen bewegen). Eine Korrelation von null bedeutet, dass keine Wechselbeziehung vorliegt. Doch Korrelationen verhalten sich nicht immer wie erwartet. Anleger müssen daher über ein umfassenderes Verständnis der Faktoren verfügen, die sie beeinflussen können.

Eine hohe Zahl von Wertpapieren in einem Portfolio muss nicht zwangsläufig bedeuten, dass es auch wirklich diversifiziert, d. h. sein Risiko breit gestreut ist. So umfasst beispielsweise ein globaler Rentenindex wie der Bloomberg Barclays Global Aggregate Index, der verschiedene Arten von festverzinslichen Wertpapieren rund um den Globus abbildet, fast 23.000 verschiedene Anleihen (Stand: 31. März 2019). Seine Konstruktion bringt es jedoch mit sich, dass die größten Schuldner in diesem Index am stärksten gewichtet sind. Zudem spiegelt seine Zusammensetzung die Vergangenheit wider und weniger das, was für die Zukunft relevant ist. Folglich ist der dominante Risikofaktor das Zinsrisiko, das sich aus der Entwicklung der Renditen der zugrunde liegenden Staatsanleihen ergibt.

Korrelationen sind keine festen Grössen

Über die Jahre haben wir uns daran gewöhnt, dass Staatsanleihen und Aktien negativ korrelieren: Geht der Preis des einen nach oben, sinkt der des anderen und umgekehrt. Das hat damit zu tun, dass die Gewinne der wichtigste Treiber der Aktienkurse und die Zinsen der wichtigste Treiber der Anleihekurse sind.

Wenn sich die wirtschaftliche Lage verschlechtert, senken die Zentralbanken üblicherweise die Zinsen und die Anleihekurse steigen. In den Aktienkursen spiegeln sich aber nach wie vor die schwachen Gewinne wider. Mit dem Übergang in die Erholungsphase reagieren Aktien jedoch allmählich positiv auf die niedrigeren Zinsen. Läuft die Wirtschaft hingegen rund und die Unternehmensgewinne sind stark, entwickeln sich Aktien gut. Nun erhöhen die Zentralbanken im Allgemeinen die Zinsen, um ein Heisslaufen der Wirtschaft zu verhindern. Das macht sich zumeist als Erstes bei Anleihen negativ bemerkbar, da sie ganz unmittelbar auf Zinsänderungen reagieren. Aber an einem bestimmten Punkt geraten auch Aktien unter Druck, denn die Marktteilnehmer preisen zunehmend eine Konjunkturabkühlung ein.

Die Korrelation hängt letztlich jedoch sowohl vom Inflationsumfeld wie auch vom Volatilitätsregime ab. Um die Veränderlichkeit der Korrelation zu verstehen, hilft es daher, über die verschiedenen wirtschaftlichen Szenarien nachzudenken.

So bricht etwa die negative Korrelation zwischen Staatsanleihen und Aktien, die in den letzten 25 Jahren vorherrschte, in Schockzeiten tendenziell zusammen. Zu beobachten war das 2013 bei dem durch das Taper Tantrum ausgelösten Realzinsschock und erneut Anfang 2018 im Zusammenhang mit dem Inflationsschock. Beide Male verlangten Anleger höhere Renditen für das Halten von US-Staatsanleihen, was die Anleihekurse in den Keller schickte. Zugleich geriet der Aktienmarkt ins Trudeln, aufgeschreckt durch potenziell höhere Finanzierungskosten. Diese Rahmenbedingungen hatten steigende Zinsen und eine Weitung der Spreads von Unternehmensanleihen zur Folge, was festverzinslichen Portfolios einen doppelten Schlag versetzte.

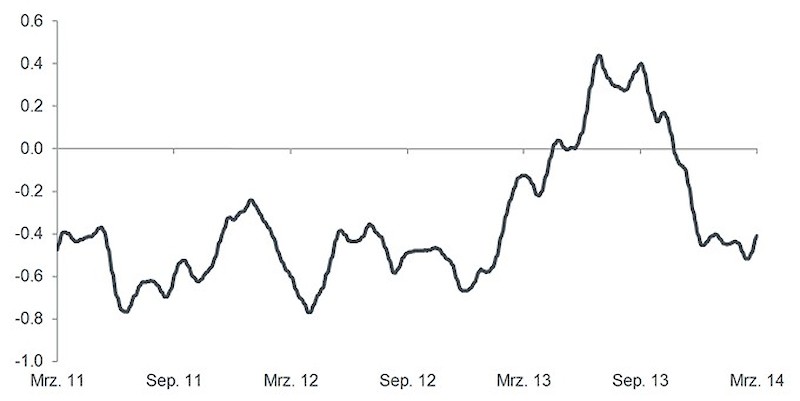

Auslöser des Taper Tantrums war die Rede des Fed-Vorsitzenden Ben Bernanke vom Mai 2013 vor dem Kongress, in der er eine Reduzierung der Anleihekäufe durch die US-Notenbank in Aussicht stellte. Daraufhin kam es zu einer Fehleinschätzung der geldpolitischen Absichten der Fed durch die Märkte, die davon ausgingen, dass schon bald mit Zinserhöhungen zu rechnen sei. Aufgrund der davon ausgelösten Zinsängste gingen nicht nur die Kurse von Anleihen, sondern auch von Aktien auf Talfahrt (positive Korrelation). Im weiteren Jahresverlauf stellte sich die normale negative Korrelation jedoch wieder ein.

Korrelation von 7-10-jährigen US-Treasuries mit dem S&P 500 Aktienindex während des Taper Tantrums

Warum aber sollte sich ein Anleiheportfoliomanager für Aktien oder andere Anlageklassen interessieren? Zum einen natürlich, weil die Kapitalmärkte nicht in einem Vakuum existieren. Starke Aktienmärkte erleichtern die Eigenkapitalfinanzierung und erhöhen möglicherweise den Eigenkapitalanteil im Verhältnis von Fremd- zu Eigenkapital eines Unternehmens. Das ist wichtig, wenn wir uns im Kreditspektrum nach unten hin zu bonitätsschwächeren Unternehmensanleihen bewegen, die empfindlicher auf die Verfassung eines Unternehmens reagieren.

Zum anderen spielen die Märkte eine wichtige Rolle in den Überlegungen der Zentralbanker, weshalb auch wir andere Märkte im Blick haben müssen. Zwischen 1987 und 2006 schuf Alan Greenspan als damaliger Fed-Chef einen Präzedenzfall mit seiner Aussage, dass die US-Notenbank in einer Krise intervenieren und der Wirtschaft (und damit den Märkten) unter die Arme greifen würde. Und erst kürzlich, im Januar, machte die Fed nach dem Ausverkauf an den Aktienmärkten Ende 2018 einen Rückzieher, nachdem sie zuvor erklärt hatte, sie werde die Zinsen in diesem Jahr mehrmals anheben.

Korrelation und Diversifizierung

Die Diversifizierung eines Anleiheportfolios, das sich nur auf eine Anlageklasse konzentriert, mag auf den ersten Blick schwierig erscheinen. Dabei vergisst man jedoch, wie vielfältige diese Anlageklasse tatsächlich ist. Beim Blick "unter die Motorhaube" wird deutlich, dass sich viele Teilsektoren des Anleihemarktes im gleichen Zeitraum oft unterschiedlich entwickeln. Variabel verzinsliche oder inflationsgeschützte Anleihen etwa, deren Zinskupons an die Zins- bzw. die Inflationsentwicklung gekoppelt sind, entwickeln sich anders als festverzinsliche Wertpapiere. Auch zwischen einzelnen Ländern kann es grosse Unterschiede geben: 2018 erzielten beispielsweise Inhaber australischer Staatsanleihen eine Rendite von 5,3 Prozent gemessen in Lokalwährung, während Inhaber italienischer Staatspapiere einen Verlust von 1,4 Prozent hinnehmen mussten.*

*Quelle: Thomson Reuters Datastream, 31. Dezember 2017 bis 31. Dezember 2018, ICE BofAML Australia Government Index, ICE BofAML Italy Government Index, Gesamtrendite in Lokalwährung.

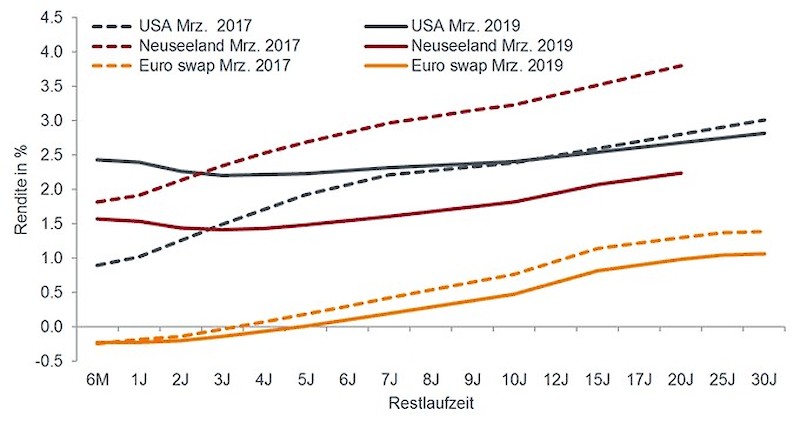

Wer als Anleger in der Lage ist, flexibel und frei von Anlagebeschränkungen zwischen verschiedenen Ländern umzuschichten, kann die Unterschiede zwischen ihren Renditekurven zu seinem Vorteil nutzen. Die folgende Grafik zeigt, wie sich Renditekurven in nur zwei Jahren in sehr unterschiedliche Richtungen bewegen können. So hat sich die US-Renditekurve abgeflacht, weil die Notenbank eine restriktive Geldpolitik verfolgt hat. In der zur gleichen Zeit steilen Renditekurve in der Eurozone spiegeln sich die dort negativen Zinsen wider. Unterdessen sind in Neuseeland die Zinsen deutlich von Niveaus zurückgefallen, die eine zu optimistische Einschätzung der Wirtschaft eingepreist hatten.

Renditekurven von Staatsanleihen: Gleicher Zeitraum – unterschiedliche Entwicklung

In welcher Phase des Konjunktur- und Kreditzyklus sich ein Land befindet, hat daher erheblichen Einfluss darauf, wo wir uns engagieren oder anders ausgedrückt, wo wir Zins- oder Kreditrisiken eingehen bzw. meiden wollen. Innerhalb des großen allgemeinen Zyklus gibt es zudem viele Minizyklen und damit Phasen, in denen die Renditen unabhängig von den Erwartungen zum Gesamtzyklus zwischenzeitlich steigen oder fallen und sich die Credit Spreads weiten oder verengen können. Häufig werden diese Minizyklen durch Schocks ausgelöst, darunter unerwartete Wirtschaftsdaten, die Politik, Überraschungen der Zentralbanken oder emittentenspezifische Entwicklungen. Davon können Fondsmanager mit einem aktiven Ansatz über den Aufbau taktischer Positionen profitieren.

Ein globaler Ansatz ermöglicht es uns zudem, die Möglichkeiten der Diversifizierung optimal auszunutzen und nach Wertpapieren sowie Strategien mit geringer Korrelation zueinander zu suchen. Die Portfoliokonstruktion ist ein entscheidendes Element, mit dem wir sicherstellen, dass diese Wertpapiere und Strategien bestmöglich miteinander kombiniert werden. Ausserdem können wir darüber unser Risiko gegenüber Szenarien steuern, die eine Veränderung von Korrelationen verursachen können.

Weitere Informationen zu festverzinslichen Wertpapieren finden Sie hier.

Nur für professionelle Anleger. Zu Werbezwecken.

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Capital International Limited (Registrierungsnummer 3594615), Henderson Global Investors Limited (Registrierungsnummer 906355), Henderson Investment Funds Limited (Registrierungsnummer 2678531), AlphaGen Capital Limited (Registrierungsnummer 962757), Henderson Equity Partners Limited (Registrierungsnummer 2606646) (jeweils in England und Wales mit Sitz in 201 Bishopsgate, London EC2M 3AE eingetragen und durch die Financial Conduct Authority reguliert) und Henderson Management S.A. (Registrierungsnummer B22848 mit Sitz in 2 Rue de Bitbourg, L-1273, Luxemburg, und durch die Commission de Surveillance du Secteur Financier reguliert) zur Verfügung gestellt werden.

Janus Henderson, Janus, Henderson, Perkins, Intech, Alphagen, VelocityShares, Knowledge. Shared und Knowledge Labs sind Marken von Janus Henderson Group plc oder einer ihrer Tochtergesellschaften. © Janus Henderson Group plc.