Sébastien Galy, Senior-Makrostratege bei Nordea Asset Management. Ein Jahrzehnt ist seit dem Tiefpunkt der globalen Finanzkrise vergangen. Laut Sébastien Galy von Nordea Asset Management haben wir seit dem Markteinbruch unter anderem leistungsfähige geldpolitische Instrumente gewonnen."Die Finanzkrise hat uns vor Augen geführt, wie komplex das globale Finanzsystem ist. Viele Menschen, mich selbst eingeschlossen, waren sich der Krise bewusst und hatten mitunter Verluste erlitten, weil sie zu früh in den Markt eingestiegen waren", sagt Sébastien Galy, Senior-Makrostratege bei Nordea Asset Management. Das Ausmass, in dem Hebelinstrumente im Einsatz waren, sowie das Ausmass der gegenseitigen Abhängigkeiten habe dann aber doch viele überrascht. Bestehende Regulierungen hatten ein

Topics:

investrends.ch considers the following as important: Nordea Asset Management, Notenbanken, Opinion

This could be interesting, too:

investrends.ch writes Nordea ist weltweit viertbester verantwortungsbewusster Asset Manager

investrends.ch writes Gold springt erstmals über 2400 US-Dollar

investrends.ch writes EZB-Zinssenkung lässt noch auf sich warten

investrends.ch writes BoJ-Chef Ueda tritt Spekulationen über Zinserhöhung entgegen

Ein Jahrzehnt ist seit dem Tiefpunkt der globalen Finanzkrise vergangen. Laut Sébastien Galy von Nordea Asset Management haben wir seit dem Markteinbruch unter anderem leistungsfähige geldpolitische Instrumente gewonnen.

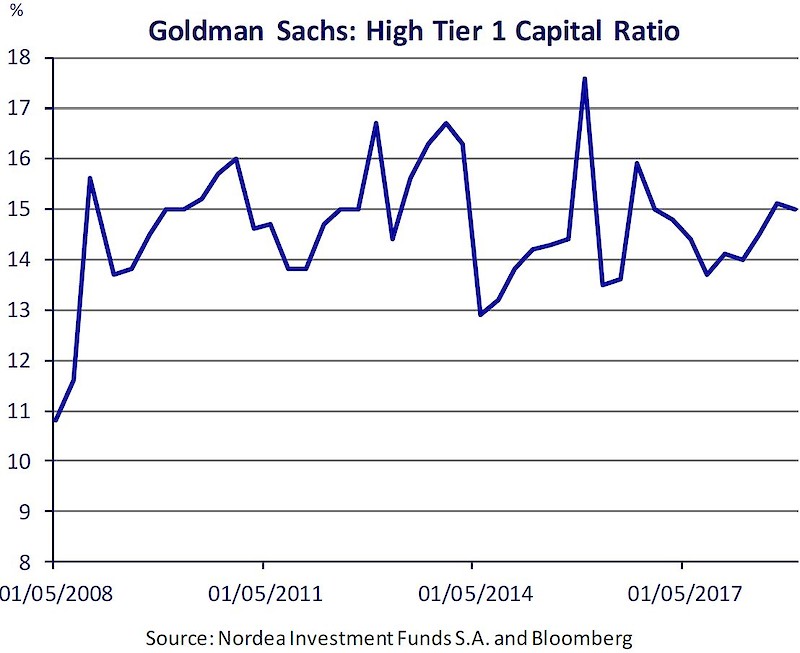

"Die Finanzkrise hat uns vor Augen geführt, wie komplex das globale Finanzsystem ist. Viele Menschen, mich selbst eingeschlossen, waren sich der Krise bewusst und hatten mitunter Verluste erlitten, weil sie zu früh in den Markt eingestiegen waren", sagt Sébastien Galy, Senior-Makrostratege bei Nordea Asset Management. Das Ausmass, in dem Hebelinstrumente im Einsatz waren, sowie das Ausmass der gegenseitigen Abhängigkeiten habe dann aber doch viele überrascht. Bestehende Regulierungen hatten ein hohes Mass an Leverage und schwer zu bewertende Vermögenswerte zugelassen, so dass die Banken Vermögenswerte führten, die durch Handels- und Absicherungsaktivitäten sowie durch zusätzliche Risiken belastet waren.

Manche Geschäfte verlagerten sich in den Schattenbanksektor

In einigen Fällen sollte es Jahre dauern, um diese schlechten Schuldtitel abzubauen, da die Regulierungsbehörden schwer zu bewertende Vermögenswerte und ein hohes Mass an Leverage bestraften und Liquiditätsanforderungen einführten. Infolgedessen verschwanden einige hochkomplexe Produkte, während sich manche Geschäfte in den Schattenbankensektor verlagerten, was dazu führte, dass Risiken auf die Endanleger umverteilt wurden.

Die US-Notenbank, die Europäische Zentralbank und andere Notenbanken intervenierten, um durch Credit- bzw. Quantitative Easing sowie zum Teil negative Zinssätze die Wirtschaft zu stützen und Risiken zu absorbieren. Daraus resultierte ein Berg an Immobilien-bezogenen Schulden, der an die Situation in Japan vor dem Platzen der dortigen Immobilienblase erinnerte. "Sofern die Zentralbanken dazu beitragen können, ein angemessenes Wachstumstempo aufrechtzuerhalten, dürften diese potenziellen Blasen letztlich auf überschaubare Art und Weise wieder kleiner werden, so wie es in den USA der Fall ist", meint Galy. Es bestehe jedoch das Risiko, dass einige Länder wie beispielsweise Italien aufgrund der niedrigen Zinsen notwendige Reformen erneut auf die lange Bank schieben – so lange, bis es dann zu spät sei. Dies könne letztendlich zu einer brutalen Neubewertung ihres Staatsrisikos führen, befürchtet der Makrostratege.

Nach Meinung Galys haben wir in dem Jahrzehnt seit dem Markteinbruch leistungsfähige geldpolitische Instrumente gewonnen (quantitative Lockerung, Ausblicke der Notenbanken auf ihre künftige Zinspolitik, Twists usw.), die der Weltwirtschaft geholfen haben. "Die Gefahr liegt in den unbeabsichtigten Folgen dieser neuen Instrumente zum Zeitpunkt ihrer Einführung wie beispielsweise ein vorübergehend höheres Inflationsziel“, warnt er.